时间:2023-02-27 11:24

来源:中国固废网

中国碳排放权交易市场是全球覆盖排放量规模最大的碳市场,随着第二个履约周期准备工作的启动,以及CCER市场的即将重启,2023年全国碳市场的发展趋势备受关注。

立足全国,在电力行业被纳入全国强制履约碳排放市场之后,石化、化工、建材、钢铁、有色金属、造纸、航空等行业也将被渐进纳入,预估配额量将达到70~80亿吨,控排企业预计增至1万家。如果未来中国碳市场金融化,配额量相当于现在欧盟碳市场的5倍,未来的交易量有可能达500~600亿吨,预测碳配额单价将超过200元人民币,届时碳市场规模预计超过10万亿人民币。

目前,北京绿色交易所已完成全国温室气体自愿减排注册登记系统的一期建设,为中国CCER市场的重启做好了准备。垃圾焚烧发电具有“控制甲烷排放+代替发电”的双重碳减排效果,减排量可观,是良好的CCER开发项目。

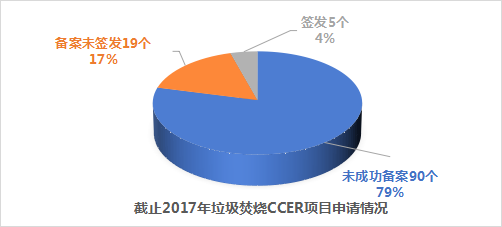

在2017年暂停申报前,垃圾焚烧行业的申报热情普遍较高,彼时全国投入正式运营的垃圾焚烧项目共240个。且据统计,截至2017年底信息平台中已公示的审定项目中有114个生活垃圾焚烧项目,合计处理规模达11.6万吨/日,已经通过备案的项目达24个,减排量签发项目5个,备案减排量为54.8万tCO2e(数据来源:东吴环保)。

可见垃圾焚烧发电项目CCER开发通过率较低,除了部分项目因2017年中国自愿减排交易市场突然关停无法开发核证外,我们认为还有以下几点原因导致项目未能成功审定签发:

1. 项目相关信息及证明文件存在缺失。例如:项目缺失证明开工时间、主要设备生产厂家及使用年限的文件,缺失可研报告及批复文件等。

2. 无法提供充足的论据证明所选择的基准线替代方案是可行的。例如没有全面的分析国家级、省市级相关政策文件、法律法规、行业标准规范及项目所在地的行业统计数据等。

3. 无法满足经济额外性论证。根据最终审定,在没有CCER收益的情况下,项目所得税后全投资内部收益率(IRR)超过基准收益率8%,不满足经济额外性的论证。

4. 项目减排量计算不准确。例如基准线情景一般为填埋处理,但是国家不同城市对垃圾填埋厂回收填埋气的强制要求不同,所以极大影响了不同地区基准线情景的选择、描述和计算。在基线排放量的计算中,还存在未考虑不同地区气候条件下垃圾降解速率对垃圾填埋处置碳排放量的影响等问题。

5. 投资分析中运营收入和成本的计算数据取值不合理。

6. 无法提供完整的财务分析指标参数。如静态总投资、年运营费用、垃圾处理费、贷款及利率、运营期限、折旧年限等;

7. 在项目监测阶段,没有制定科学合理的监测计划,导致监测数据不准确且无法溯源原始数据。

类别 | 具体问题 | |

文件问题 | 项目相关信息及证明文件存在缺失 | |

方法学应用 | 基准线选择 | 无法提供充足的论据证明所选择的基准线替代方案是可行的 |

额外性论证 | 在没有CCER收益的情况下,项目所得税后全投资内部收益率(IRR)超过基准收益率8%,不满足经济额外性的论证 | |

计算问题 | 项目减排量计算不准确 | |

投资分析中运营收入和成本的计算数据取值不合理 | ||

无法提供完整的财务分析指标参数 | ||

监测问题 | 没有制定科学合理的监测计划 | |

表1:项目未能成功审定签发原因分类表

如果以上问题,都无法合理的进行论证,那么该项目的CCER也无法成功开发。虽然在垃圾焚烧发电项目CCER开发的过程中存在一定的难点,但仍然可以通过严谨的论证,在即将重启的CCER市场中获得可观的减排量签发。那如何精准识别可开发的垃圾焚烧发电项目并准确高效地开发呢?

首先,最重要的一点是项目的筛选。依据国内外自愿减排项目开发标准、方法学《CM-072-V01多选垃圾处理方式》以及行业政策动态,我们认为在2015年至2018年期间立项的项目是比较好的选择。目前,我国的CCER申报暂停,在其重启之前,且不确定CCER开发规则及方法学是否有新调整的前提下,也为将来中国碳市场更好的融入国际市场,我们选择对标国际标准,以主流的VCS标准为参考,建议项目需在启动之日起两年之内完成审定。因此,自2015年开始立项的项目,截止到2017年还在两年的可开发期内,但由于CCER暂停的客观原因,所以未能在规定的期限内进行申报工作,仍应该具备开发条件。随着“十三五”期间《关于进一步加强城市生活垃圾焚烧处理工作的意见》、《“十三五”全国城镇生活垃圾无害化处理设施建设规划》等一系列相关政策文件的推动下,2019年全国生活垃圾焚烧处理率已达到50.7%(见表2),垃圾焚烧处理能力超过垃圾填埋,成为生活垃圾处理的主要处理方式。因此,2019年起部分地区垃圾焚烧发电CCER项目的基准线场景不再是垃圾填埋,项目可能不再满足额外性的论证。

表2:生活垃圾清运和处理情况(来源:中国统计年鉴2011-2021) | |||||||

年度 | 无害化处理量 (万吨) | 卫生填埋 (万吨) | 焚烧 (万吨) | 其他 (万吨) | 填埋比例 | 焚烧比例 | 其他比例 |

2010 | 2317.8 | 9598.3 | 2316.7 | 180.8 | 77.92% | 18.81% | 3.27% |

2011 | 13089.6 | 10063.7 | 2599.3 | 426.6 | 76.88% | 19.86% | 3.26% |

2012 | 14489.5 | 10512.5 | 3584.1 | 393 | 72.55% | 24.74% | 2.71% |

2013 | 15394 | 10492.7 | 4633.7 | 267.6 | 68.16% | 30.10% | 1.74% |

2014 | 16393.7 | 10744.3 | 5329.9 | 319.6 | 65.54% | 32.51% | 1.95% |

2015 | 18013 | 11483.1 | 6175.5 | 354.4 | 63.75% | 34.28% | 1.97% |

2016 | 19673.8 | 11866.4 | 7378.4 | 428.9 | 60.32% | 37.50% | 2.18% |

2017 | 21034.2 | 12037.6 | 8463.3 | 533.2 | 57.23% | 40.24% | 2.53% |

2018 | 22565.4 | 11706 | 10184.9 | 674.4 | 51.88% | 45.14% | 2.98% |

2019 | 24012.8 | 10948 | 12174.2 | 890.6 | 45.59% | 50.70% | 3.71% |

2020 | 23452.3 | 7771.5 | 14607.6 | 1073.2 | 33.14% | 62.29% | 4.57% |

表2:生活垃圾清运和处理情况(来源:中国统计年鉴2011-2021)

其次,需要精准选择基准线情景并论证其合理性。基准线的选择,直接关系到该项目开发的成功与否及其减排量的计算。垃圾焚烧发电涉及到的方法学《CM-072-V01多选垃圾处理方式》中提及的基准线情景很多,所以需要通过全面的对比论证,排除不适用的基准线情景,才能精准计算项目的减排量。在确定基准线情景及其合理性论证方面,我们提出三点建议:第一,从技术、法律法规层面进行基准情景的初筛,并提供详细的文件佐证;第二,通过从技术、运营、商业等角度进一步论证各个基准线场景,剔除无法在项目所在地成为基准线的场景;第三,因为只有经济性高于项目活动的情景才能成为基准线,所以需要通过对比分析,论证项目所在地存在更具有财务吸引力的项目作为基准线情景。通过以上三方面的论证,才能排除更多的潜在情景,最终确定合理可行的基准线情景,便于后续对额外性的论证,确保项目的通过率和减排量的准确。

最后,必须合理监测项目减排活动相关数据。在计算减排量的过程中,项目会涉及到很多的参数和计量数据,这些数据必须在监测期内按照备案的计划来实施监测、记录及交叉验证。在监测类目中,项目所在地的垃圾成分含量、化石燃料消耗量、电厂能效水平、污水处理方式是最为关键的影响参数。如果因为监测点布署不全面、监测计划不完整,那么在减排量备案的阶段,会导致实际减排量难确认,不仅会影响减排量的计算,还直接影响着最终签发的成功率,所以项目活动的数据监测也是申请工作中很关键的一个环节。

经过论证、计算、监测、申报、审定、备案等一系列的工作,最终签发了CCER后,垃圾焚烧发电企业最终将获得怎样的收益呢?结合历史垃圾焚烧发电CCER项目0.3~0.5吨的单位垃圾减排量,并依据区域碳交易试点40~120元/tCO2的CCER交易价格,预计在0.4吨单位减排水平的中性条件下,若能如期纳入全国碳交易体系中,CCER有望给垃圾焚烧发电企业带来24~40元/吨额外收入(表3),相当于主流上市公司250元/吨运营收入的9~15%、50元/吨净利润的36%~60%(扣税后,表4),利润增厚能力显著。

碳减排对应吨垃圾收入增加(元/吨) | 碳减排CCER价格(元/吨) | |||||||||

40 | 50 | 60 | 70 | 80 | 90 | 100 | 110 | 120 | ||

吨垃圾减排CO2量(吨) | 0.30 | 12.0 | 15.0 | 18.0 | 21.0 | 24.0 | 27.0 | 30.0 | 33.0 | 36.0 |

0.35 | 14.0 | 17.5 | 21.0 | 24.5 | 28.0 | 31.5 | 35.0 | 38.5 | 42.0 | |

0.40 | 16.0 | 20.0 | 24.0 | 28.0 | 32.0 | 36.0 | 40.0 | 44.0 | 48.0 | |

0.45 | 18.0 | 22.5 | 27.0 | 31.5 | 36.0 | 40.5 | 45.0 | 49.5 | 54.0 | |

0.50 | 20.0 | 25.0 | 30.0 | 35.0 | 40.0 | 45.0 | 50.0 | 55.0 | 60.0 | |

表4: 垃圾焚烧发电CCER开发利润弹性分析

放眼国际碳市场,2021至2022年全球交易量已达16250亿欧元。目前最大的交易市场是欧洲碳市场,2021至2022年交易总量14339.59亿欧元。但中国碳市场同期交易总量为104.7亿人民币,两者相差960多倍,如果以2060年追平欧洲碳市场计算,平均到每年交易总量将增长25倍!随着CCER重启和未来更多企业被纳入履约,国内碳市场的交易量定会大幅上涨,中国碳交易市场一定是未来最有潜力的碳交易市场。欧盟碳市场去年的平均价格是56欧元,最高接近90欧元,中国CCER的价格必然会迎来较大幅度地上升。依据前文分析,在2015至2018年期间立项的垃圾焚烧发电项目,应该尽快抓住行业机遇开发CCER,牢牢把握开发窗口期,最大化开发企业碳资产,借助碳市场为企业打开成长上限,创造绿色新收益。

编辑:赵凡

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。