2015年,在政策刺激、事件催化、业绩利好提振等多重因素作用下,环保板块总体表现相对较强,环保工程及服务指数、环保设备指数以及水务指数分别跑赢大盘(沪深300)44.12、30.92和1.94个百分点。而在政策持续加码、监管执法强化以及创新模式逐步发力的推动下,环保订单加快释放并实现业绩兑现,行业整体保持较快增长,盈利表现较为优秀。

“十三五”期间,环境保护将以提高环境质量为核心,气水土三大行动计划有望全面推进深入实施,在此带动下,环保行业将延续高景气度。作为环保“十三五”开局之年和全面推进治污承上启下的重要一年,2016年预计污染治理将重点围绕三大环境战役展开,各重点治理细分市场有望获政策持续加码推动而加速发展。因此,建议以三大行动计划为主线,着眼于市场潜力大、行业发展将提速的细分领域,来把握相关投资机会。

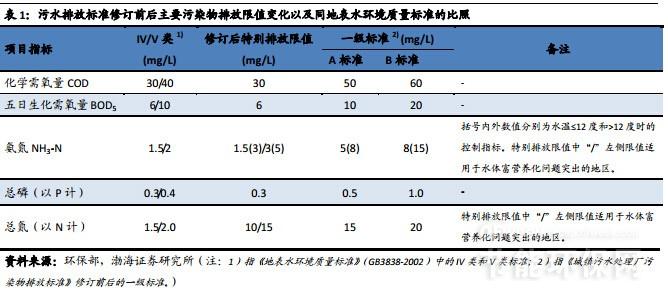

环保部发布《城镇污水处理厂污染物排放标准》(征求意见稿),修订标准将对污染物控制项目进行大幅扩容,并将增加特别排放限值,对接地表水IV类标准;同时,要求敏感区域内现有城镇污水处理厂在2017年底前出水达到一级A标准。新修订标准一旦落地,将掀起污水厂提标改造热潮。我们预计提标改造潜在市场需求近千亿,而2016-17年将是改造高峰,约470亿的市场需求有望集中释放。排放标准的收严,将使膜技术的竞争优势提升。因此,提标改造将为膜法水处理带来更多的发展机遇,建议关注膜法水资源化龙头,推荐标的:碧水源和津膜科技。另外,PPP推广、水价改革、国企改革共振效应推升水务市场景气度,行业发展步入新的机遇期。建议关注资源整合能力强且兼具较强国企改革预期的水务运营平台公司,推荐标的:兴蓉环境。

12月环保部等三部委联合发布《全面实施燃煤电厂超低排放和节能改造工作方案》,提出到2020年,全国所有具备改造条件的燃煤电厂力争实现超低排放,东、中部地区分别提前至2017年前和2018年前完成。超低排放改造提速扩围的全面推进,将催生行业高景气度,千亿改造市场将加速启动,并有望于未来两年内集中爆发。建议关注掌握超低排放核心技术的细分领域龙头,推荐标的:清新环境。此外,挥发性有机污染物VOCs排污收费试点启动,排污收费的实施,将倒逼排污企业安装监测设备及上马治理设施,从而推动监测治理潜在需求的加快释放。而环保“十三五”规划,或将对VOCs排放实施总量控制并纳入约束性指标体系,政策的再度加码则有望使VOCs治理行业加速爆发。我们预计,“十三五”期间VOCs治理(含监测)市场规模超过750亿。建议关注产业链布局较为完善,拥有VOCs监测与治理一体化优势的龙头公司,推荐标的:聚光科技和汉威电子。

我国土壤总的超标率接近两成,土壤污染严重。但由于长期以来所受的重视程度不足,加之缺乏持续有效的商业模式,土壤污染治理并未能有效推进,土壤修复市场尚处于起步阶段,未来发展潜力巨大。根据环保部预测,我国土壤修复市场带动的投资规模将超过5.7万亿。目前国家正加快推进土壤污染防治领域政策的制定,作为顶层设计的“土十条”则有望于明年发布。“土十条”的推出,将为我国土壤污染防治指明方向,并有望实质性推动土壤修复领域发展,持续打开市场空间。预计,“十三五”期间,土壤修复市场规模将超过6,000亿。我们认为,拥有土壤修复核心技术和工程经验的公司,将率先受益于市场的加速启动,推荐标的:高能环境和博世科。

1.回顾与展望

1.1.板块走势相对较强,估值处于较高水平

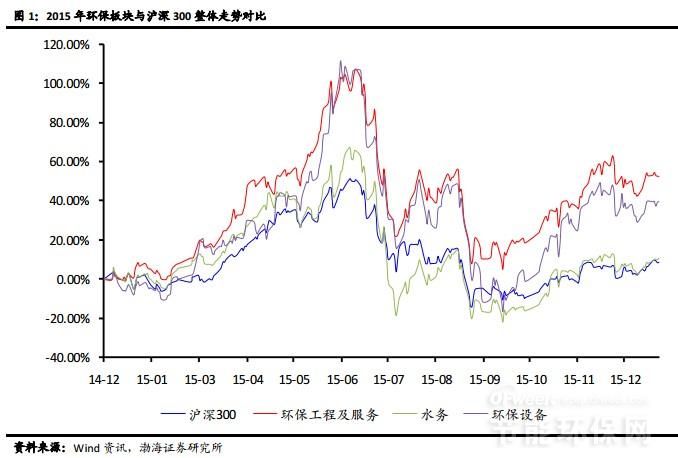

2015年,环保板块在政策刺激、事件催化、业绩利好提振等因素的作用下,总体走强,表现好于大市。截至2015年12月25日,环保工程及服务指数、环保设备指数、以及水务指数分别上涨52.74%、39.54%和10.56%,分别跑赢大盘(沪深300)44.12、30.92和1.94个百分点。

从细分子行业个股涨跌幅均值方面看,渤海节能环保行业各子行业板块均出现大幅上涨,除大气治理板块上涨58.4%、涨幅相对较小外,其它子板块的涨幅均超过80%,其中固废处理板块以94.6%的涨幅居首。

个股方面,渤海节能环保板块中,除众合科技、新纶科技以及水务运营板块少数个股如武汉控股、国中水务等下跌外,其余个股均以上涨报收,其中今年内上市

的次新股博世科、环能科技分别以上涨698.0%和412.1%位居涨幅榜前2位,筹划实施吸并重组的城投控股则以262.6%的涨幅紧随其后。

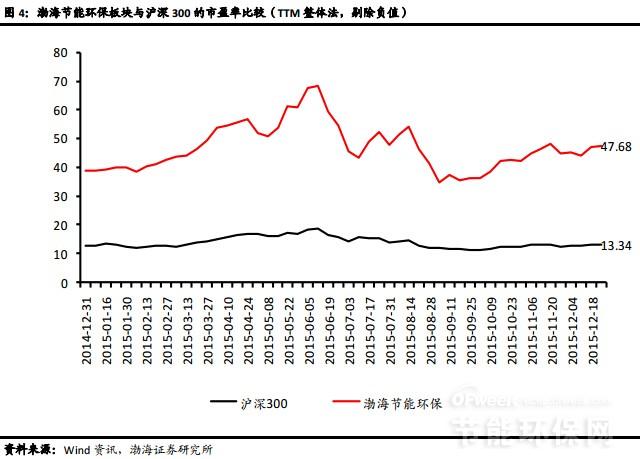

从估值方面看,截至12月25日,渤海节能环保板块(TTM整体法,剔除负值)市盈率为47.68倍,相比年初增加了22.8%,相对沪深300的估值溢价率则为257%。目前板块估值相对较高,不具备明显优势。

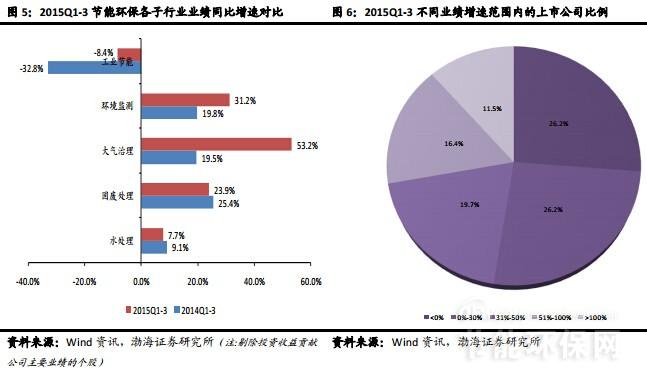

1.2.行业盈利表现较优,全年较高增速可期

在政策持续加码、监管执法强化以及创新模式推动等作用下,环保订单加快释放并实现业绩兑现,行业整体保持较快增长。2015年前3季度,渤海节能环保板块,整体盈利增速约16.6%,比去年同期同比增速高8个百分点。各细分子行业板块,除水处理(含水务运营和水处理工程及设备)、固废处理盈利增速与去年同期增速相比略微降低外,其余子板块中,大气治理和环境监测盈利增速分别为53.2%和31.2%,分别比各自去年同期增速增加了约34个百分点和11个百分点;而工业节能板块盈利增速-8.4%,下滑趋势明显减缓。在个股方面,前3季度,近一半的上市公司盈利增速超过30%,其中约28.0%的个股盈利增速则超过50%。所有上市公司中,除国中水务因核心管理团队出现重大变动等原因,导致公司业绩出现亏损外,其余的净利润均为正数。从目前国家推进环境治理的力度来看,我们认为行业全年业绩大概率将实现较高增长,同时,考虑到环保“十二五”规划收官之年的冲刺效应,预计行业全年业绩增速有超预期的可能。

1.3.立足三大环境战役,布局开局之年

“十二五”期间,特别是党的十八大以来,国家把环境保护摆到更加重要的位臵,加快建立、完成政策法规体系,强力推进污染治理。在顶层设计方面,“大气十条”、“水十条”相继发布,全面打响了大气和水环境领域的污染治理;而“土十条”正加快制定,政策的推出则将为土壤污染防治开启全新的局面。同时,《生态文明体制改革总体方案》出台,方案明确构建起由8项制度构成的产权清晰、多元参与、激励约束并重、系统完整的生态文明制度体系;改革总方案的实施,有望破解我国生态文明建设的体制机制障碍,并将加快生态文明建设的推进和环境保护的开展。在加强环境法治方面,《环境保护法》、《大气污染防治法》等修订通过并颁布,同时,环保部正加快推进《土壤污染防治法》、《水污染防治法》等系列法律法规的制(修)订工作,环境法律体系的逐步完善则为环境治理的开展提供了更有力的法律依据。我们认为,“十二五”期间,国家在环保顶层设计及法律法规等方面的构建,为我国环境保护和治理的深入推进奠定了坚实的基础。

《中共中央关于制定国民经济和社会发展第十三个五年规划的建议》明确提出,要加大环境治理,把改善生态环境作为全面建成小康社会决胜阶段的重要任务。

“十三五”期间,环境保护将以提高环境质量为核心,气水土三大行动计划有望全面推进深入实施,在此带动下,环保行业将延续高景气度。我们看好行业中长期发展。作为环保“十三五”开局之年和全面推进治污承上启下的重要一年,2016年预计环境治理将重点围绕三大环境战役展开,各重点治理细分领域有望获政策持续加码推动而加速发展。因此,建议以三大行动计划为主线,着眼于市场潜力大、行业发展将提速的细分领域,来把握相关的投资机会。“水十条”实施方面,看好排放标准趋严将催生高景气度的城镇污水处理厂提标改造领域,以及水价改革+国企改革+PPP模式推进共振下加速发展的水务市场;“大气十条”推进上,看好在全面提速扩围政策下市场即将爆发的煤电超低排放改造市场,以及政策持续加码下,景气度不断提升的挥发性有机物VOCs治理细分领域;“土十条”方面,看好政策落地所将开启的土壤修复市场空间。

2.水处理行业:看好污水处理厂提标改造与水务市场发展

2.1.排放标准将收严,城镇污水处理厂或掀改造高潮

更严排放标准酝酿推出,污水厂大规模提标改造即将到来

2015年11月,环保部发布《城镇污水处理厂污染物排放标准》(征求意见稿),启动标准修订稿意见征求程序。相比现行排放标准,此次修订标准大大收严了污染物排放要求,其变化主要体现在:1)新修订标准将对污染物控制项目进行扩容,其中基本控制项目在现行标准19项的基础上,增加总镍和苯并(a)芘2项,达到21项;选择控制项目则由现行标准的43项扩展至82项,新增加项目主要集中在金属类与农药类等项目上。扩容后,污染物控制项目将由现行标准的62项扩展至103项。2)新修订标准在基本控制项目排放限值方面,将新增特别排放限值,特别限值与将与现行的《地表水环境质量标准》中的IV类水对接。3)新修订标准要求,自2016年7月1日起,新建城镇污水处理厂执行一级A标准;自2018年1月1日起,敏感区域内的现有城镇污水处理厂执行一级A标准;生态环境承载力脆弱地区的城镇污水排放执行特别排放限值,执行的地域、时间由国务院环保行政主管部门或省级人发政府规定。

我国目前的城镇污水处理厂污染物排放执行一级A标准的比例较低,多数执行的则是一级B及以下的标准。截至2014年8月,住建部实时管理的城镇污水处理厂共有3,900座,日处理能力1.55亿立方米。其中,一级A污水厂约860座,日处理能力2,925万立方米。一级A污水厂的数量占比约22%,若按日处理能力计,则比例不足20%。这意味着全国尚有约8成的城镇污水处理厂的污水排放标准低于一级A。因此,新修订标准落地后,有望掀起大规模的污水处理厂提标改造热潮,同时,根据新标准的时限要求,2016-2017年将迎成为改造的高峰。

千亿潜在改造市场待释放,未来2年需求或超400亿

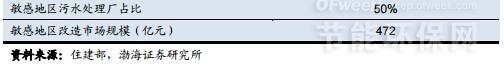

根据住建部数据,目前约有3,000座的城镇污水处理厂出水水质低于一级A标准,其污水日处理能力为1.258亿立方米,暂不考虑特别排放限值要求,若以一级A作为统一改造标准,改造成本以从一级B提升到一级A的标准、按单价750元/立方米估守估计,则初步匡算完成所这些污水厂改造所需的投入为943亿元。假设现有3,000多座污水厂中敏感地区污水厂的处理能力占比为50%,则敏感地区现有污水处理厂完成全部提标改造,对应的市场规模为472亿元,这部分需求预计将于未来两年集中释放。

2.2.PPP+价改+国改共振,水务市场再迎发展新机遇

PPP模式推升水务行业景气度

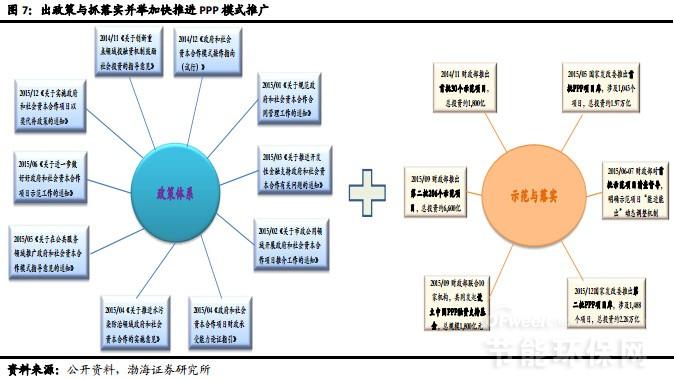

作为当前化解地方债务风险、为新一轮城镇化筹资的重要手段,PPP模式的推广被寄予厚望。自2014年11月,国务院发布《关于创新重点领域投融资机制鼓励社会投资的指导意见》以来,相关政策密集发布,对PPP模式推广给予大力支持。同时,国家加快开展试点示范项目建设,并积极推动示范项目效应的充分发挥。随着国家出政策与抓落实并举的推进,PPP模式在公共服务、资源环境、生态保护、基础设施建设等领域正加快发展。

水务领域由于具有较清晰的盈利模式,正成为PPP模式推广的优先和重点领域。

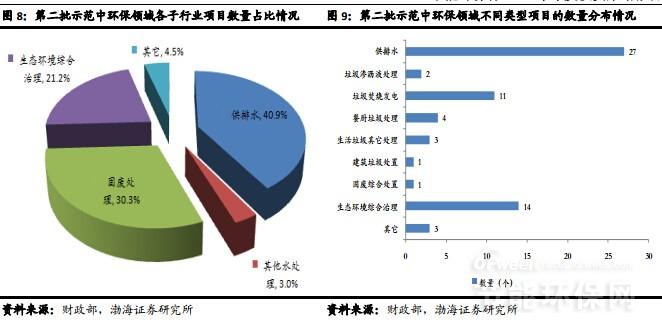

在财政部首批30个PPP示范项目中,环保类项目共15个,其中供排水项目为12个,占比达到80%;第二批206个示范项目中,环保类项目共66个,其中供排水项目27个,占比超过40%。此外,在国家发改委推介的两批PPP项目库中,供排水项目同样在环保类项目中占多数。而随着政策的持续引导和推动,越来越多的水务PPP项目开始落地。我们认为,PPP模式的推广,将加速潜在水务项目需求的释放,进而将不断推升水务行业的景气度。

水价改革有望提速,价格机制的完善将增强行业盈利能力

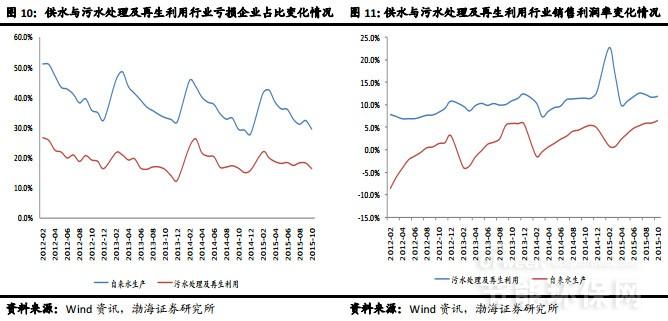

目前我国水务行业整体盈利状况不佳。根据Wind资讯统计,2015年10月,全国1,134家规模以上自来水生产企业中,亏损企业占比超过接近30%,行业平均销售利润率仅6.47%,盈利能力偏低;同时,342家规模以上污水处理及再生利用企业中也有约16%的企业出现亏损。而随着原材料、人工、电费等成本的不断上升,水务行业盈利空间或将被进一步压缩。为确保水务行业健康发展,加快推进水价改革、理顺价格机制已势在必行。

2015年10月,国务院发布《关于推进价格机制改革的若干意见》,提出到2017年,竞争性领域和环节价格基本放开;到2020年,市场决定价格机制基本完善,价格调控机制基本健全。同时,要求完善环境服务价格政策,合理提高污水处理收费标准,城镇污水处理收费标准不应低于污水处理和污泥处臵成本;并要求全面实行居民用水阶梯价格。“意见”进一步明确了价格机制改革的目标和方向,或将加快推动我国水价形成机制的完善,利好水务行业发展。随着水价改革的推进,价格机制的有效发挥,水务行业整体盈利能力有望获得提升。

国改开启行业持续成长空间,关注混合所有制改革

由于公用事业属性,水务行业的地方垄断性强,市场化程度较低,传统的国有企业经营管理模式使得行业运行效率较低、盈利能力偏弱,但这也意味着行业通过改革提质增效的空间较大。目前,国企改革顶层设计文件已正式发布,全面推进国企改革的号角吹响,预计随着后续相关配套政策措施的出台,国企改革进程还将加快。而受益于改革的逐步深化,水务行业有望持续开启新的成长空间。

作为地方政府水务环保资源整合平台,国有水务上市公司推进改革的预期较为强烈。根据国有企业改革的总体部署,我们持续看好混合所有制改革对国有水务公司的推动作用,通过引入各类资本实现股权多元化、推动集团公司整体上市以及实施并购重组将使水务公司加快做强做大。

3.大气治理:看好超低排放和VOCs治理

3.1.大气环境:形势依旧严峻,加大主要污染物治理势在必行

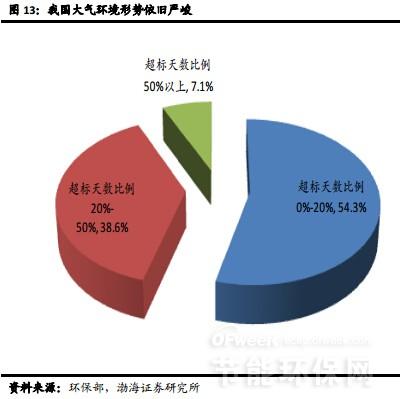

2015年第三季度,环保部监测的74个重点城市中空气质量超标天数比例超过20%的城市占比达43.3%,其中超标比例超过50%的达6.8%。超标天数中以O3为首的污染物的天数最多,其次是PM2.5。三大重点区域,京津冀区域(13城)、长三角区域(25城)和珠三角区域(9城)空气质量超标天数比例超过20%的城市占比分别达到76.9%、52.0%和33.3%。全国大气环境形势总体依旧不容乐观。而今年入冬以来,北方地区频繁出现的严重雾霾天气,则再度突显大气环境问题的严峻性。

从大气主要污染物排放情况看,2014年二氧化硫、氮氧化物的排放量分别为1,974万吨和2,078万吨,而PM2.5和O3形成的重要前体物挥发性有机物VOCs的排放量估计也在2,000万吨以上。依然庞大的污染物排放量,或远超环境容量,成为大气环境质量无法根本性改善的原因。因此,解决大气污染问题,加大治理力度、加快削减这些主要大气污染物尤为关键,也将是迫切需求。

3.2.煤电超低排放:全面提速扩围,市场将迎爆发增长

超低排放全面提速扩围,政策加码催生高景气度

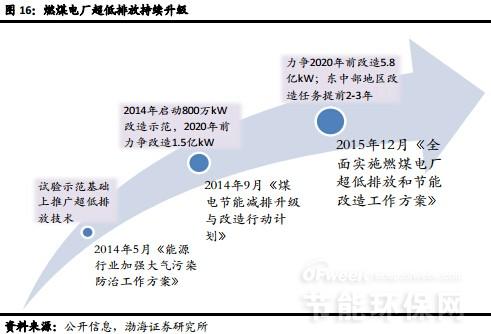

12月2日国务院总理李克强主持召开国务院常务会议,会议决定全面实施燃煤电厂超低排放和节能改造,在2020年前,所有现役电厂每千瓦时平均煤耗低于310克、新建设电厂平均煤耗低于300克,东、中部地区要提前至2017年2018年。根据此次会议精神,12月11日,环保部、发改委、能源局联合印发了《全面实施燃煤电厂超低排放和节能改造工作方案》(“工作方案”),工作方案是煤电领域超低排放改造计划的全面升级。

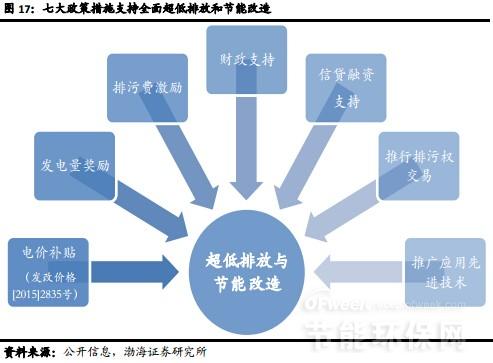

在超低排放方面,工作方案提出到 2020年,全国所有具备改造条件的燃煤电厂力争实现超低排放。全国有条件的新建燃煤机组达到超低排放水平。现役煤电机组的超低排放改造,东、中部地区分别提前至2017年前和2018年前完成,西部地区在2020年前完成。力争在2020年前完成改造5.8亿kW。工作方案同时明确将在电价补贴、发电量奖励、财政、融资等7大方面对超低排放改造给予支持。与2014年9月出台的《煤电节能减排升级与改造行动计划(2014-2020年)》(“行动计划”)相比,工作方案在超低排放改造时间和目标任务上均提出了更严格的要求,超低排放改造提速扩围将全面推进。政策的再度加码,必将催生超低排放领域高景气度。

千亿市场加速启动,未来两年或集中爆发

截至 2013年底,我国在役煤电装机约8.0亿kW(东、中、西部地区占比分别约为46%、27%和26%),其中30万kW及以上机组容量约占煤电全部装机容量80%,共6.4亿kW。根据中电新闻网数据,截至2014年底,全国已完成超低排放改造燃煤机组装机约0.16亿kW,假设2015年完成0.5亿kW机组改造,则未改造的30万kW以上煤电装机为5.7亿kW,按超低排放脱硫、脱硝及除尘改造成本分别为80元/kW,80元/kW和40元/kW测算,潜在煤电超低排放改造市场容量为1,140亿元。若根据2020年前完成5.8亿kW改造任务测算,则“十三五”期间,煤电超低排放改造市场规模为1,018亿元,其中脱硫、脱硝和除尘改造规模分别为411亿元、411亿元和206亿元;由于东、中部地区改造任务计划提前,预计改造市场将在2016-2017年集中爆发,预计市场规模分别达504亿元和288亿元。

3.3.VOCs治理:政策助力推动,行业发展加速可期

行业规模仍较小,发展处于起步成长阶段

较长时间以来,我国大气污染治理的重点主要是放在除尘、脱硫和脱硝方面,对于挥发性有机物VOCs的治理并未引起足够的重视。由于政策法规、监测标准及制度管理体系等不健全,我国VOCs治理行业发展迟缓,产业规模较小。根据中国环境保护产业协会的调查估算,2014年全国VOCs治理行业总产值约70多亿元,虽同比有较快增长,但规模尚不足百亿、仍旧很小;而在2009-2013年的5年间,行业总产值仅在15-40亿之间,年复合增长率则在20%左右。总体而言,目前我国VOCs治理行业正处于起步成长阶段。

政策密集推出,行业将步入提速发展期

2010年5月,国务院《关于推进大气污染联防联控工作改善区域空气质量的指导意见》,首次将VOCs列为大气污染联防联控重点污染物,提出加大VOCs污染防治。2012年环保部发布《重点区域大气污染防治“十二五”规划》,提出到2015年,重点区域VOCs污染防治工作全面展开,并实施重点工程项目。2013年《大气污染防治行动计划》“大气十条”出台,顶层设计则为VOCs治理明确进一步的方向和要求。按照“大气十条”相关要求,国家加快了完善VOCs污染防治政策法规以及相关标准体系的制修订工作。2015年8月,《大气污染防治法》正式修订通过,新修订法首次将VOCs纳入防治范围,为VOCs的治理和行业发展提供了法律保障。2015年1月,环保部发布《石油化学工业污染物排放标准》等3项标准,使VOCs相关标准增加至15项,同时有近20项行业VOCs排放标准则在制订中,VOCs防治标准体系加快完善。2015年6月,财政部等三部委联合印发《挥发性有机物排污收费试点办法》(“试点办法”),将于2015年10月1日起,对石油化工行业和包装印刷行业征收VOCs排污费;而在地方上,根据“试点办法”北京和上海率先制定了相关的VOCs收费办法,北京最高收费标准40元/千克,上海则将分三阶段收费,从10元/千克逐步提升至20元/千克。排污收费的实施,将倒逼排放企业加大VOCs的治理力度,从而将加快推动包括治理基础与保障的监测细分领域在内的整个VOCs治理行业的发展。此外,环保“十三五”规划,或将对VOCs排放实施总量控制并纳入约束性指标,政策的再度加码,则有望使VOCs治理(包括监测细分领域)行业在“十三五”期间迎来爆发式增长。

重点领域监测+治理潜在市场规模超千亿

从目前出台的政策看,石油石化、包装印刷等行业已被列为VOCs防治重点和优先领域,随着政策的推进,这些行业的VOCs治理将加快展开。仅考虑石油石化和包装印刷两个重点行业,我们测算VOCs监测+治理的潜在市场空间约1,100亿元,其中预计“十三五”期间市场规模约750亿元。

监测市场:对于石油石化行业,目前全国主要化工园区和以石油和化工产业为主的工业园区约为500家,以每家园区平均入驻企业40家,平均每家企业配备1套VOCs在线监测系统,按系统设备单价150万元/套测算,则石油石化行业VOCs监测设备潜在市场规模约为300亿元。对于包装印刷行业,目前全国规模以上印刷企业约5,000家,同样以每家配臵1套在线监测系统测算,行业对监测设备的潜在需求规模为75亿元。因此,石油石化行业与印刷行业的VOCs监测系统潜在市场规模约375亿元。若“十三五”期间,70%的石油石化企业及印刷企业加装VOCs监测系统,则对应的市场规模合计约263亿元。

治理市场:对于石油石化行业,按每家企业配臵1套VOCs治理设施,假设设备单价300万元/套,测算出对应潜在市场规模为600亿元。对于印刷行业,同样按每家企业配臵1套治理设备、设备单价200万元/套估算,行业潜在市场规模为100亿元。因此,预计石油石化行业与印刷行业的VOCs治理设施投入需约700亿元。若“十三五”期间,70%的石油石化企业及印刷企业新增治理设施,则对应的市场规模合计为490亿元。

4.土壤治理:“土十条”即将落地万亿修复市场待开启

4.1.总超标率近两成,土壤质量形势严峻

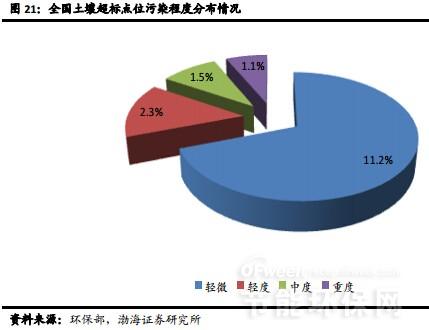

2005年4月至2013年12月,我国开展了首次全国土壤污染状况调查,调查范围涉及除港澳台外的陆地国土,调查点位覆盖全部耕地,部分林地、草地、建设用地和未利用地,实际调查面积约630万平方公里。调查结果显示,我国土壤总的超标率为16.1%,其中中重度污染点位占2.6%。污染类型以无机型为主,该类型超标点位数占全部超标点位的82.8%。

从污染物超标情况看,无机污染物中以五毒重金属(镉、汞、砷、铅、铬)以及铜、锌、镍等为主,其中镉污染最为严重,点位超标率达7.0%,其次是镍污染,点位超标率为4.8%。有机污染物中则以滴滴涕、多环芳烃、六六六3类物质为主,其点位超标率分别为1.9%、1.4%和0.5%。

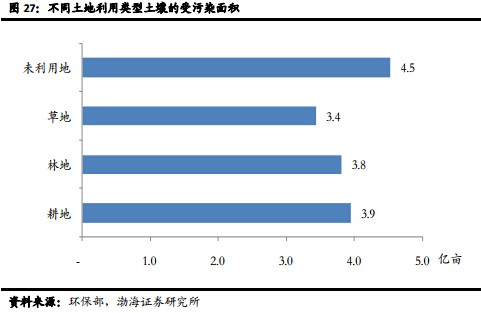

在不同的土地利用类型中,土壤点位超标率均在一成及以上,其中耕地土壤受污染比例最高,点位超标率达到19.4%(其中,中重度污染2.9%),主要的污染物为镉、镍、铜、砷、汞、铅、滴滴涕和多环芳烃。截至2013年底,我国耕地面积约20.27亿亩,由此计算受污染耕地数量约达3.93亿亩,其中中重度污染面积约5,880万亩。

在所调查的8类典型地块及其周边土壤中,重污染企业用地、工业废弃地以及采矿区的土壤点位超标率均超过30%;同时,工业园区的土壤点位超标率为29.4%,接近30%。

此外,从污染分布情况看,南方土壤污染重于北方;长三角、珠三角、东北老工业基地等部分区域土壤污染问题较为突出,西南、中南地区土壤重金属超标范围较大;镉、汞、砷、铅 4种无机污染物含量分布呈现从西北到东南、从东北到西南方向逐步升高的态势。总体而言,我国土壤环境状况不容乐观,部分地区土壤污染较重,耕地土壤环境质量堪忧,工矿业废地土壤环境问题突出。日趋严重的土壤污染已对土地资源可持续利用、农产品生态安全以及人体健康等构成威胁,其防治已势在必行。

4.2.土壤修复市场处于起步阶段,缺乏持续有效的商业模式制约行业突破发展

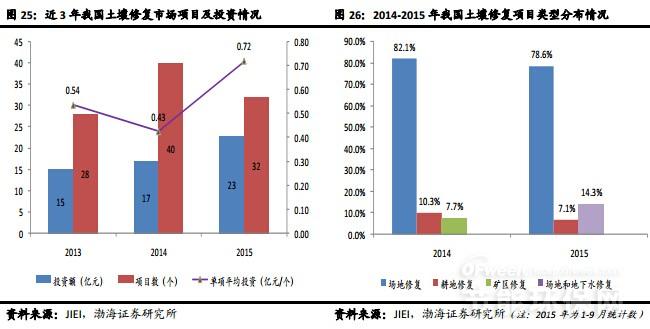

相比水污染和大气污染,土壤污染由于具有隐蔽性和滞后性,长期以来,其所受到的关注度较低,加之政策扶持力度不够,治理投入资金有限,目前我国土壤修复以试点示范项目为主,且大多数为场地污染修复,市场发展仍处于起步阶段。根据江苏省(宜兴)环保产业研究院(JIEI)数据统计,2013年,我国土壤修复市场公开招投标和签约的修复工程项目28项,投资金额约15亿元;2014年,我国(大陆地区)已开展、完成和招投标过程后中标的土壤修复项目40项,投资金额约17亿元;2015年至今,我国公开招投标的土壤修复项目32项,投资金额约23亿元。从招投标项目的数量及投资额看,近3年我国土壤修复市场发展处于相对平稳状态,投资额虽有所增加,但规模仍旧较小。从土壤修复项目的类型分布来看,2014年和2015年,场地修复项目占比分别达82.1%和78.6%,试点主要集中在场地修复,而耕地修复、矿区土壤修复等占比则较低。

除一些具备较大商业价值的城市棕色地块或能找到明确责任主体的工业污染场地,分别由受益开发商或污染主体承担治理投入外,目前国内所开展的土壤污染修复项目,大多数仍主要依赖政府财政出资。根据中国环保产业协会统计,2013年全国土壤修复项目数量总计为42个,其中政府项目19个,企业项目23个,资金来源主要为国家专项资金,融资渠道单一。从我国土壤污染的现状看,修复需要巨额的资金投入,单靠政府财政负担完成治理任务显然并不现实。但由于目前土壤修复领域尚无清晰的盈利模式,社会资本多处于观望状态,资金瓶颈制约着行业实现突破性的发展。因此,探索并建立持续有效的商业模式已成为土壤修复治理的关键和迫切需求。

4.3.政策法规体系建设加快,“土十条”将助力市场发展突破

鉴于土壤污染问题的日益加剧,国家对土壤污染的防治重视程度也在不断提高,“十二五”期间,国家加大在土壤立法、政策制定、标准体系建设等方面的推进力度,相关文件频繁出台。

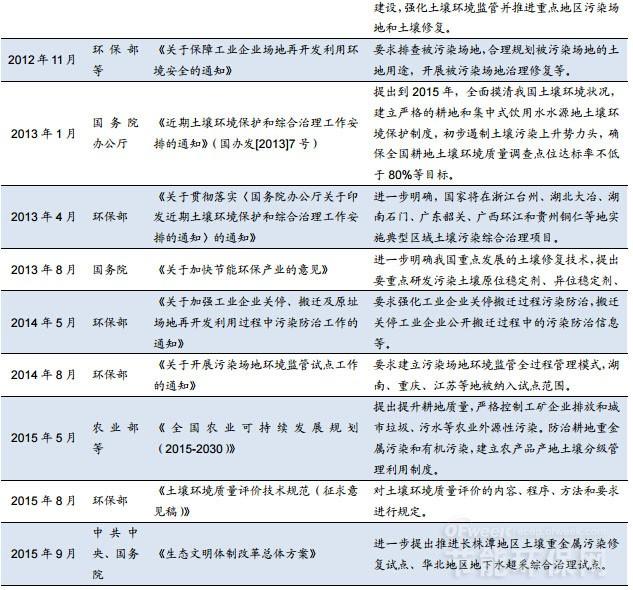

1)立法方面:2014年4月修订通过的《环境保护法》增加了土壤修复的内容。同时,对于土壤保护的专门立法已列入本届全国人大的立法计划;由环保部牵头组织起草的《土壤污染防治法》,目前已形成了法律草案征求意见稿,并征求了有关部门和地方意见,预计将于2017年之前出台,届时该法案将为土壤环境保护和污染治理提供更有力的法律保障。2)标准体系建设方面:2014年2月,环保部发布了《污染场地土壤修复技术导则》(HJ25.4-2014)等5项污染场地系列环保标准。2015年1月,《农用地土壤环境质量标准》(《土壤环境质量标准(GB15618-1995)》的修订稿)与《建设用地土壤污染风险筛选指导值》2项标准启动意见征询程序;8月《土壤环境质量评价技术规范》也开始进行意见征询。系列标准的制修订,使标准覆盖范围从原来的农用地土壤,扩展至居住用地、工业用地等建设用地土壤类型,标准体系的进一步完善,为土壤污染防治的全面开展提供了必要的标准基础和技术支撑。3)政策制定方面:2011年11月国务院发布《国家环境保护“十二五”规划》,要求从加强土壤环境保护制度建设,强化土壤环境监管及推进重点地区污染场地和土壤修复三大方面来加强土壤环境保护。

2012年11月《关于保障工业企业场地再开发利用环境安全的通知》下发,文件明确被污染场地再次开发利用的相关要求。2013年1月国务院发布《近期土壤环境保护和综合治理工作安排的通知》,提出2015年及2020年土壤环境保护和综合治理的工作目标和主要任务。2014年8月环保部《关于开展污染场地环境监管试点工作的通知》则进一步强化了对污染场地的监管要求。此外,2015年5月出台的《全国农业可持续发展规划(2015-2030)》和10月出台的《耕地质量保护与提升方案》均明确对耕地质量的保护和进行污染土壤修复。目前倍受期待的“土十条”,据媒体报道,已提交国务院审议,预计将于2016年出台。“土十条”将会制定土壤污染治理的具体“时间表”,内容包括把土壤污染分类进行监管治理和保护,投入治理资金的数量、治理的具体措施,争取到2020年土壤恶化情况得到遏制。

我们认为,土壤保护立法的加快推进、标准体系的逐步完善、以及相关政策的持续推出,为土壤污染防治的长远发展奠定了坚实的基础。特别地,即将出台的“土十条”,作为顶层设计,将为我国的土壤污染防治指明方向,而后续相关配套政策措施的出台与落实则有望实质性推动土壤修复领域发展,加速潜在治理需求的释放,持续打开市场空间。

4.4.市场潜力巨大,“十三五”规模或超6千亿

根据《全国土壤污染状况调查公报》中不同土地利用类型土壤的点位超标率,测算目前我国受污染土地面积高达15.7亿亩,其中中重度污染面积约2.8亿亩,潜在修复市场空间巨大。根据环保部运用国际通行模型所作的预测,我国土壤修复市场带动的投资规模将超过5.7万亿。

我们预计随着“土十条”的出台和推进,土壤修复市场发展将实现加速,但由于目前我国土壤修复领域相关技术、标准、法律法规等尚不完善,且商业模式有待破局,市场需求的释放将会是个渐进的过程。参考美国土壤修复产业发展历史经验(生命周期可划分为准备、起步、跃进和调整4个阶段,其中准备和起步阶段历时较长,均在10年左右,而跃进阶段持续时间较短,大概为4年;每个阶段平均土壤修复资金占GDP的比例分别为0.056%、0.123%、0.70%和0.49%),结合我国的实际情况,假设“十三五”期间,我国GDP名义增速年复合增长率保持8%,土壤修复投资占GDP的比重各年分别为0.05%、0.08%、0.12%、0.18%和0.25%,测算未来5年,我国土壤修复市场规模将达到6,257亿元,其中2016年的规模为371亿元。

5.投资策略

“十三五”期间,环境保护将以提高环境质量为核心,气水土三大行动计划有望全面推进深入实施,在此带动下,环保行业将持续高景气度。我们维持行业“看好”的投资评级。作为环保“十三五”开局和承上启下的关键之年,2016年预计环境治理将重点围绕三大环境战役展开,各重点治理细分领域有望获政策持续加码推动而加速发展,因此,建议以三大行动计划为主线,着眼于市场潜力大、行业发展将提速的细分领域,来把握相关的投资机会。“水十条”实施方面,看好城镇污水处理厂提标改造以及水务市场发展;“大气十条”推进上,看好煤电超低排放改造和挥发性有机物VOCs治理细分领域成长。同时,看好即将出台的“土十条”对土壤修复市场的推动。推荐标的:1)津膜科技(膜法水资源化龙头,核心技术领先;加快业务模式转型;业绩有望触底反弹)、2)碧水源(MBR膜技术龙头,PPP市场领先者;市场开拓能力超群;订单储备充沛)、3)兴蓉环境(区域领先的水务环境综合服务提供商,业务拓展和国企改革有望加快);4)清新环境(火电烟气治理龙头,拥有超低排放核心技术)、5)聚光科技(环境监测龙头,具有VOCs监测与治理一体化优势)、6)汉威电子(国内气体传感器龙头,收购嘉园环保切入VOCs治理领域);7)高能环境(生态屏障与环境修复解决方案提供商,土壤修复领域最纯正标的)、8)博世科(工业水处理领先者,拥有重金属修复项目经验和土壤修复技术储备,成立专门事业部,加大布局环境修复市场)。

编辑:张伟

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。