时间:2024-04-18 09:23

来源:中国水网

作者:海哲投、不欲盈、约不二

受大环境影响,近两年,环保企业增长难、业绩下滑等现象越来越显现,基于此,针对企业如何保持良好增长的话题,也被广泛关注和讨论。

本文为读者投稿,此前公号发布了作者从财务指标角度对159家上市环保公司的经营状况进行简要分析的文章,文中总结了在当前背景下,还能保持逆势增长的企业具有的几大特征。本文为针对其中的代表性企业之一——“X公司”的具体分析。基于环保领域碎片化的特点,虽然仅从某一侧面的指标来筛选和分析,容易营造“关公战秦琼”式错乱感的风险。但作者以管窥豹,或能为行业带来一定启发和思考。对于此文章的分析有不同见解欢迎留言讨论或与作者(见文末邮箱)详谈交流。

前言:

环保行业史上很少像今天这样,企业的处境如此艰难。大部分企业深陷泥沼、挣扎求生,有的甚至黯然退场。159家上市环保公司中,能保持与5年前相比,营收和利润能稳定增长的市场化公司,仅有23%。残酷的市场摆在企业面前,稍有不慎就可能很快“出局”。

在残酷的竞争中,要摒弃一切泡沫、情怀和虚荣,回归企业经营的本质。

往往正确的选择比盲目努力更重要,底层的逻辑比敏锐的嗅觉更可靠!

在环保行业日益严峻的市场环境下,哪些企业能够脱颖而出,实现逆势增长?本期为优秀公司分析的第三家“X公司”。希望深入剖析的这些增长先锋的成功秘诀,能给您一些参考。

X公司分析的核心观点:

公司从事固废和工业危废处理,技术及市场竞争力较强

公司重资产特征明显,基本面较好,成本控制总体平稳公司增长较快,主要依靠增发股权的外延式增长公司经营健康度有待进一步提升

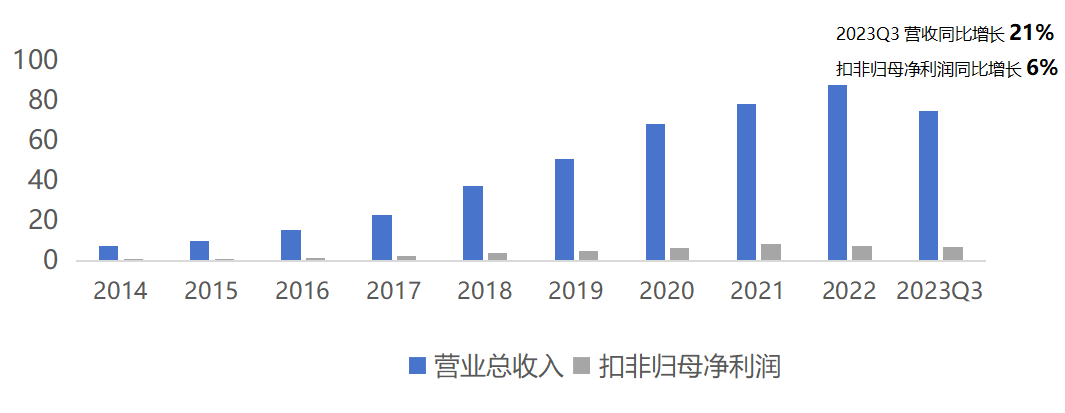

X公司主要从事固体危废和工业危废的资源化利用及处理,辅营垃圾焚烧发电等业务。公司近年来营业收入、净利润(扣非归母)持续快速增长(详见图1)。

图1:X公司营业总收入、扣非归母净利润情况(单位:亿元)

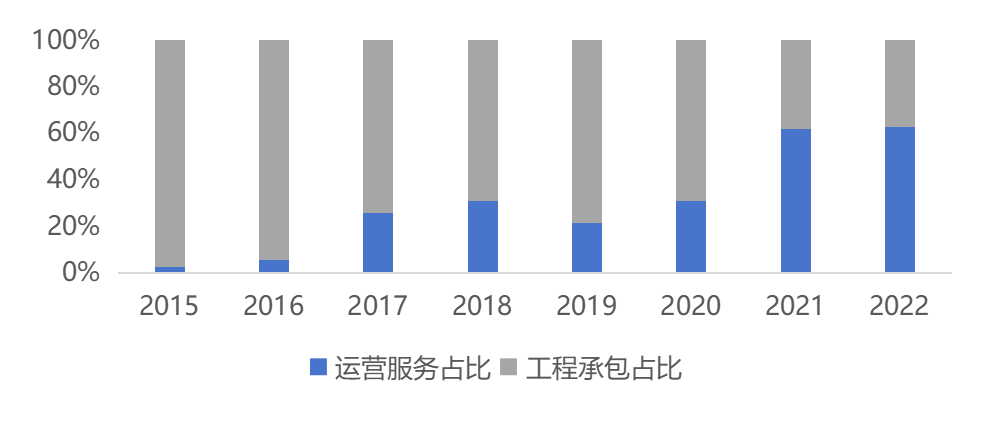

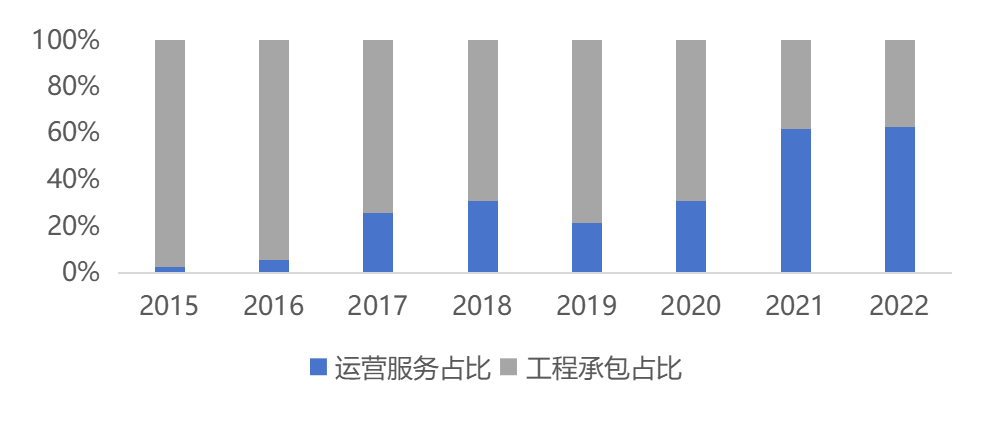

公司目前收入主要来源为特许经营下的TO B业务,公司技术实力和市场竞争力较强,自2017年开始,投资运营类业务在营收中的占比快速提升,到2022年已由6%提升至63%(详见图2)。

图2:X公司营业总收入结构

工程承包类业务收入确定性不足,投资运营类业务收入相对确定,业务结构的改变使公司收入的稳定性得到了大幅改善。

增资扩股再投资对X公司规模的快速增长贡献较大。由于公司具备较好的市场竞争力和相对较好的利润回报,这种增资扩股的增长模式在过去可以得到支撑,但近4年来公司资产总额及负债总额的增长主要依靠短期负债增长(流动负债),从资产和负债结构看疑似短债长投,此经营模式会带来现金流紧张甚至断裂的风险。

公司年报较为透明,未见明显的美化报表的情况。详细情况分析如下:

一、公司具有较强的技术实力,对市场竞争有较好的支撑作用

X公司技术实力处于行业领先地位,技术领先是公司的核心战略。公司拥有授权专利合计已达700余件,累计主、参编国家及行业标准与规范近90项。公司多项核心技术多次获评“国家科学技术进步二等奖”,据悉,这也是环保企业目前所得到的最高奖项。

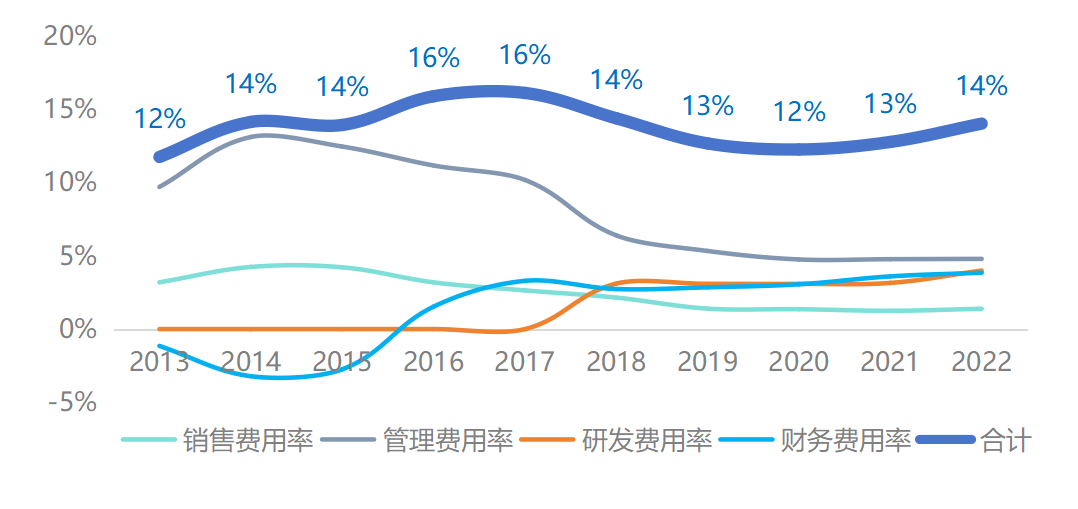

公司研发投入较高,致力于技术攻坚与降本增效,其研发费用率高于销售费用率,且一直在增长,详见图3。

图3:X公司四项费用情况

其研发投入在营收的占比,过去几年多在3%(高新技术企业基本标准),2022年进一步增长到4%,与净利润比值常年在40%左右,研发投入全部费用化没有资本化,相当于公司把近1/3赚到的钱投入到了研发,投资到了公司未来的核心竞争能力上,且没有通过资本化来美化当期利润。在这个条件下,销售净利率却并不低,保持在10%左右,其技术实力对公司的贡献不小。

二、公司业务转型大幅改善了公司营收的确定性

公司主要从事固体危废和工业危废的资源化利用及处理,辅营垃圾焚烧发电等业务。公司过往主要以工程承包业务为主,收入规模受行业新建项目周期及公司新签合同额影响较大,工程承包业务未来的收入规模具有很大的不确定性,对公司的持续稳健经营带来很大的挑战。

自2017年起,公司开始加大投资运营类业务的开发,经几年的努力,投资运营类业务比重从个位数快速提高到超过60%,贡献稳定现金流的同时,继续增厚公司竞争壁垒,公司收入的确定性得到了大幅改善,详见图4。

图4:X公司营业总收入结构

三、公司业务重资产特征明显

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。