时间:2023-03-06 09:47

来源:中国水网

作者:徐冰冰整理

“经过这些年的发展,固废企业大都身经百战,才获得了今天的荣誉和肯定,但在新周期的发展机遇下,还未到可以卸甲休息的时候,依然还要重新整装再出发。”2022年12月28日,E20环境平台高级合伙人、北京上善易和投资管理有限公司总经理郝小军在“2022(第十六届)固废战略论坛”上阐述了资本视角下的环境产业的周期发展规律、固废产业的资本现状、资源化的未来以及对标国际天花板。”

郝小军

2022年是最难的一年吗?虽有压力,但却是近三年平均募资净额最多的一年

图1

图2

图2

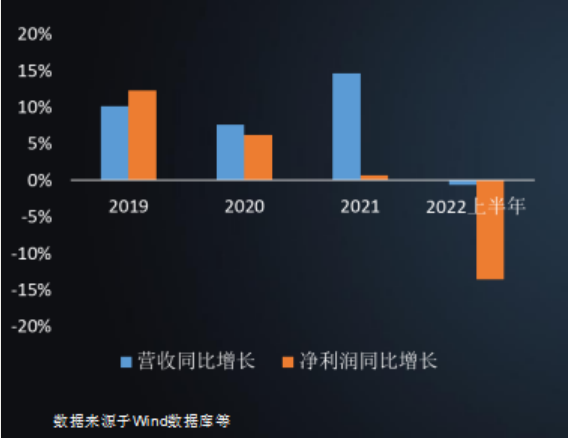

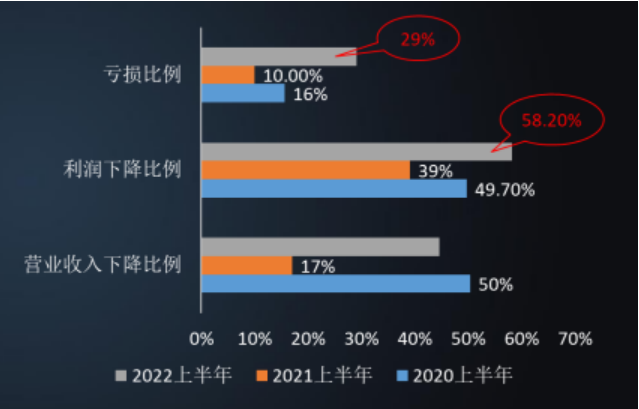

2022年上市环境企业承受了前所未有的压力。从上面的图1中可以看出,2019~2021年,环境上市的营收和利润都是增长的,但从2021年开始,营收在增长,利润却在下降,出现了增收不增利的现象。2022年上半年亏损面继续扩大。从图2可以看出,2022年,营收和利润都出现下滑,亏损占比进一步增大。

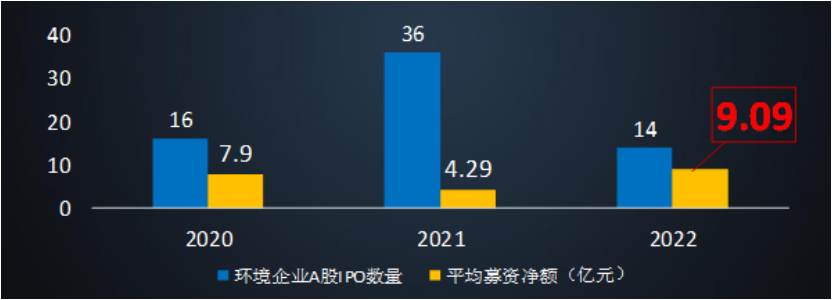

虽然2022年不是环境企业上市数量最多的一年,但却是近三年平均募资净额最多的一年。2022年环境企业A股IPO数量为16家,平均募资净额为7.9亿,2021年环境企业A股IPO数量为36家,平均募资净额为4.29亿,2022年环境企业A股IPO数量为14家,平均募资净额为9.09亿。从中可以看出,环境产业虽然遇到了压力,但还是在向前不断发展。

从固废行业来看,2022年固废企业IPO数量占比1/3,但募资净额占比过半。平均募资净额达13.59亿,发行市盈率可以达到29.48。因此,固废行业在环境产业中还是具有一定的领先性。

环境产业经历的三大周期

郝小军指出,就像每个人一生至少要经历一次康波周期,同样对于行业来讲,尤其是以投资驱动为主的行业,都要经历几大周期。环境产业发展会呈现从政策驱动到资本助力,再到产业发展,重整的周期过程。

环境产业发展第Ⅰ周期(2002-2010年)是市政公用事业市场化改革政策红利的释放期,一些企业开始进入垃圾焚烧行业。比如2003年威立雅建设上海江桥垃圾焚烧发电厂,2003年后,深能环保建设深圳南山、盐田、宝安一期垃圾发电厂,2005年,中国第一BOT项目,三峰环境的同兴垃圾焚烧发电厂建成。2006年,光大环境建设苏州市垃圾焚烧发电厂,2006年绿色动力自主研发的核心技术获得国家发明专利授权,2007年,杭州锦江与浙江大学联合开发的“生活垃圾循环流化床清洁焚烧发电集成技术”获得了国家科学技术进步二等奖、中国优秀专利奖。

环境产业发展第Ⅱ周期(2011-2020年),投资驱动下的资本浪潮涌动明显。其中包括2011年首创环境收购新环保能源控股。2014年首创环境收购新西兰TPI NZ,粤丰环保香港上市,康恒环境引入中信产业基金,瀚蓝环境并购创冠环保,天楹环保借壳上市,绿色动力香港上市。2016年北控收购EEW。2017年上海环境上市,旺能环保重大资产重组上市。2020年,三峰环境、圣元环保、复洁环保上市。可以看到,这个周期垃圾焚烧行业出现了非常高光的时刻。

环境产业发展第Ⅲ周期(2021-2029),高质量发展时期的科技创新红利释放。其中包括2022年中科环保创业板上市,军信股份创业板上市,丛麟科技科创板上市。这个周期内,行业不断向“无废城市”、精细化运营、创新引领、深度资源化方向发展,企业纷纷进行轻资产转型。

资本视角下的固废产业

一枝独秀——生活垃圾焚烧

生活垃圾焚烧行业经历了几次变迁,郝小军回忆,在2008年,800吨/日规模的焚烧线在行业中属于比较大的规模,1600吨/日的规模就是很大的规模了。经过十年的发展,像三峰环境百果园4500T/D规模,深圳能源东部电厂5000T/D规模,上海环境老港焚烧发电厂9000T/D规模,广环投福山垃圾焚烧发电厂9300T/D规模的项目已经在行业里占据了一定的主流地位。热值也从原来的1450KJ变为1900KJ,运行时间从当时的8200h(341天)变为现在连续满负荷运行621天(高能濮阳),垃圾处理费也从200元/吨变为如今的18元/吨,2010年~2014年,资产营收每年都有超过35%的复合增长,全面预算管理方面也更加注重运营管理效率。郝小军指出,这都表明了整个行业逐步迈向高质量发展。

2021年环境产业的176家上市公司中,生活垃圾发电上市公司有19家,数量占比11%,营业收入占比24%,净利润占比28%,可以说垃圾焚烧行业是一枝独秀。

先扬后抑 、高潮过后的理性——危险废弃物

从行业龙头东江环保的年报,看危废行业的发展,东江环保的净利率从2009年到2022年逐渐下滑,但是也应该看到危废龙头的营业收入都是动辄几十亿的规模,从这个角度来讲,行业龙头同样感受到了“市场寒意”。

危废新贵丛麟科技的盈利能力依然强劲,净利率依然能保持在20%以上。从危废新贵丛麟科技的招股说明书看它的竞争优势,主要有三方面。首先是区域优势,从麟科技的处理能力占上海地区整体处理能力的24.49%(以核准年度危废处理吨数计),有着领先的市场地位;其次是客户优势,从麟科技的客户都是新兴行业的头部客户,比如中芯国际、华虹半导体、上海先进半导体、中国商飞、中国航发、万华化学、特斯拉(上海)、合全药业(药明康德)、复旦张江等;第三是技术优势,从麟科技拥有废有机溶剂资源化、废包装容器再生回收、含铜废液深度净化循环再生等资源化利用技术。

编辑:徐冰冰

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。