时间:2021-10-26 09:27

来源:中国固废网

作者:王妍

内容速览:

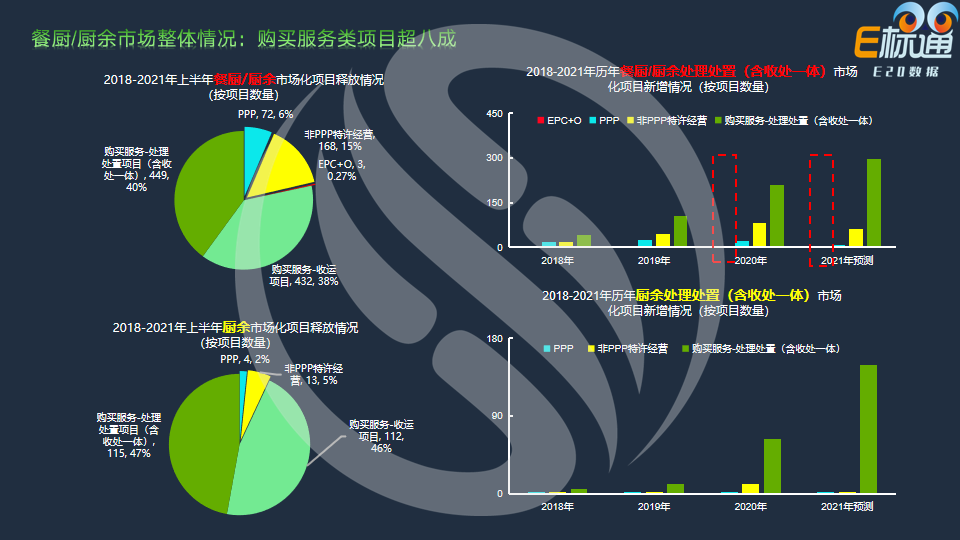

(1)餐厨/厨余垃圾处理市场的整体情况:2018-2021年上半年,市场释放的餐厨/厨余垃圾市场化项目逐年增加,以购买服务模式为主。

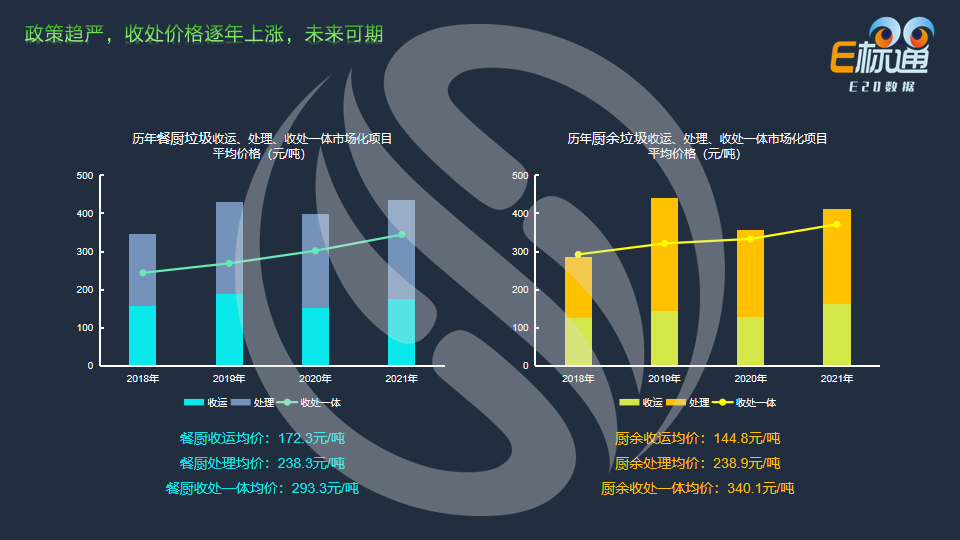

(2)市场化价格情况:近三年餐厨收运均价为172.3元/吨,处理均价为238.3元/吨,收处一体均价为293.3元/吨。厨余垃圾的收运均价在144.8元/吨,处理均价238.9元/吨,收处一体均价为340.1元/吨。历年收处的价格在上涨,这对有机市场释放了一个正向的信号。

(3)餐厨/厨余垃圾采用分散式处理方式占比均高,分散式处理多采用“好氧发酵”工艺;采用集中式处理餐厨垃圾的单体规模偏小、厨余垃圾的单体规模偏大,工艺多采用“厌氧消化”。

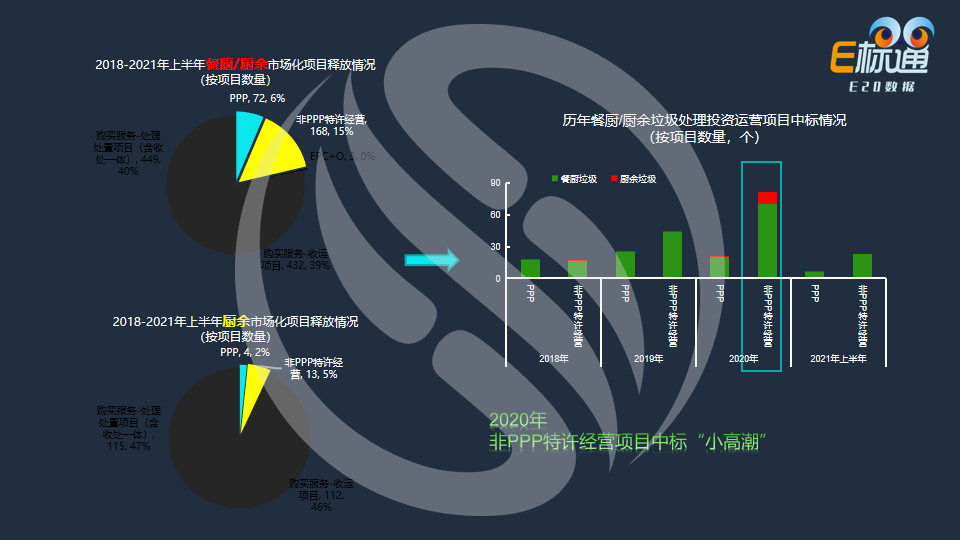

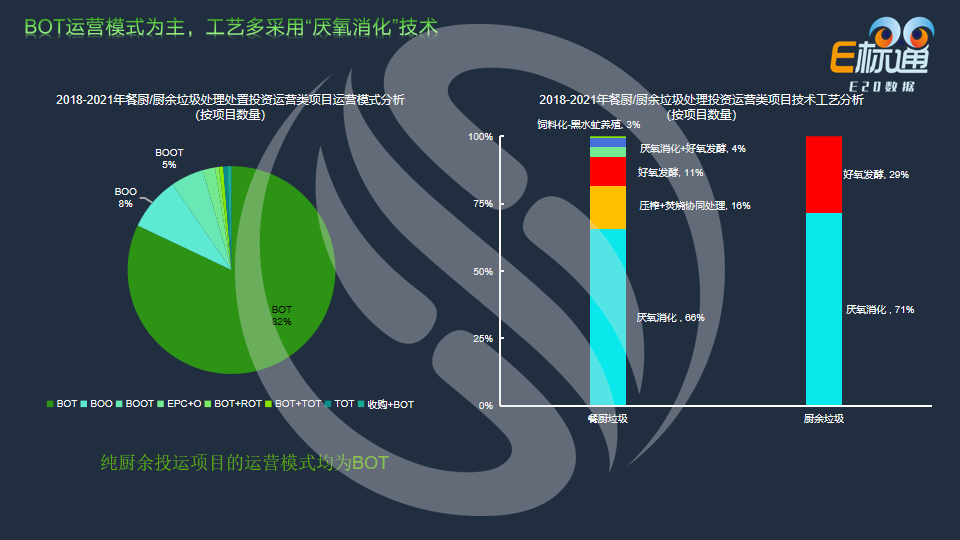

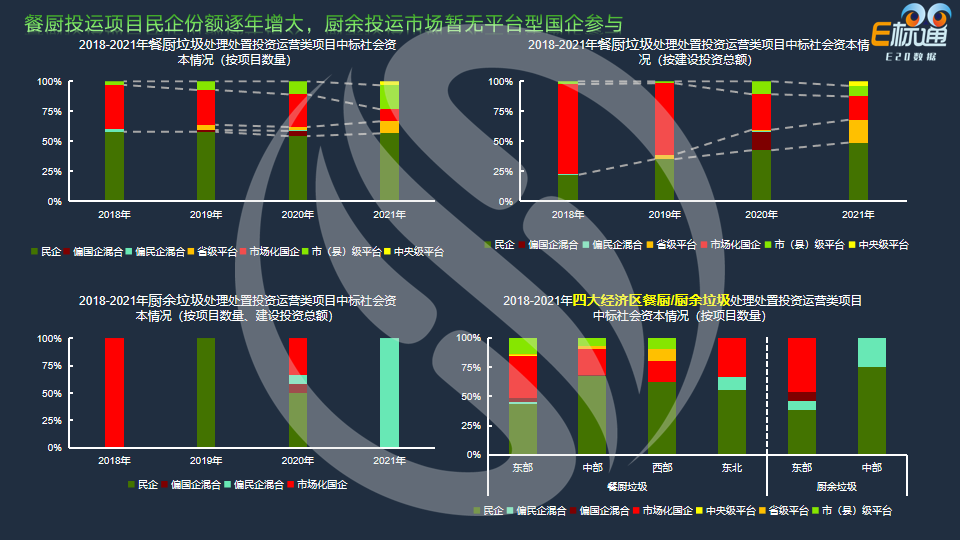

(4)2020年餐厨/厨余垃圾的非PPP特许经营项目存在中标的“小高峰”;近三年投运项目从运营模式看,以BOT模式为主;从技术工艺看,主要以厌氧消化为主;从社会资本方看:民企(C/D方阵)在投运市场不断发力。

2010年,一个地沟油事件引爆了餐厨垃圾处理的隐患,到了2016年,全面强制实施的垃圾分类更是让厨余垃圾资源化市场逐渐被识别,而2018年的“猪瘟事件”更是引爆了餐厨垃圾喂猪禁令的升级。

在此期间,政府推出了一些政策和措施,严格规范餐厨和厨余垃圾的无害化、资源化处置,越来越多的固废龙头企业也开始关注并拓展有机板块。基于此,E20研究院数据研究中心行业分析师王妍9月13日在2021第九届“上海固废热点论坛”借助E20环境平台E标通数据采集系统就近三年的餐厨、厨余处理市场化数据予以盘点分析。

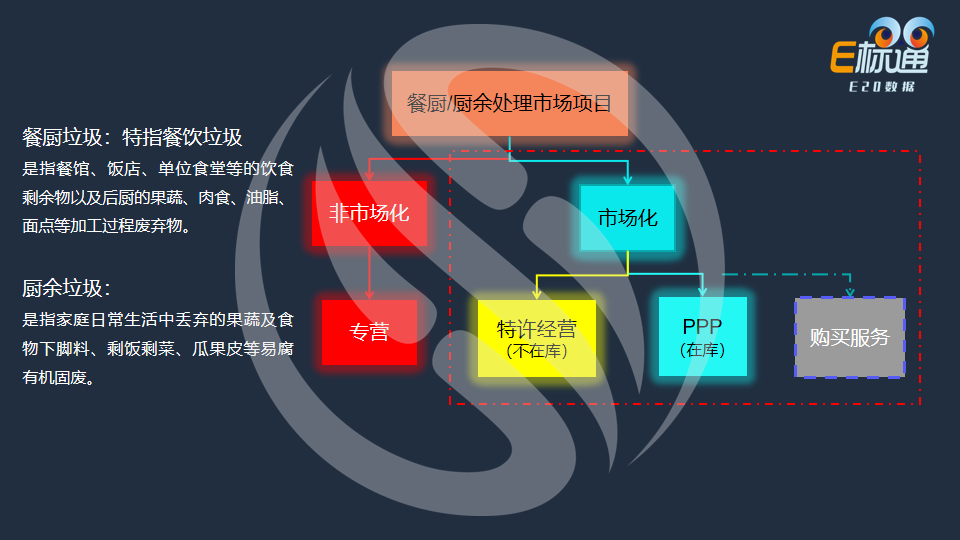

特别说明:(1)本文及视频中所讲之餐厨垃圾特指餐饮垃圾;根据《餐厨垃圾处理技术规范》(CJJ184-2012),餐厨垃圾指餐饮垃圾和厨余垃圾,由于行业内多使用“餐厨垃圾”特指餐饮垃圾,所以本报告的餐厨垃圾同样特指餐饮垃圾。(2)本文及视频数据源于E标通采集系统,即政府招投标的市场化部分标讯,非市场化部分不在本文所涉及的范围。

餐厨/厨余垃圾市场化项目以购买服务模式为主

首先来看餐厨/厨余垃圾处理市场的整体情况。从左上图,可以看到2018-2021年上半年,市场释放的餐厨/厨余垃圾市场化项目以购买服务模式为主;右上图是餐厨/厨余垃圾处理处置(含收处一体)市场化项目的历年新增情况,2020年开始出现“EPC+O”模式的项目。

左下图为2018-2021上半年厨余垃圾市场化项目的释放情况,同样是购买服务类的项目占比最多,多达93%左右(其中:收运类项目占46%,处理处置类项目占47%),右下图同样是历年的新增情况。

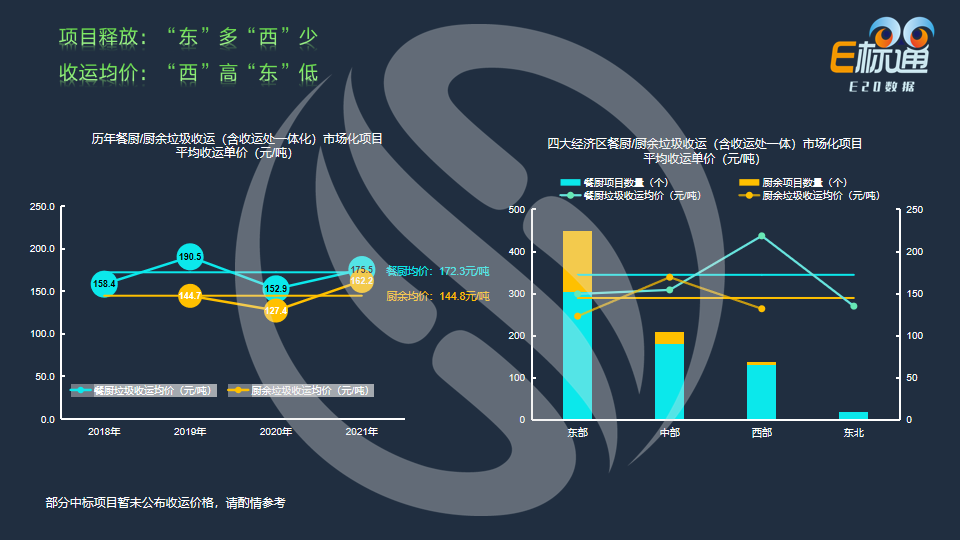

西部地区的餐厨垃圾收运均价较高,中部地区厨余垃圾的收运价格较高

餐厨和厨余垃圾自产生开始,会经过集中收集运输,通过分散式或集中式的方式进行处理,最终被协同处置或资源化利用。

聚焦收运环节,近三年餐厨垃圾收运均价为172.3元/吨,厨余垃圾收运均价为144.8元/吨,左图是历年餐厨/厨余垃圾收运(含收运处一体化)市场化项目平均收运价格的情况;右图是四大经济区餐厨/厨余垃圾平均收运单价情况,其中:西部地区的餐厨垃圾收运均价较高,中部地区厨余垃圾的收运价格较高,E20研究院数据研究中心认为中西部地区收运价格偏高或与收运距离有关。

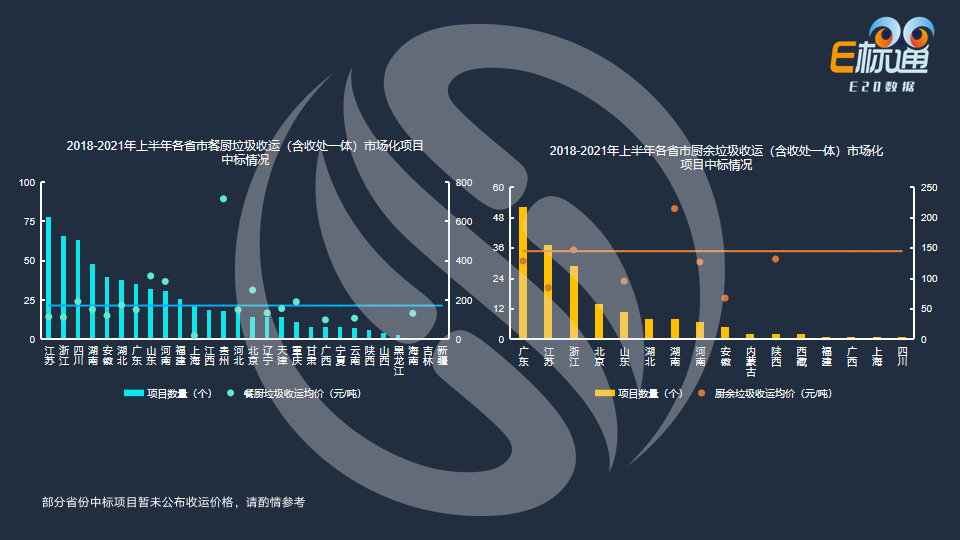

餐厨垃圾收运市场化项目中以江苏省、浙江省、四川省等省份释放项目最多,贵州省收运均价最高。厨余垃圾收运市场化项目中广东省、江苏省和浙江省释放项目数量位列前三,湖南省收运均价最高。上述两张图分别是各省市餐厨和厨余垃圾收运(含收处一体)市场化项目的近三年中标数量和收运均价情况。

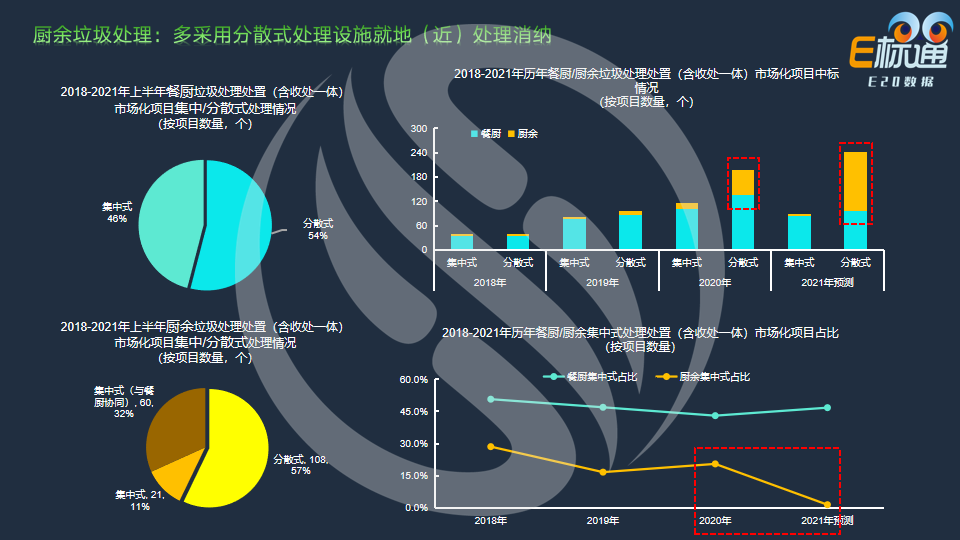

分散式处理:餐厨厨余垃圾占比均高

左边两图分别是餐厨和厨余垃圾分散式和集中式处理方式占比情况,2018至2021上半年餐厨垃圾(左上图)利用分散式方式处理的项目占比为54%,厨余垃圾(左下图)利用分散式处理的占比更高一些(57%);此外,厨余垃圾的集中式处理方式又分为两种情况,一种是纯厨余垃圾建厂处理的集中式处理模式,另一种是和餐厨垃圾厂协同处理的集中式处理模式,在总量中占比分别为11%和32%。

右上图是历年餐厨/厨余垃圾处理处置市场化项目不同处理方式的中标情况,通过2020年的数据以及2021年的预测可以得到,厨余垃圾采用分散式处理的市场化项目将会出现一个大幅释放的过程,这和部分地方政府允许厨余垃圾压榨后进入焚烧厂协同焚烧有关。结合右下图(2018-2021年历年餐厨/厨余集中式处理处置(含收处一体)市场化项目占比)亦可得出,预计今年,厨余垃圾采用分散式处理的项目会有一个显著的增长。

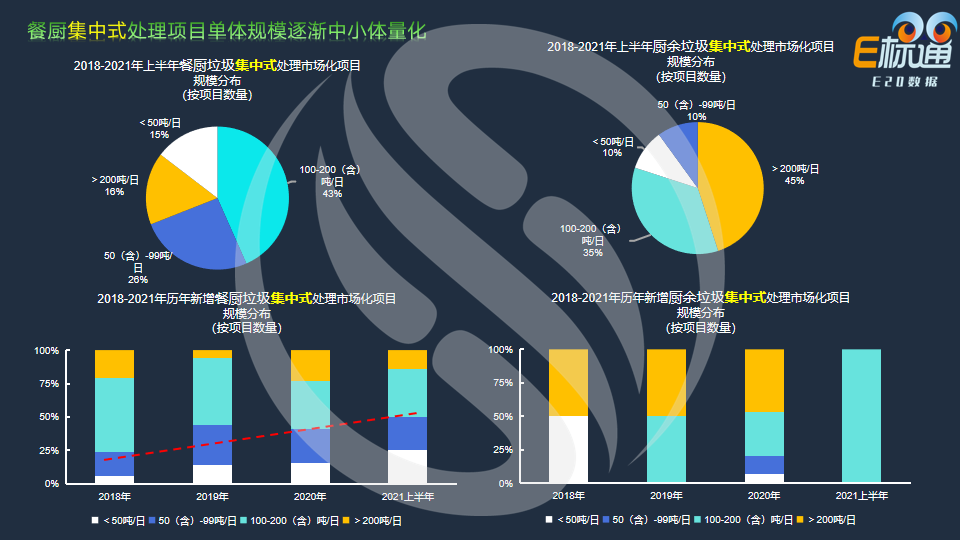

集中式处理:餐厨单体规模偏小、厨余垃圾偏大

进一步聚焦餐厨和厨余垃圾采用集中方式处理的市场化项目中标情况,左边两张图是餐厨垃圾集中式处理的规模分布情况。整体看,餐厨垃圾集中式项目的单体规模以100到200吨/日为主,占比为43%;逐年看,小于100吨/日偏小体量的集中式项目存在逐渐增多的趋势。

右上图是厨余垃圾集中式市场化项目的规模分布情况。和餐厨垃圾相比,厨余垃圾的集中式处理项目的单体规模略大些,>200吨/日的占比最大(45%)。目前,我国厨余垃圾处理规模最大的项目是由洁绿参与的广州李坑厨余处理项目,厨余垃圾单日处理规模为1000吨/日(推荐阅读:赵凤秋:双碳时代,洁绿环境的新征程!);右下图是厨余垃圾集中式处理历年单体规模占比图。

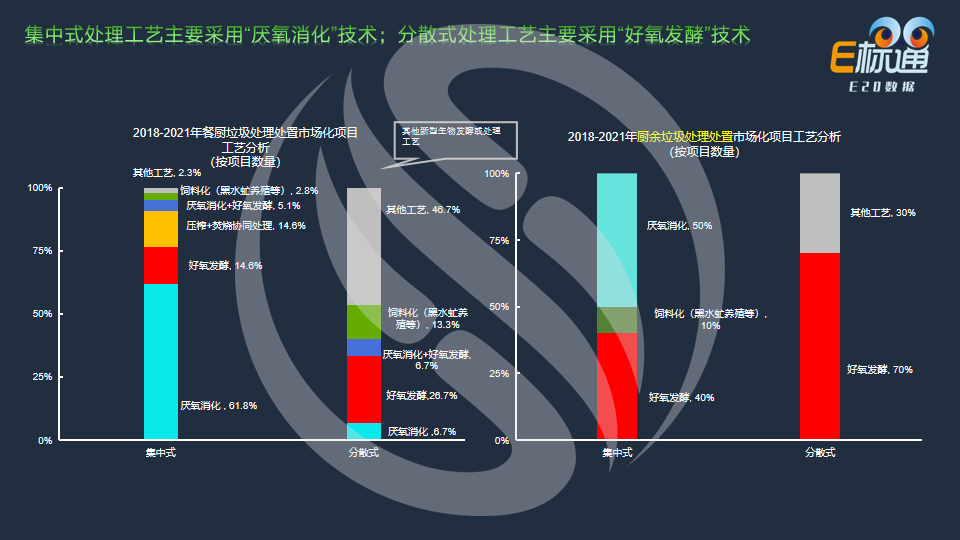

集中式处理多采用“厌氧消化”、分散式处理多采用“好氧发酵”

从处理工艺角度分析,左图是餐厨垃圾处理处置市场化项目工艺分析占比图,其中集中式处理方式主要采用的技术工艺是厌氧消化技术,占比为61.8%(推荐阅读:(1)实现厨余垃圾全流程处理的秘诀是什么?(2)、普拉克张大伟:EFANS技术为厨余垃圾处理提供切实有效的解决方案),分散式处理方式主要采用的是好氧发酵技术。

右图分别是厨余垃圾处理处置市场化项目工艺分析占比图,相较于餐厨垃圾的处理工艺,厨余垃圾处理工艺相对单一,集中式以厌氧消化为主(占比为59%),好氧发酵占到40%(推荐阅读:戴昕:垃圾分类下,万德斯的厨余垃圾资源化模式探索);70%分散式项目采用的是好氧发酵的技术工艺,另有其他工艺占30%。

收处价格上涨为餐厨厨余市场传递正向信号

收处价格方面,左图是餐厨垃圾收运、处理和收处一体的市场化项目的平均单价,近三年餐厨收运均价为172.3元/吨,处理均价为238.3元/吨,收处一体均价为293.3元/吨。右图,厨余垃圾的收运均价在144.8元/吨,处理均价238.9元/吨,收处一体均价为340.1元/吨。通过这两张图可以看到,历年收处的价格在上涨,这对有机市场释放了一个正向的信号。

餐厨厨余迎来非特许经营“小高峰”

对餐厨/厨余垃圾PPP和非PPP特许经营类市场化项目进行分析。右图是历年餐厨/厨余垃圾投资运营类项目的中标情况,2020年非PPP特许经营项目存在中标的“小高峰”,E20研究院执行院长、湖南大学兼职教授薛涛曾在2020(第十四届)固废战略论坛上做题为《“十四五”固废行业规划与产业趋势前瞻》的主旨演讲,其中讲到环卫和焚烧等细分领域同样迎来非PPP特许经营项目的一个中标小高峰。但不同服务模式的项目合规与否、合理与否,薛院长在演讲中做了详细的各细分领域合理合规的逻辑分析(推荐阅读:薛涛:“十四五”固废行业规划与产业趋势前瞻)

投运类项目从运营模式看,近三年该类项目以BOT模式为主,占比为82%。从技术工艺看,餐厨垃圾的处理工艺主要以厌氧消化为主(占比在66%),除此以外,约16%的项目采用压榨+焚烧协同处理技术,11%的项目采用好氧发酵处理技术等;厨余垃圾投运项目的处理技术相对少一些,近三年71%的项目采用的是厌氧消化工艺,29%是采用的好氧发酵工艺。

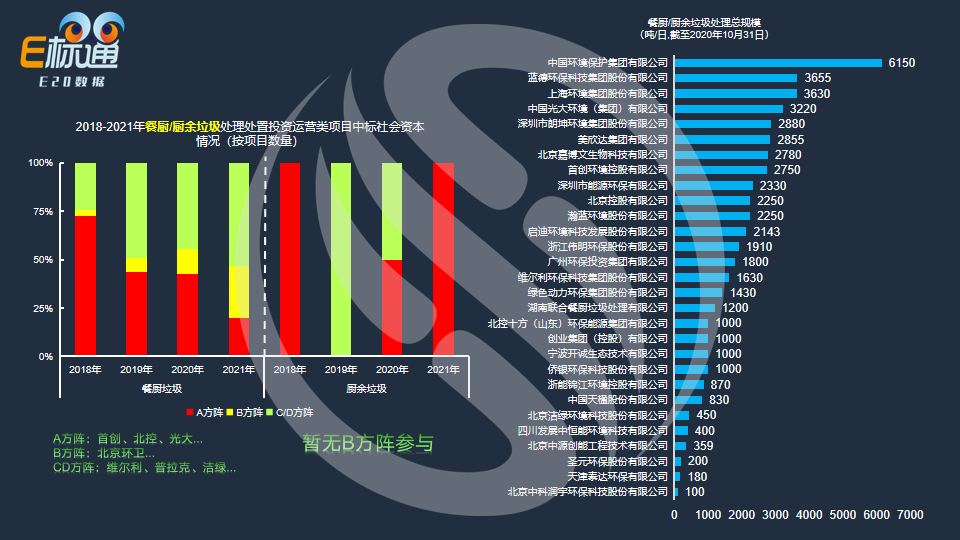

民企(C/D方阵)在餐厨投运市场不断发力

从社会资本维度看,上两图分别是按照项目数量和建设投资总额两个维度的餐厨垃圾处理处置投资运营类项目中标社会资本情况占比图。民企每年拿到的餐厨投运项目的一半,并且所占的市场份额在逐年上升。左下面图是厨余垃圾处理处置投资运营类项目中标社会资本情况。

右下图为近三年四大经济区餐厨/厨余垃圾处理处置运营类项目中标社会资本情况,餐厨垃圾在四大经济区均得到释放,民企在中部、西部以及东北地区中标的项目过半;厨余垃圾处理处置投运项目仅在东部和中部地区得到释放。

把中标的社会资本按ABCD方阵划分(A方阵主要指的是光大、首创、北控等这种重资产的固废企业,B方阵是类似北京环卫、重庆环卫等以地方国资控股的属地性企业,C/D方阵是维尔利、普拉克等以系统解决方案或者设备供应等民营企业为主)。左图可以看到历年社会资本占比演变,餐厨垃圾投运类项目在2018年时,A方阵占比较多;到2021年上半年,C/D方阵占比在50%。厨余垃圾投运类项目暂无B方阵参与市场化项目。

右图是餐厨/厨余垃圾处理总规模排名,距离本次餐厨/厨余垃圾处理总规模排名的更新还有三个月的时间,希望大家关注和参与到2021年年底的固废战略论坛。

如何持续关注环保细分领域的行业动态呢?欢迎大家关注E20研究院数据研究中心每半年发布的《环保细分市场数据观察》,这里面不光包含了有机领域,焚烧,建筑垃圾,土壤修复,环卫等固废领域,还包括了市政供、排水,村镇供、排水,水环境,市政污泥以及园区污水等水务领域,未来我们可能还会涵盖一些其他环保细分领域,希望可以给大家提供更快、更好、更详细的环保市场数据。

编辑:陈伟浩

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。