时间:2020-03-25 13:48

来源: 宝航环境修复

作者:于琪 马骏

2019年是中国环保产业相对低沉的一年,土壤地下水修复产业也难以独善其身,项目数量、行业公司现金流都不尽如人意,大形势对于每个企业都有一定影响,但每一个万一落在个体头上就是百分之百,得馅饼者暗自欢喜,掉陷阱者独自神伤,那在这看似纷乱的市场中,情况到底如何,我们花了点笨功夫去研究873个2019年公开招标的土壤修复项目,抽丝剥茧,希冀能在其中收获一二,以飨各位。

本次分析的项目中有662个属于咨询类别,211个属于工程类别,由于总体的样本量较多,因此报告分为上下两篇,本篇为【上篇-咨询篇】,咨询篇中涉及场地调查与风险评估(含在产企业土壤地下水自行监测)、重点行业企业调查、场地污染修复方案编制、场地修复效果评估、技术报告评审等项目的市场情况;风险管控、修复工程等项目的情况将在【下篇-工程篇】进行介绍。

一、概况

662个咨询项目中分布于全国30个省区市(未搜集港澳台数据,西藏地区数据为0)。其中,362个项目的名称、区域、业主单位、中标单位、中标价等信息完整,中标价总计86361.9015万元;237个项目缺失中标单位或中标价,中标价缺失的我们按招标控制价纳入统计金额,总计50234.78万元;63个项目中标单位、中标价、招标控制价缺失,不纳入投资数据统计。599个信息较完整的项目投资总计136596.6815万元,平均体量228.0412万元/项目。

根据美国环境商务国际有限公司(EBI)发布的《美国环境修复产业报告:修复与产业服务》,2018年美国环境修复产业中,“仅前端工作(咨询、设计、分析、监测)”项目占行业收入的40.7%(数据来源:守沪净土《2019美国修复市场权威发布》)。国内尚未出台针对土壤修复的专项资质要求,实际操作中,咨询、设计界限模糊,而分析、监测大多是作为咨询工作的组成部分,因此本次分析中咨询工作基本等同于EBI统计的前端工作,尽管尚未达到美国40%左右的比例,但所占比例正在逐步提高,2019年约为14.51%(注:工程部分数据详见【下篇-工程篇】)。

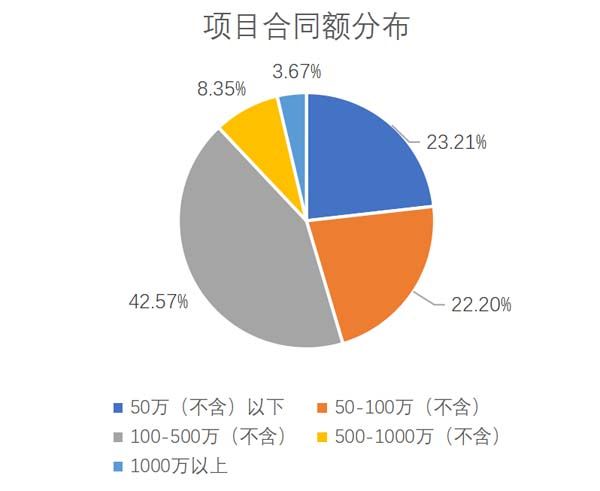

图1 咨询项目单体合同额分布

2019年,咨询项目中占比最高的单体合同额从前几年的100万以下跃迁至100~500万,占比达到42.57%,而全年超千万的咨询项目达到22个。2011年,国内土壤修复市场产生第一个超千万单体咨询项目—大化集团搬迁及周边改造(钻石湾)项目环境补充调查及风险评价、修复技术测试项目,2018年济钢厂区环境污染调查、风险评估及修复方案项目将上限提升至4000万级,2019年百万以上项目占比55%,作为土壤修复产业的报春花,咨询版块的蓬勃发展让人振奋,让我们有极大的信心迎接土壤修复的光明未来。

二、区域分布

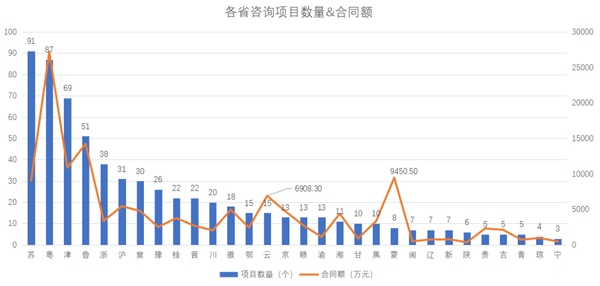

除西藏外,2019年内地30省区市均有公开招标项目产生。江苏省诞生了全国最多的91个咨询项目,合同额9042.05万元排名第四;广东省87个项目数量居第二,但27159.04万元的总合同额独占鳌头;天津市以69个项目、10890.45万元合同额,在项目数量和合同额上同时排名第三;令人稍感意外的是,山东省项目数量排名第四,合同额以14232.78万元排名第二位,内蒙古自治区合同额9450.5万元高居第四,但这两地包含了大量的重点行业企业调查项目,在后文中将做针对性分析。

总体而言,苏粤津三地作为长三角、珠三角、京津冀三大经济圈的典型代表分列前三,反映了国内的热点地区依然是三大圈,而重点行业企业调查的快速推进则在非热点地区掀起波澜,直接影响了咨询业务的整体格局。

图2 各省区市咨询项目数量与合同额情况

三、项目类型

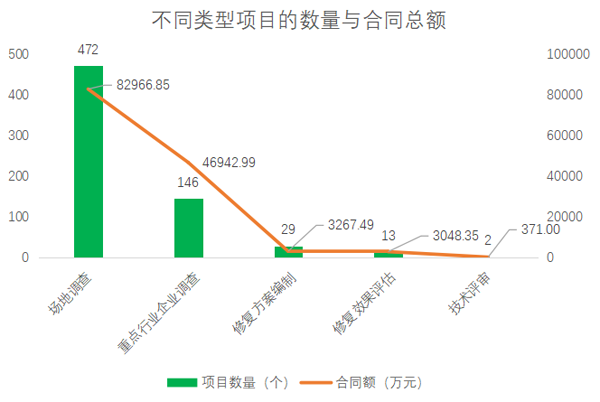

场地调查与风险评估项目(含在产企业自行监测)仍然在2019年项目中占据主流,项目数量占比71.30,%,合同额占比60.74%,但场调这“老大”做得却不像从前那样稳当。2019年的“明星”是重点行业企业调查,全年公开招标146个项目,合同额46942.99万元,平均347.73万元,远超场地调查的196.14万元,而据行业内部信息,重点行业企业调查的实际规模差不多是本次搜集数据的3~5倍,其体量可能已超过场地调查与风险评估。

表1 不同类型项目平均合同额

老大、老二难分伯仲,小三(修复方案编制)、小四(修复效果评估)、小五(技术评审)虽仅是零头,但值得细细品味。

小三,以往不少是作为老大的赠品,做场调附赠修复方案,今年爬到了小三的位置让人欣喜,产业链越长、分工越明确,行业发展越健康。

小三让人欣喜,小四却可能让人有些沮丧。2019年作为《土壤污染防治法》实施的第一年,想通过各省厅组织召开的效果评估评审会太“南”了,只能期待在评审制度、评审专家逐步完善的2020年通过率能高一些。

小五,只有两个项目,分别是江苏和浙江专门对技术评审单位进行的招标。应该给两个地区的主管部门一些掌声,专业的人做专业的事才对头,如同在本次新冠肺炎疫情防控中各地所表现的综合治理能力差异,江浙沪包邮不是白说的。

图3 五种类型咨询项目的数量与合同总额

四、业主组成

现阶段,土壤修复产业规模还比较小,但同时涉及到土地和环保两大受关注要素,因此其市场环境比较复杂、业主类型多样,大致可分为生态环境部门、政府投资公司、自然资源部门(含土地储备中心)、地方人民政府、污染责任方、工业园区、市政城管部门、住建部门、大型工程项目部、房地产公司和其他。

(1)生态环境部门,主导了大量的咨询项目(2019年占比42.45%),在处于摸清底数的行业初期,这一趋势还会延续下去。

编辑:赵利伟

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。