时间:2019-12-05 10:25

来源:国信环保

雄安建设开始加速,带动京津冀环境整治

雄安新区环境治理市场空间广阔。《国务院关于河北雄安新区总体规划(2018—2035年)的批复》中关于雄安环保建设的提法:强化白洋淀生态整体修复和环境系统治理,建立多水源补水机制,逐步恢复淀区面积,有效治理农村面源污染,确保淀区水质达标,逐步恢复“华北之肾”功能,远景规划建设白洋淀国家公园。开展大规模植树造林,塑造高品质城区生态环境,保障区域生态安全。推动区域环境协同治理,根本改善大气环境质量,严守土壤环境安全底线, 努力建设天蓝、地绿、水清的美丽雄安。

位于雄安新区中部的白洋淀水质堪忧,亟待净化:保定市区及定州、安国、博野的城市生活污水和工业污染排放量达到19.2万吨/天,对白洋淀水质造成极大破坏。同时,雄安新区的建设将带来人口激增,生活用水量将有明显提升; 而作为承接北京产业转移,雄安工业用水需求也将大幅增长,这两方面因素将促进雄安水质治理的需求。预计雄安新区建设短期将带动白洋淀区域直接水环境生态治理相关投资158亿元,中远期将带动超350亿的水环境生态整治投资。

此外,雄安在整个生态方面的负债还是很重的,土壤和水的污染尤其严重。雄安是中国小麦主产区,上世纪80、90年代,为追求高产,不停抽水浇灌,不停下化肥、打农药,地下水位下降,同时还导致水污染和土壤污染。从农业角度来看,现在雄安的生态修复任务很艰巨,土壤修复市场广大,且重要性也排在前列。

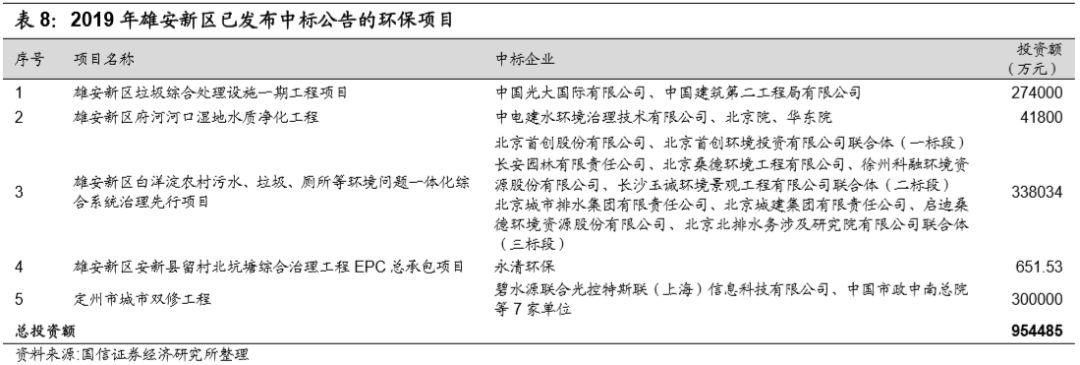

雄安建设呈现开始加速的迹象。自雄安新区建设以来,环保作为其建设的重点领域一直以来颇受关注。随着雄安新区及白洋淀水环境治理的大幕开启,多家环保企业、上市公司也跃跃欲试,想从巨量市场中分一杯羹。 据不完全统计,2019年,雄安新区共释放重要环保项目5个(已中标),总投资额95.45亿元,涉及多家环保龙头。

其中备受关注的雄安新区白洋淀农村污水、垃圾、厕所等环境问题一体化综合系统治理先行项目的特许经营权项目3月份开标,招标最高限价为 3.8亿元/20年。项目中标候选人包括北京首创股份有限公司联合体、长安园林有限责任公司联合体和北京城市排水集团有限责任公司联合体分别成为该项目一、二、三 标段排名第一的中标候选人。该项目采用“ROT(改建—运营—移交)+BOOT(建 设—拥有—运营—移交)”运作方式。中标特许经营者在政府原有存量设施的基 础上,对项目范围内要求的污水、垃圾、厕所等需治理内容,自主投资、设计、 改建、新建、运营等,达到政府方环境治理要求,使用者或政府向其支付环境综合治理服务费。

雄安集团是河北省专门为雄安新区建设成立的独资企业。雄安集团为河北省政府全资控股的国有企业,初期注册资本达100亿元,公司主要领导中,党委书记田金昌为原秦皇岛市委副书记,现任雄安新区党工委副书记,拥有丰富的管理经验。雄安集团在高起点、高标准的雄安新区规划中发挥了举足轻重的作用。成立伊始,雄安集团就承担了疏解北京非首都功能集中承载地的重要任务,是新区投融资、开发建设和经营的支柱力量。公司统筹推进了新区基础设施建设、生态建设等多个重点项目,其中就包括建设11万亩近自然“千年秀林”,推进唐河污水库综合治理等环境治理项目。目前,雄安集团业务囊括基建、生态建设投资、公共服务管理等六大板块,涉及生态保护,水利管理等具体工程。

行业主线二:坚守核心运营资产,专注提升管理效率

运营类企业盈利稳定,长期收益稳健,崛起正当时

环保行业向来有“政策——空间——订单——业绩”的投资逻辑链。环保企业也通常被分为两种经营模式:一是投资驱动工程利润的工程类企业;二是投资驱动运营利润的运营类企业。前几年随着PPP模式兴起后表现较为抢眼的是投资驱动工程利润模式的工程型企业。而该模式的特点是需要垫资且回款周期长,高度依赖投资性现金流流出的快速增长来支持利润表的增长,其经营性现金流极度依赖于客户(主要是地方政府)的回款速度。这类公司随着投资的加大, 风险也在不断积累,随着去杠杆带来的泡沫破裂,新的投资性现金流无法跟上而之前的投资无法及时回收,工程类企业经历了一段时间资金链空前紧张的局面。

由于经济转型带来的影响,经济风险的控制力在加强,税收收入下降同时政府也在主动降税(2018年全年为企业和个人减税降费约1.3万亿元,2019年计划减轻企业税收和社保缴费负担近2万亿元)。对于大部分城市来说,能够自由支配的财政收入变少,能够用于环境支付的部分就更少。部分城市已经出现寅吃卯粮的现象。因此2019年的两会上,李克强总理也反复强调,政府要准备好过苦日子了。这样的背景就促使环境市场模式的转型,简单依靠政府支付所支撑的环境产业是不牢靠的。有实力的国企介入环境领域是政策的趋势也是市场环境使然。

信用紧缩的大背景下,具有资产利润稳定、自我造血能力强的环保运营类企业优势将会突显,如垃圾焚烧、危废、环卫和水务等行业。运营类资产有比较稳定的后续现金流,贷款更容易落地,具有较低的风险,也容易获得市场较高的认可。这在过去一年环保板块的分化中就可以看出,在整个环保估值大幅下降的情况下,优质的运营类标的如垃圾焚烧的伟明环保和瀚蓝环境等均取得了高于行业指数30%以上的收益。

环境产业已经进入提质增效的时代,即将迎来新的发展潮流。这个潮流是对高质量,纵深化,过程化,精细化,系统化的追求,将迎来环境服务业的回归。在整个行业提质增效的大背景下,从“重建设、轻运营”的模式向“大运营、 重效果”的模式转变必将成为大势所趋,环保运营类崛起正当时。这个过程当中,项目质量优质、管理技术能力强且具有外延能力的企业将逐步做大做强,市场集中度逐步提高,形成几个可以对标国际巨头的细分行业运营龙头,我们认为这其中前景最好的是垃圾焚烧和危废行业。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。