时间:2018-09-04 10:13

来源:长江环保

作者:凌润东,徐科

从环保公司的公募基金历史持仓数据来看,2018H1基金持股总市值约为252亿元,占公司总流通市值的3.0%,处于历史底部。

2018H1环保持仓占公募基金总规模的比例仅为1.2%,较去年同期下降近1pct;受上半年部分龙头企业业绩低于预期和融资问题等影响股价表现较差,上半年基金减仓环保较多,2018H1持仓比例下降约0.6pct。基金配置处在近期历史低点,逼近2012H1的最低点。

2018H1公募基金配置较多的股票有东方园林(24.8亿元)、碧水源(24.2亿元)、华测检测(19.5亿元)、东江环保(15.4亿元)、聚光科技(14.2亿元)、格林美(11.2亿元)、三聚环保(10.4亿元)等公司;机构持仓集中在龙头企业。

中报业绩预告:业绩分化,部分龙头低于预期

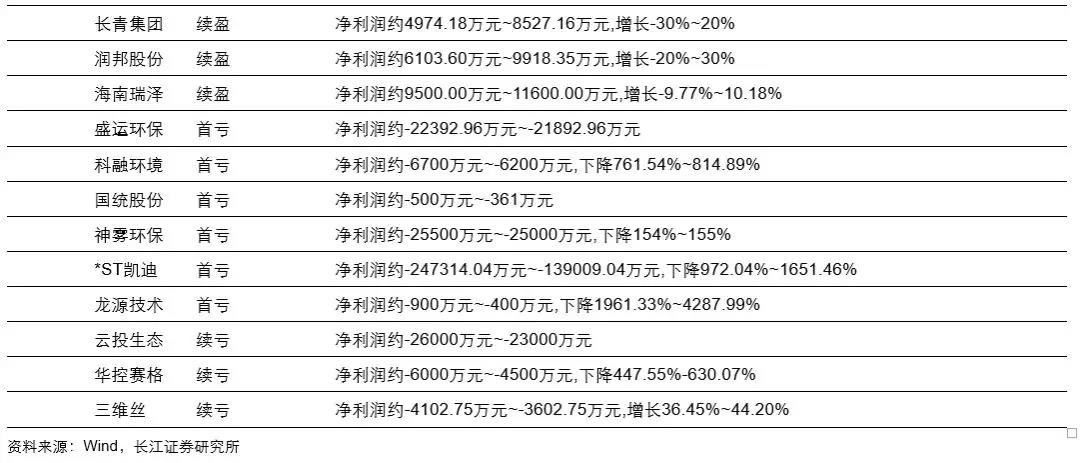

截至9月2日,已有30个环保公司公布三季度业绩预告,其中预增或略增的有11家,略减或续盈的有10家,亏损的有9家,业绩增速下滑或亏损公司比例较多。受宏观融资环境和环保监管环境趋严影响,部分龙头企业业绩增速不理想,三季度需关注信贷政策边际变化和公司项目/订单落地进度。

投资策略:重视现金流资产,关注信用宽松

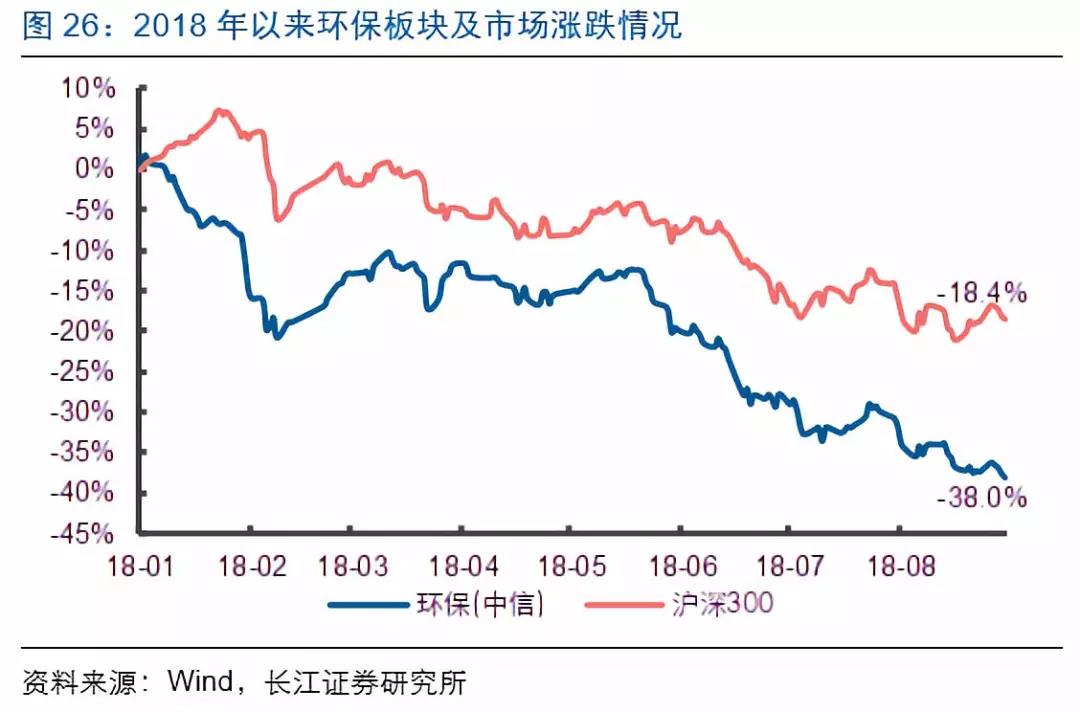

2018年初以来中信环保指数下跌38%,同期沪深300指数下跌18.4%,板块跑输指数19.6pct,该时段内的华测检测(+28.3%)、伟明环保(+24.8%)等公司涨幅位居前列。

目前环保板块PE(TTM)已从2018年初的35.7x降至当前的24.3x,多数标的处于历史估值低位;但目前部分板块出现业绩增速放缓甚至负增长的情况,低PE安全边际有待观察。

重视以危废为代表的现金流资产,关注东江环保、金圆股份及港股水泥窑协同处理危废龙头,近期江苏汇鸿集团(江苏国资委企业)溢价19%入股东江环保,体现产业资本对于危废行业资产价值认可,治理结构有待改善,空间短期波段不改行业景气及资产长期价值,持续跟踪,同时关注信用宽松带来边际影响。

编辑:程彩云

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。