时间:2024-02-21 09:25

来源:中国固废网

作者:王妍

近几年,原生垃圾零填埋、“3060”等政策的逐步出台和落地,填埋场新增项目几乎为零。因此在填埋场领域,更多企业把关注度已经转向非正规填埋场的治理、饱和填埋场的封场修复和填埋场渗滤液的处理处置等方向。

E20研究院数据研究中心分别从新增市场、价格、竞争主体等维度浅析2023年生活垃圾填埋场和渗滤液市场化市场。

填埋场&渗滤液市场分析

近几年,原生垃圾零填埋、“3060”等政策的逐步出台和落地,填埋场新增项目几乎为零。因此在填埋场领域,更多企业把关注度已经转向非正规填埋场的治理、饱和填埋场的封场修复和填埋场渗滤液的处理处置等方向。

E20研究院数据研究中心(以下简称数据中心)分别从新增市场、价格、竞争主体等维度浅析2023年生活垃圾填埋场和渗滤液市场化市场:

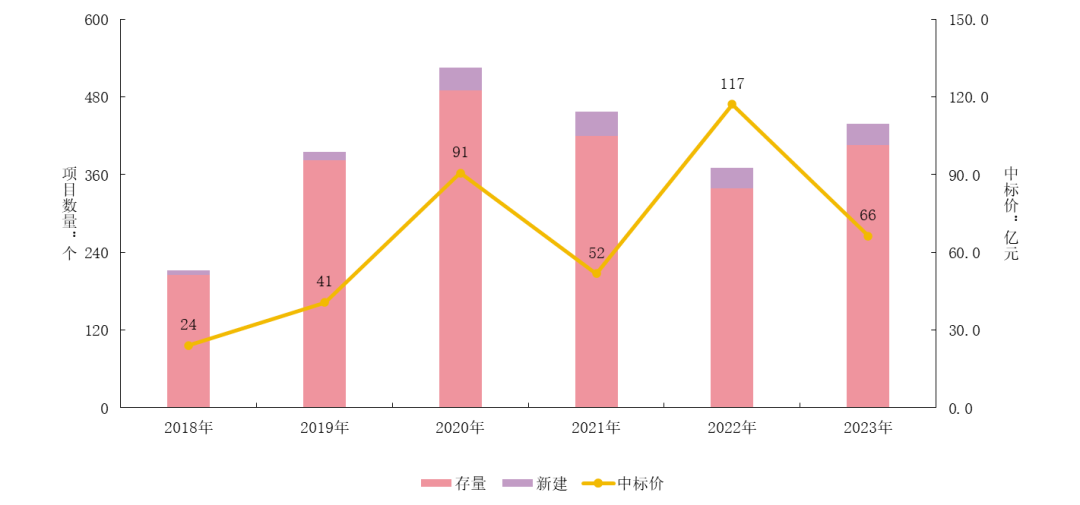

(1)存量时代,填埋场封场、再生项目渐增,竞争主体逐渐多元。E标通监测,2023年全国填埋场工程和运营类项目(不含填埋场渗滤液项目)共计中标439个,成交总额66.3亿元,同比减少43.4%。整体而言,或因受到地产下行和地方财政吃紧等因素影响,导致增量不增价,治理简配化。2023年,封场修复和再生工程类项目逐渐增多,两类项目的平均单体中标价均较2022年有所下降,回落至相关近6年的平均值。

竞争主体方面,2023年地方施工企业中标近6成填埋场封场项目,其次是专业环保公司,中标30%项目。再生工程项目竞争格局与封场修复不同,此类项目中具有较高专业度的专业环保公司和产业延伸类企业中标项目较多。建筑型央企和勘察设计科研咨询机构等主体也跨界参与到再生工程类项目的竞争当中,并且分得一杯羹,可见未来项目的竞争会更加激烈。

(2)填埋场渗滤液项目量价齐增,处理单价趋于平稳。E标通显示,2023年共计成交420个渗滤液处理处置项目,中标总额为81.06亿元。经过数据中心的积累,E20研究院首次公布填埋场渗滤液处理处置项目的单价情况。2023年平均单价分别为:按进水135元/吨,按出水121元/吨。近6年采用全量化形式的项目单价分别为,按进水219元/吨、按出水191元/吨,价格比采用非全量化形式高出近一倍。

01填埋场项目存量时代封场、再生项目增多释放

E标通(E20环境平台标讯采集系统)监测显示,2023年全国填埋场工程和运营类项目(不含填埋场渗滤液项目)共计中标439个(含标段),同比增加68个项目。项目成交总额66.3亿元,同比减少43.4%。对于2023年而言,填埋场工程和运营类项目或因受到地产下行和地方财政吃紧等因素影响,导致增量不增价,治理简配化。

图1:2018-2023年生活垃圾填埋场(工程和运营类)项目中标情况

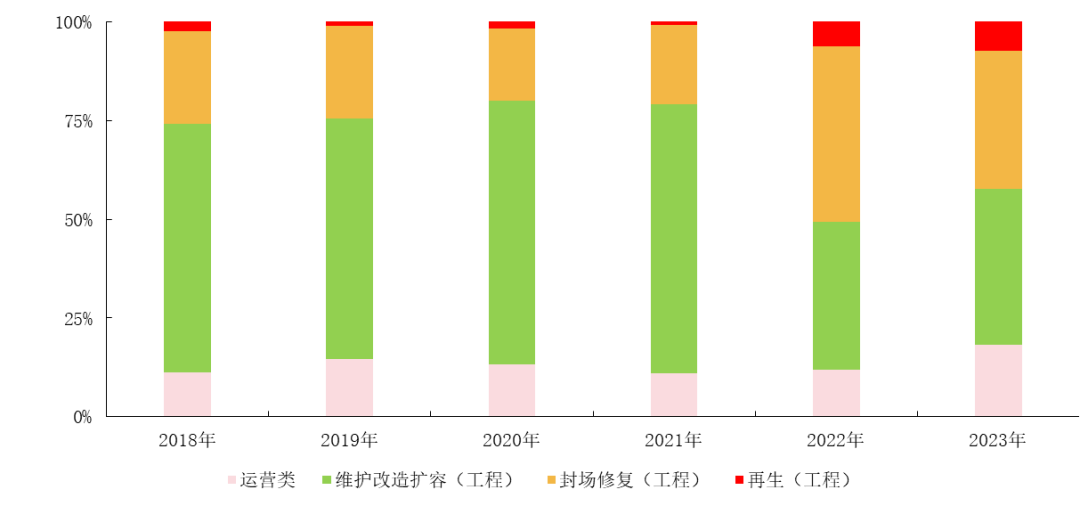

近两年,在存量生活垃圾填埋场项目中,封场修复和再生工程类项目逐渐增多。2022年和2023年,两类工程项目数量分别占当年新增存量生活垃圾填埋场工程类项目50%以上。

图2:历年新中标存量生活垃圾填埋场项目项目类型占比(按项目数量)

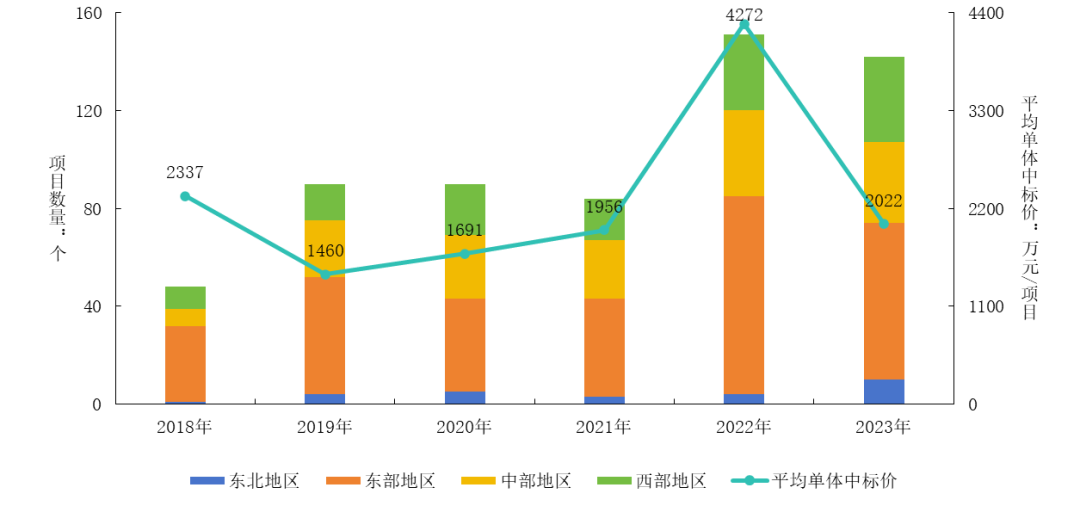

与新建项目不同,封场修复项目和再生项目主要分布在东部地区。东部地区土地稀缺、生活垃圾无害化处理设施完善,且地方政府支付风险较低,所以会更快释放填埋场封场修复和再生项目,以便将土地另作他用。

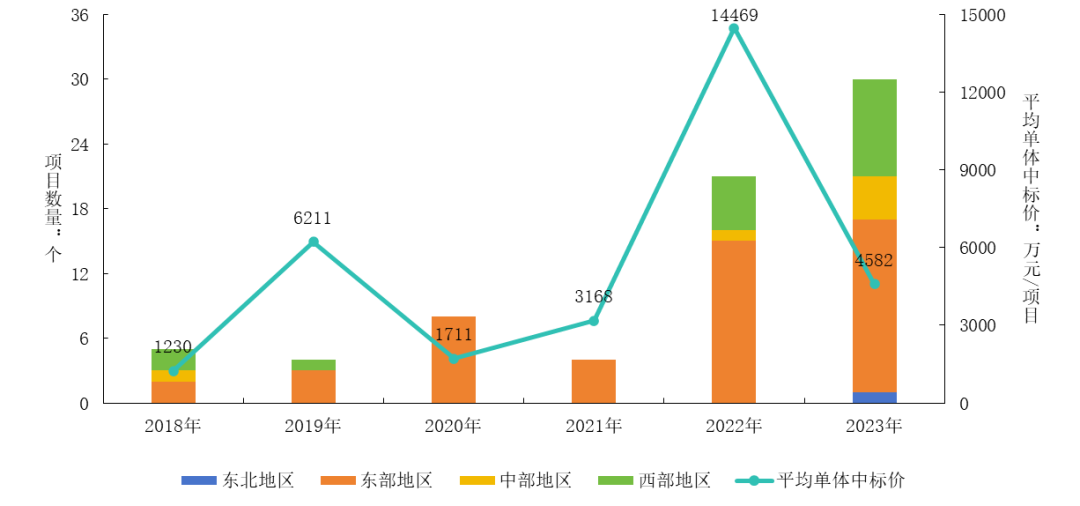

前文已经分析2023年填埋场项目增量不增价,因此,2023年封场修复项目和再生项目的平均单体中标价均较2022年有所下降。2023年封场修复项目的平均单体中标价为2022万元/项目,再生项目的平均单体中标价为4582万元/项目,两者单体中标价均回落至近6年的平均值。

图3:历年填埋场封场工程类项目中标情况

除了东部地区外,其他地区在近两年也在加速释放封场修复和再生项目,可见在填埋场整治领域,还有更多的机会可以被挖掘。

图4:历年填埋场再生工程类项目中标情况

02竞争主体逐渐多元不同省市竞争格局不同

数据中心对封场工程类项目和再生项目的中标企业和项目释放前十省市进行分析。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。