时间:2022-10-08 11:39

来源:侯铁成谈投资并购

作者:侯铁成

大多数民营企业,面对行业的起伏,资本市场波动都是很难淡定的,都是要做各种自己不擅长不熟悉的选择。要很努力地去调整战略,专注主业,制造冗余,但是还是走了很多弯路,付出了必要和不必要的代价。如何让企业在成长中少走弯路,减少代价这就是我们研究的目的和价值所在。今天分析一家环保民营上市公司,维尔利。重点探讨三个开放式的话题。

认知的一致性陷阱

我们总是希望好的企业都好,差的企业都差。希望我们研究得出一个简单的规律,知道怎么做大的,怎么死亡的,然后可以去点评别的企业,提升自己的企业。

而现实中,企业的行为是复杂、矛盾的,背后规律隐藏得很深。我们不能因为它好的地方就看不到它的问题,也不能因为它差的地方就全盘否定它。

我们不宜简单地评价哪个企业做得很好,还是很差。我们更应该是把多个信息罗列出来,应用通用的技术和方法,得出多个开放性观点,然后让企业在读者心中有个立体的形象,使读者获得启迪,影响将来的实践。

我们今天讲的企业是一家环保民营上市公司,维尔利。重点探讨三个开放式的话题。

1,企业的核心竞争力变迁。

2,轻资产重资产的匹配。

3,系统建设与有效冗余。

欢迎大家一起探讨,寻找底层规律,带动行业发展。

本文目录

1、公司的基本情况-收入上涨,股价下滑。

2、并购效果-业绩下滑,差强人意。

3、融资-三次融资,节奏很准。

4、资产结构-平衡与侧重。

5、战略思考-核心竞争力,轻重资产,系统冗余。

6,未来预测-卷土重来

7,小结-民营环保企业的缩影。

前言

做企业有做强做优做大之说,一般而言,做强指企业毛利高,做优指费用率低,做大主要是规模做大。企业规模大了,毛利率可能会低,费用率应该有规模效应,应该降低,这样导致净利率稳定。当然净利率还要结合资产收益率来看。

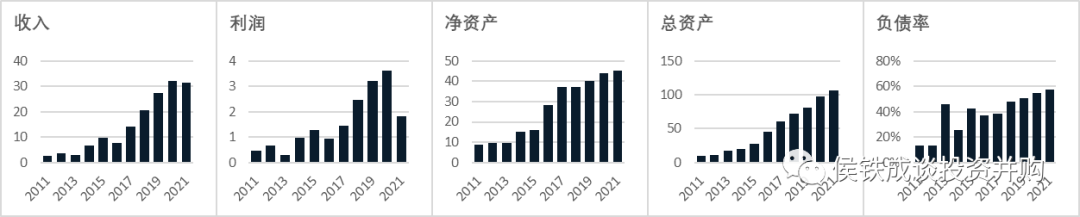

做大表面上体现的是收入,利润做大,实际上更多是资产变大。资产变大一个是靠合理的负债率,一个是股权的增加。股权一方面来源于融资,一个是自身累计利润。自身累计利润主要靠净资产收益率,本质上看企业是否有超额利润。

一个企业自身能够有超额利润,能够不断地利用资金资本放大利润,持续的融资,维持合理的负债率,自身的收入不断扩大,利润不断扩大,毛利率维持在一个合理的范围,费用率下降,净利率上升,股价波动上扬,这样的指标是相对比较理想的。

大多数民营企业,面对行业的起伏,资本市场波动都是很难淡定的,都是要做各种自己不擅长不熟悉的选择。要很努力地去调整战略,专注主业,制造冗余,但是还是走了很多弯路,付出了必要和不必要的代价。如何让企业在成长中少走弯路,减少代价这就是我们研究的目的和价值所在。

我们不宜以企业一时的股价,资产结构,盈利能力去判断企业的未来,毕竟在企业家身上形成的无形资产最为重要,能否传承这些精神文化经验才是企业未来发展的核心动力。

一、公司基本情况-收入上涨,股价下跌

维尔利是一家环保民营企业,主营业务为渗滤液(高浓度废水)的处理,商业模式以工程技术为主,兼顾设备运营。

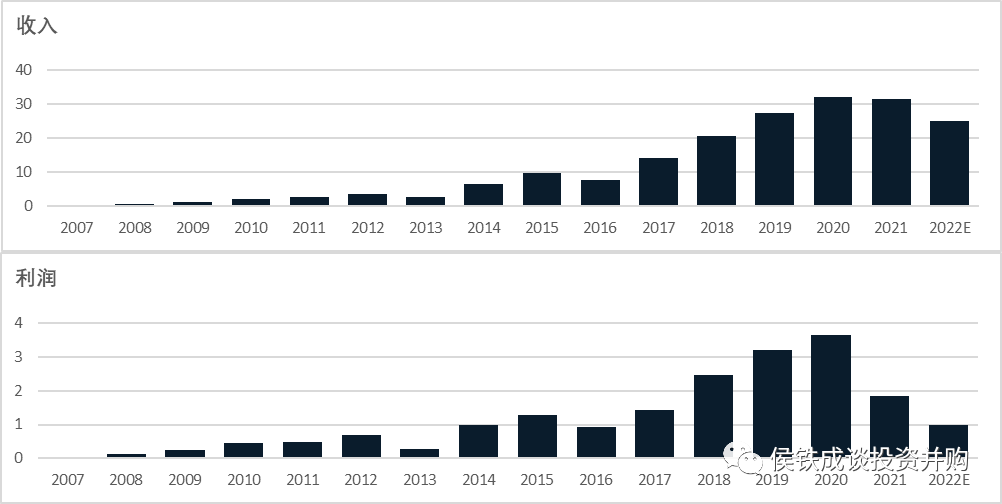

公司在2011年上市的时候,收入只有2个多亿,上市十年后,涨到30多亿,复合增长速度近30%。我们注意到企业上市前,2017年收入只有1400万,2018年5000万的收入,2009年1个亿的收入,成长得是非常快的。

公司控股股东是李月中博士,上市后经历几次增发,一次转让,目前持股比例为35.26%。

公司上市后,尝试了多次资本运作,包括定增、发行股份收购、可转债、股权激励、分拆新三板上市、参与了投资基金,进行了公司回购,大股东质押转让股权等多种手段。

公司自身主营业务不断发展,同时还积极开拓新市场,从渗滤液发展到餐厨处理业务,在2017年之后,抓住了一波机遇,收入从10亿上升到30亿,高速地成长起来。

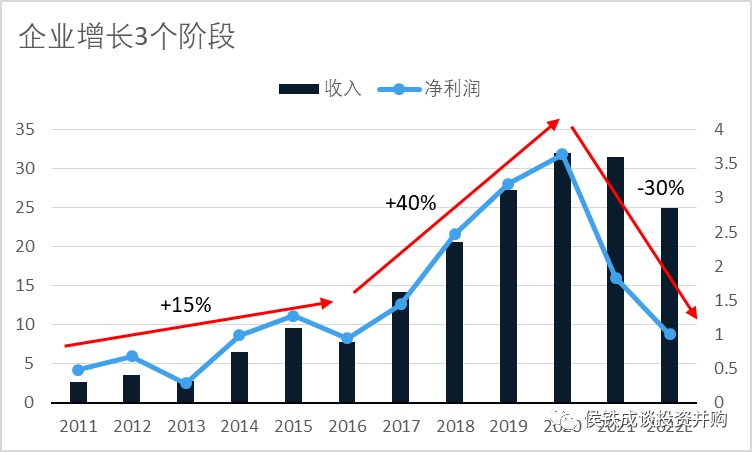

公司的发展也并不是一帆风顺,收入利润分别在2013年,2016年,2021年出现了下滑,但前两次下滑后,公司又进入了一个新的增长期。

按照2011-2013,2014-2016,2017-2020三个阶段来看,增长主要来源为IPO资金优势、3P投资热潮、并购业绩叠加、一波大的工程行情取得了增长。同时公司储备了多个业务,包括垃圾焚烧、自来水、危废、生物天然气、节能管理、VOC治理、沼气工程和相关设备等。

公司最近几年收入下降,利润下滑,2021年出现了下滑,2022年并没有止住颓势,反而进一步下滑。

公司业绩

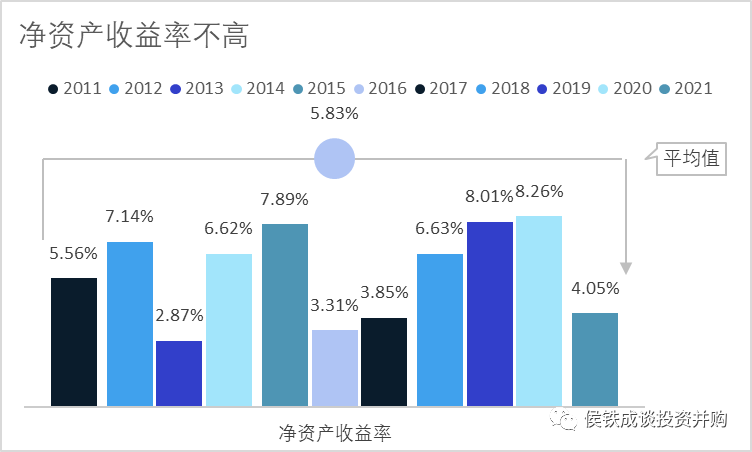

公司上市后,净资产收益率,不高不低,上市十年平均为5.83%。这个收益率在中小企业中算是很一般的。其主要原因还是有较大的闲置资产,没有创造价值。

公司股价表现

公司上市后,股价大幅下跌过一段时间,主要是上市后的估值还是有些虚高的。公司2011年3月上市,融资7.78亿,投后估值31亿左右。这个融资额度,在今天看起来也是不低的,2010年4500万利润,对应投前PE倍数达到50倍以上,上市后有所回调。公司股价在2015年左右达到了高潮,这个主要跟当时的大盘形势有关,同时公司也做了几笔收购,概念特别好,因此公司股价比较高。后面又是一路下跌到2019年,这个时候公司业绩起来了,净利润做到3个亿以上,市值一度上涨到100亿左右,然后随着2021年的业绩下滑,公司的股价又跌了下来。

我们对比创业板指数看,前期公司规模比较小,走势主要依赖于大盘,到了2020年中期,两者出现了较大的分化,主要原因,还是因为自身业绩的下滑造成的。

我们看到公司的收入,利润都是持续增长,为何股价却没有增长呢?股价=每股收益* P/E倍数。P/E倍数跟大盘走势密切相关,跟个股特色弱相关。每股收益与公司利润在股本数不变的情况下线性相关。但实际上公司进行了几次增发。2014年,增发1900万股,2016年,增发6000万股。2017年,增发4400万股。股本大幅增长,实际上每股收益,涨幅并不大。

公司经常转送股票,实际是拆分了,上市的时候股价达到50多,现在只有4元多,其中很重要的一个因素实际上是分拆造成的。

公司每年都分红,比例不高不低。

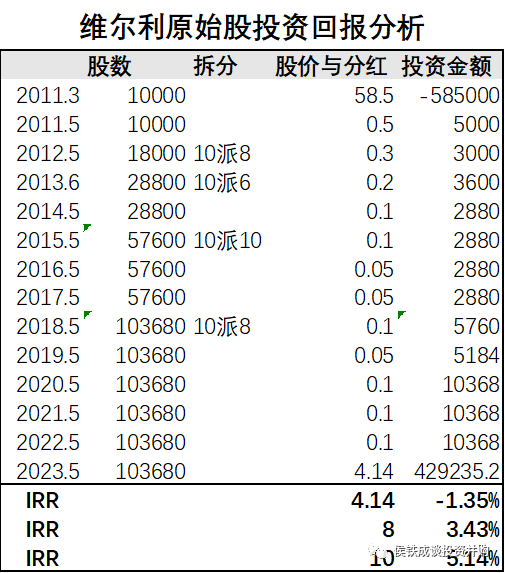

投资10年,大体亏了10%多一点,年化亏损1.5%。如果股价涨到8元,收益率大约跟国债差不多,如果股价涨到10元,年化收益率大约5%。从这个角度看,公司上市后因为前期价格虚高,后期又偏低,没有给股民带来价值。长期能否给股东带来价值,是衡量企业做得好坏的一个非常重要的标准,这一点上维尔利做得不好。

这里面我们留下几个疑问?

1,为何一个高速增长,不断变大的企业,并没有给股东带来投资收益。

2,为什么许多人觉得维尔利是一家不错的企业,这是不是误判。

3,我们该怎样全面看待一个企业的成长,跨越周期地看待一家企业的价值。

以下我们将从投资、融资、报表、战略几个角度进行分析。

二、投资并购-差强人意

公司上市后做了多笔投资,大体可以分为以下几类。

1,重点并购了四家企业,分别是汇恒,杭能,汉风,都乐,后面几家估值较高。

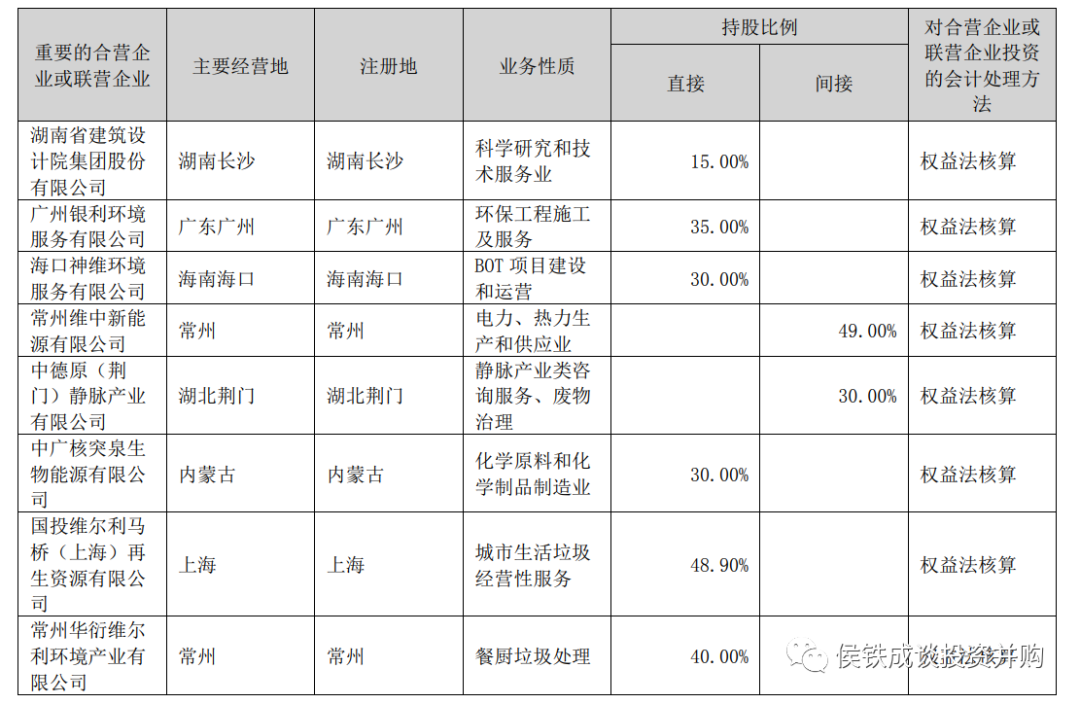

2,参股。公司近年来参股多家企业,投资约4个亿,主要是目的是通过参股拿到工程业务。

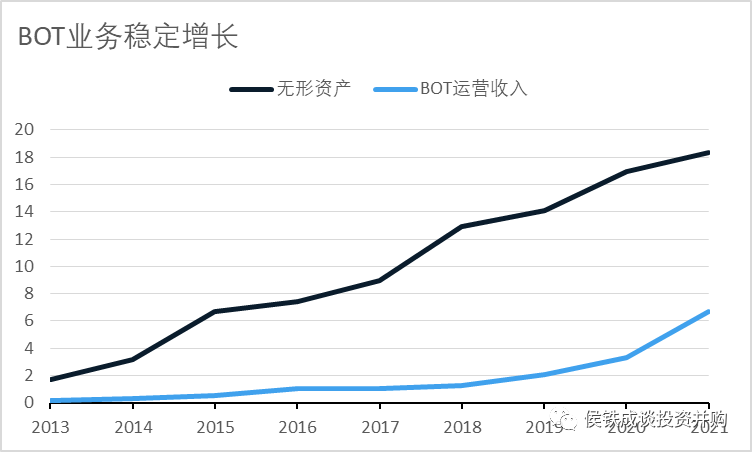

3,投资BOT项目,公司累计投资了近20亿BOT项目,2021年的BOT毛利超过2个亿,取得不错的成绩。

4,布局其他产业,包括自来水,危废,垃圾焚烧,生物质天然气等。

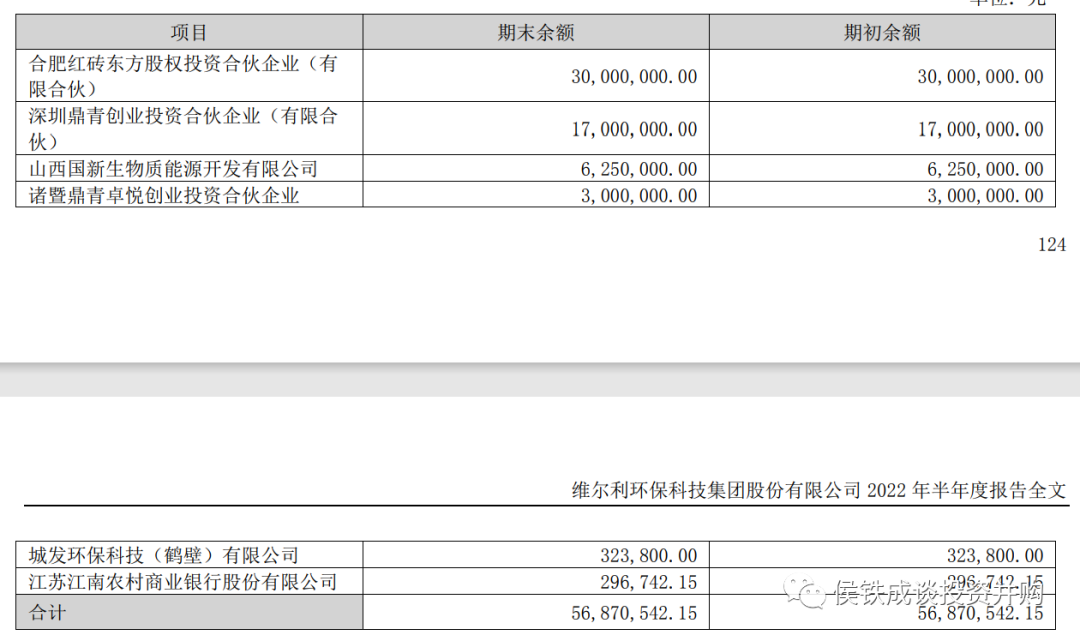

5,成立参与各种基金,但投资金额不大,合计只有3000万。

6,体外投资。大股东抵押融资后,做了一些体外融资。

并购投资

公司做了三起大的并购,分别是2014年发股收购了杭能,估值4.4亿。2016年收购汉风科技和都乐制冷,前者估值6.5亿,又增资2亿现金。后者估值2.5亿。

几个收购都有签署对赌,对赌的业绩总体上还是比较高的,对赌结束后PE倍数都能降到8倍以下,并购的项目价格控制得很好。几家企业的业绩上看,对赌期结束后,利润都出现了较大幅度的下滑。汉风还确认了减值,收到了补偿款2000多万,调整当初的估值。

业绩虽然下滑,但并未大幅下滑。相对同行而言,表现差强人意。

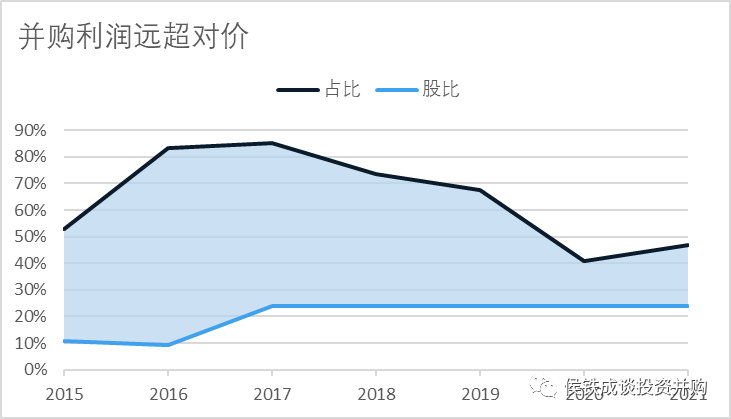

我们该怎么评价这几笔并购呢?从估值角度看,绝对值可能高了,但因为换股,可能不高。我们看到这几家公司并购的利润在40-80%之间波动,从2015年开始贡献了9个亿的利润,占公司总利润14.8亿的60%。而公司支付的对价大约只有24%左右的股比。也就是说大约24%的股份贡献了60%的价值。从这个角度看,并购对于老股东而言还是划算的。应该是大幅增厚了每股收益。

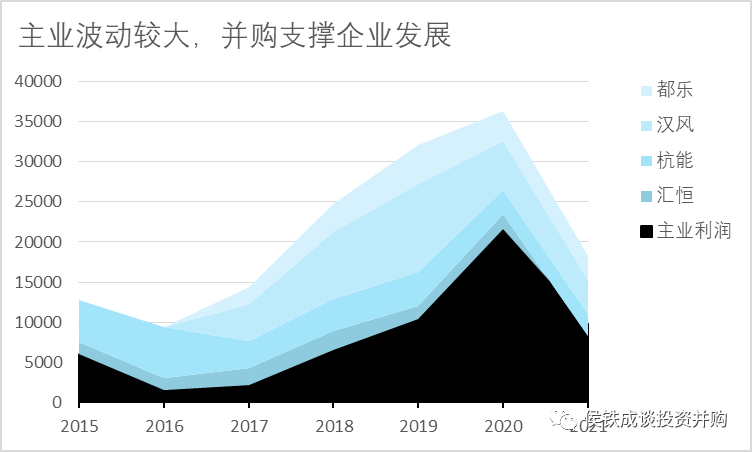

同时我们要看到并购业绩对公司业绩增长做出超额贡献。我们看到公司的并购大幅支持了公司的成长,同时也平滑了主业的大幅波动。

从单体上看,并购项目对赌期业绩结束下滑,不是个好现象。但考虑到公司收购的估值比较低,对公司主营带来正面影响,在同行的衬托下,总体上表现得还算不错。

杭能股份-协同的典范?

杭能股份从事的是沼气的业务,跟维尔利有一定的协同性。对这个项目的评价有一定争议,部分业内的人认为,这笔收购是相对成功的,主要是标的公司的业务有效地补充了维尔利的短板,提升了其技术能力。

从年报,报表上看,我们很难获得有效信息,看到双方有多大的协同。维尔利业务后面两波的涨幅,一个是资金和并购推动的,一个是行业周期的推动的。并不能看出收购标的在其中有多少关键作用,当然也不能直接否定,就是难以证明的概念。

这个交易我们总体上看,估值不高,是用高价股做得对价,对赌期业绩结束后,利润虽然大幅下滑,但依旧维持到一定的规模,同时又有一定的协同,总体上不能算是一个差的投资,在同行的衬托下,说是一个好的投资也不为过。

其他两个项目一个是做节能的,这类属于重资产的投资。特点就是投入资产重,然后收入不高,毛利净利很高。汉风节能的净利率一度达到35%以上,后期回落到20%以上,净利率高主要跟其资产投入巨大有关,4000多万的利润,对应着近6个亿净资产,是资产的投资风险回报,并不是企业水平有多高。

公司都乐制冷是做VOC与油气回收的,企业不大,估值不高,业绩还算可以,公司最近一年给其高管做了个激励,出售了10%的股份给都乐高管,有效的解决了其利益不一致的问题。

这几个并购,虽然有这样那样的问题,但总体上还算是不错,估值不高,业绩还有一些,企业也能一定程度消化,没有出现更大的问题,就算是表现不错了。

公司年报多次提到他海外有个收购,德国的某个公司,估计在技术上给公司带来了一些好处,产生了商誉400多万,后面估计出现了问题,全额计提了减值准备。

这些项目有些协同,但是布局太宽,中间的有机整合很难做好。公司提到,收购后公司将新增VOC回收、节能服务等业务,涵盖垃 圾渗滤液处理、餐厨垃圾处理、混合垃圾综合处理、污水处理、沼气工程、烟气净化、VOC 回收、节能服务等业务领域,基本形成固体废弃物、污水、大气污染等综合处理能力。这种复杂的布局,并没有给公司带来多少业绩的有效增长,协同效应并不明显。

产业投资分析

公司除了并购之外,还有大量的自建项目,搭配得挺合理的。3P项目的投资,BOT项目的投资,起到了不错的作用,公司公告2021年BOT项目的收入6.6亿,毛利超过2亿,对应不到20亿的投资,数据看起来不错。

公司的几个在建工程,包括一个垃圾焚烧发电厂,一个危废项目,一个天然气项目,建设7-8年了,有没建成,行业周期都错过了,估计是成长的代价了。

参股公司的布局

从参股的几个项目看,有的是业主方,有的设计院,应该来说,都可以比较好地促进工程业务的开展,算是有一种有效的产业投资。

基金投资

公司参股了多个基金,金额都不大,估计起不到啥效果。算是资本市场的一次尝试,带来的经验就是今后不要尝试了。

三、公司融资分析-节奏踩得好

维尔利在2011年创业板估值高点上市,2016年A股大盘暴涨时发行股份,收购公司。2020年自身业绩大涨的时候发行可转债,几个节奏踏得都非常好。

发行股份

高价发行股份并不创造什么价值,但股价高一般容易发行成功,机会难得。还有一个好处可以让原有股东,稀释股份较少,保证了最大额度的股权融资。

公司2011年IPO发行了7.78亿,募集25%的股份,投前估值为23.34亿。公司20110年的净利润4500万,净资产1.18亿。对应P/E为52倍,投前P/B为20倍。

2016年发行股份,募集11.12亿,募集了14.7%的股份,投资前估值为64.50亿。2015年公司净利润为1.27亿,净资产为16.1亿。对应P/E为50倍,P/B为4。

公司在2014年1900万股,2017年两次定增收购4400万股,也是定增收购,估值也比较高。

这几笔融资估值都处于高点,大体都是按照近50倍PE融资的,大幅提升了公司的净资产,同时股比稀释的也比较少。怎么说呢,公司股东炒股水平很高,远超于其企业经营水平。

可转债

除此之外,公司2020年发行了可转债,9.17亿的规模,利息区间为0.5-3%,逐年增长。可转债前几年的利息还是比较低的,可有效地提升公司的盈利能力。

可转债本质上是低息债券,但需要股价上涨的预期。结果就是要么低息,要么股价上涨。但发行难点在于要公司业绩配合,维尔利利用业绩高涨的一波,发行可转债,节奏踩得也是非常的好。很多环保企业发行可转债的难度很大的。环保行业中,只有威派格,高能,伟明,盈峰几家有可转债。目前看高能伟明表现得可以,其他都不行。

可转债是个好东西,但发行起来难度比较大。而且可转债一旦发行后,后面股价没有上来,投资者受到了损失,最终会导致企业的信用损失。

维尔利上市,定增,发行可转债都获得了市场的好处,但都没有让投资者赚钱,今后再做运作时,难度就会大幅增加。当然这些运作的时间周期都很长,先捞到一笔,后面说不定投资者会忘记当初的亏损,或者换一批新的韭菜也很有可能。

回购

除了定增发债,公司分别进行了两次回购,都是以较低的价格进行了回购,相当于反向增发。公司累计回购了3000多万股,占总股本的3%,金额1.5亿,回购力度不小。定增加回购,就是上市公司在买卖自己的股票。大部分回购都是想表达信心,但从实践上看,效果都不好。

小结

这些操作都是零和博弈,即从投资身上赚钱,并没有创造价值。那么公司是不是资本运作能力很强,可以持续运作呢?

因为交易时间周期很长,笔数很少,考虑到人员更迭等原因,我们更愿意认为这是偶发的行为,实际上两笔高价定增,以及可转债都是大周期下的产物,可转债有企业业绩上涨因素,其他两笔定增都是利用了大盘的起伏,大概率不是有意为之。

总结下,公司的这两笔定增大幅地提升公司的现金储备,为公司发展带来了巨大的好处,同时稀释的股份又是很小。对于原有股东而言,可能是个好事,但对企业并没有太大价值,对于后入的小股东更是伤害。另外因为长期不能给投资者带来收益,其资本市场的信用是受到很大损害的。

公司对投资的汇恒环保还进行了新三板上市,融了一些资金,实际上是利用了小股东的权益,这个跟A股现在的分拆上市差不多。维尔利没有发行短债,负债结构相对合理些,负债率也不是很高,总体上财务非常安全。

体外操作

公司对股价进行了一定的管理,比如2020年进行了回购。但整体上公司还是想努力把公司做好,市值管理上做的文章并不多,虽然公司也没怎么做好。

公司还搞了些体外操作,体现在一个是2022年,无来由地收购关联公司。是大股东早年的一笔长期投资,上市公司控股股东的股权。公司计划以2.325亿收购北京宝旺,宝旺持有中再生9.6774%股份。中再生持有上市公司中再资环的25.84%股份。

公司解释说这有协同,这个就很扯了,参股一家上市公司的控股股东,协同完全可以忽略,流动性又很差,还不如直接持有上市公司股份更好。

这个我怀疑是体外一笔失败的操作,然后希望上市公司能够消化,虽然增值不多,但总体上做得不是很厚道。

我们同时注意到2020年,控股股东转让了4990万股,以5.9元的价格,套现的金额约3个亿,公司每年分红,大股东也从未增持,不知道套现的资金去哪里了。同时控股股东还有大量的质押,61%的质押,大约1.7亿股。按照3元一股计算,大约借了5亿的现金。前前后后8个亿现金,可能用于投资,也可能是常见的改善生活了。

大股东资金流转不是很清晰,从这个角度看,大股东还是有些体外折腾的,目前看效果也很一般。

四、财务报表的分析,平衡的艺术

资产结构

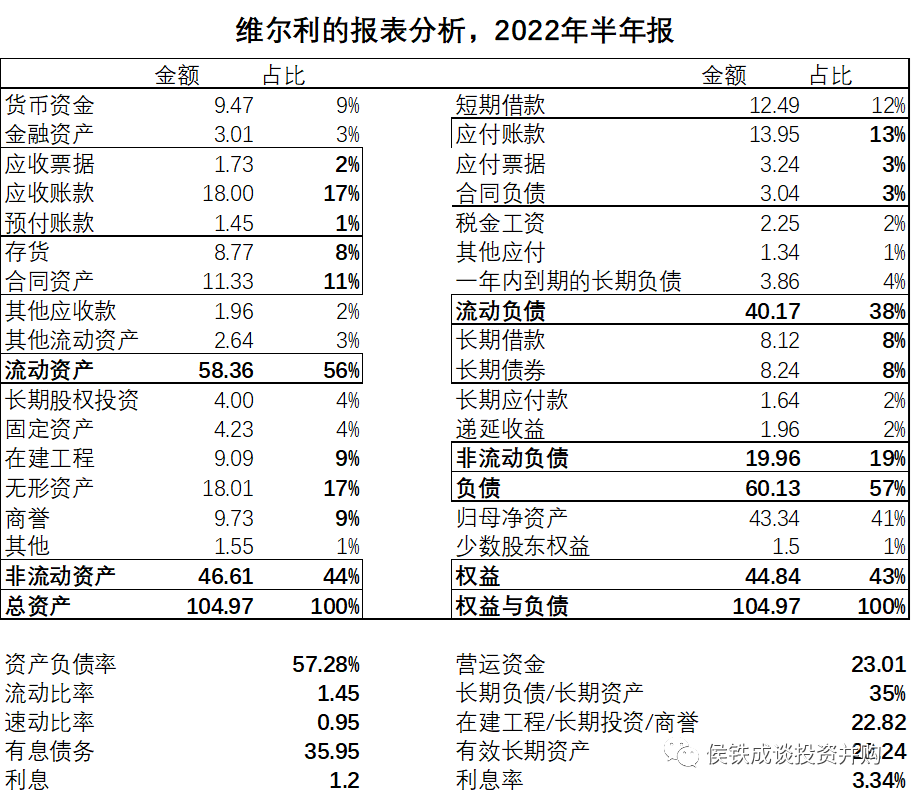

我们从报表中可以看出,公司的商业模式,以工程为主,有一定的投资,无重大财务风险,负债相对合理。

现金与财务风险

公司的现金一直相对充足,账上有近10亿的货币资金,同时大量的应收款也有一定的流动性。

公司的应收账款周期很长,营运周期也比较长,这个与公司的商业模式有密切的关系。公司应收款,存货累计近40亿,消化还是需要漫长的一段时间。好在公司的现金储备还可以,银行信贷额度还有,只要控制投资,资金链应该可以,不会出现什么大问题。

公司的再投资需求不大,但要收购大股东的一个体外资产,要2.35亿,会带来一些资金压力。长期看可转债金额较大,若不能转股,对公司的资金影响较大,需要提前准备。

总体而言,公司的生存风险不大,负债长期债务较多,自身还具备一定的盈利能力。但公司营运资金占比过高,因此资金也不宽松,需要加大应收催款力度,有效控制投资节奏。

资产负债结构

总体上公司还是轻资产模式,有效重资产并不多,匹配的长期负债不多,财务杠杆没有充分利用。公司无论是负债率和有息负债率都不高。

从具体资产结构上看,营运资金占比高,低效的长期资产,布局过于长远,未有协同。长期股权投资为工程铺路,但投资收益低,说明工程利润是需要投资支持的,也就是说工程没有账面那么高的毛利。在建工程布局宽广,但大量在建项目长期未能建成,盈利能力差。商誉金额较大,近10亿,占净资产的比重达到20%,减值风险较大。公司的无形资产18亿,是特许经营权,应该可以逐步消化。

公司的业务有四大块,分别是工程,BOT运营,普通运营和设备。

BOT运营主要产生的无形资产+应收款。运营公司只有应收款,工程公司对应的是应收款,应付款以及存货合同资产,合同负债。设备公司对应的是应收款,存货,固定资产。

从这几块业务上看,公司的工程占用运营资金的比重还是比较大。但工程公司可以占用供应商的一些货款,对冲一部分。工程公司占用的资产主要是营运资金,扣减应付后大体要有25亿左右。BOT资产大约要占用资金25亿左右,收益率还可以。设备销售大约占用10亿左右,但这里面有一些商誉没有包含进去。包含了商誉就要占用20亿左右。运营占用的比例比较少,资产中还有长期的再建工程大约10亿左右。对冲一些应付款之后,大体资产按板块分,就是这样。

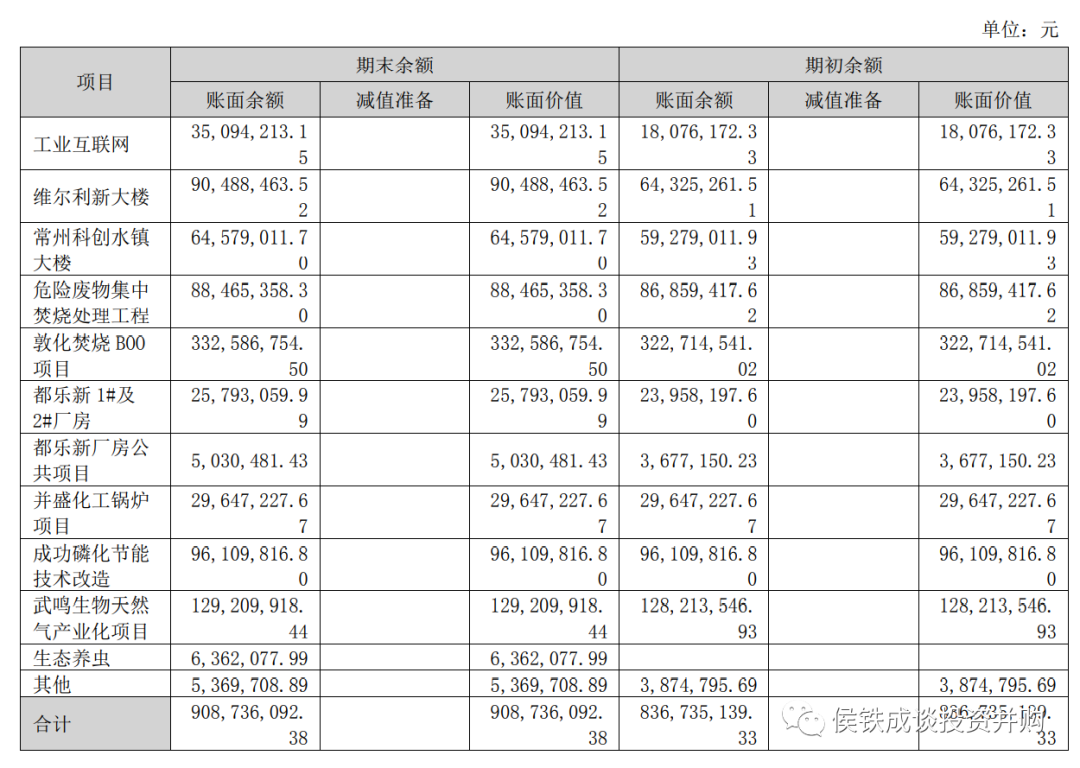

在建工程

这些项目即便建成,感觉短期内创造的利润和摊销折旧比起来,可能还是亏损的。危废,敦化,武鸣那几个项目2015年就有了,到现在还没建成,估计是问题资产了。

公司没有创造价值的资产对应25亿左右,主要由在建工程,商誉,长期投资构成。长期股权投资主要是为了支持工程的,因此账面收益比较低,需要较长时间消化。在建工程过于繁杂,需要漫长的时间进行消化,还有就是商誉。这几个至少在短期几年内很难给企业贡献利润,因此企业的净资产收益率必然会受到这部分资产的影响。

无效资产占净资产的比重还是很高的,按照18亿(商誉+在建)计算,占净资产比重达到40%。如果剔除掉这部分资产,企业的净资产收益率还是可以的,应该能提升到10%,就是说如果企业不进行这些长期投资,收购的企业是自己建设的,或者资本公积冲减商誉,企业的净资产收益率可能达到10-12%。这个还是比较不错水平,公司主业的利润还可以。

两个业务都算是投资不成功,也不能算是失败,并购的算是平庸了,虽然净资产收益率低,但因为高价换股,其实对于原股东而言,投资收益率不低。商誉比例相对较高,达到10个亿,这10个亿本质上侵蚀了企业的经营利润,是并购的一个代价,并没有给原股东带来超额价值。

在建工程那几个,说不定哪天会有所回转,可能也没有亏多少。

盈利能力

公司的超额利润主要来源于资本市场,买卖股票(2个亿),发行可转债(2亿利息节省),这个赚的还是比较多。

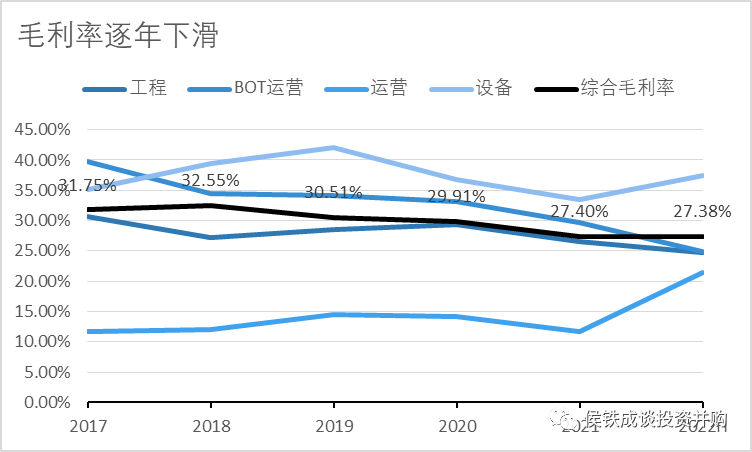

毛利率

公司的毛利率从32%左右降到27%,大约降了5%个点。主要原因一个是市场竞争激烈,一个是公司开始较高的毛利是因为有一些规模效应,就是前期高速增长的毛利总是高的,既有市场早期的毛利率高,也有各种成本的滞后性。

我们看到公司一般的运营业务,因为没有投资,毛利率是比较低的。而BOT运营因为投资属性,所以毛利率要高些。

公司设备的毛利率前期较高,可能跟工程的增长有关系。后面工程收入停滞后,设别的毛利也开始下滑。

公司的工程毛利从3%多降到25%左右,一个说明公司不是简单的总包,是提供一些技术在里面。另一个说明公司的工程也遇到一些瓶颈。

工程的毛利实际包含着占用资金的成本,应收账款减值的成本。同时还要分摊一部分管理费用的成本,同时公司的长期投资收益低,这个也需要工程毛利来补偿。25%的毛利不能说多高,只能说开始还可以,后面就普普通通了。

工程的问题在于波动性,以及应收账款的问题,波动性导致着前后资源能以合理匹配,应收账款会侵蚀企业利润,这两个挺大的消耗了工程利润。

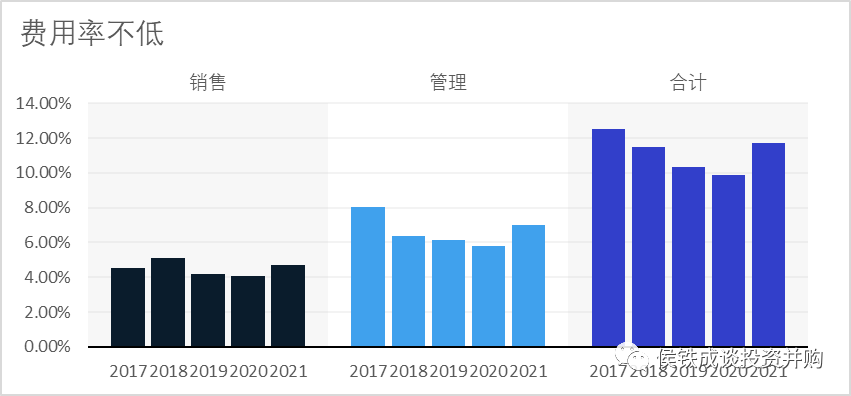

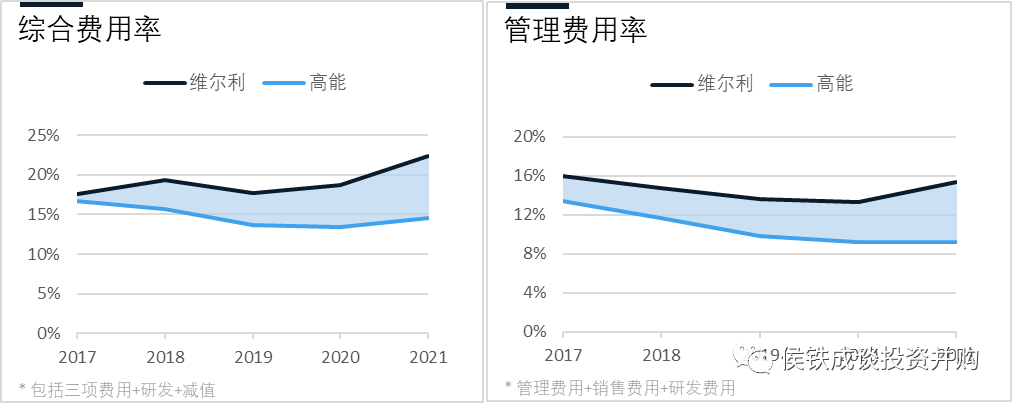

费用率

公司的管控能力一般,三项费用比率较高。我们看到其销售费用率在5%左右,管理费用在6-8%左右。由于公司是个多业务公司,因此销售费用多种构成,但总体上看5%不低。管理费用随着规模有所下降,但公司的工程业务并不稳定,会造成一种波动性的冲击,就是业务好的时候费用上升,业务下滑的时候,费用不会大幅下滑,所以盈利能力就会下降。

这种就是工程业务的一个属性,一般而言,行业好的时候,收入,毛利都会大幅上涨,但一旦行业周期来了,工程收入会下降,各种滞后成本会反映出来,然后费用率会大幅上升,导致公司亏损。这种周期实际上是前期的盈利能力虚增,没有冗余导致的。

公司的财务成本一年只有1.2亿,相对近30多亿的有息负债来看还是比较低的,主要是可转债的利息比较低。占比比较大,大幅地拉低了整体的利息。

团队

从人的角度看,公司在2020年之后,将人才列为公司的一个优势,公司历史上也做了一些股权激励,但效果一般,后面就没做了。公司在技术上的投入,应该是更多体现在人的投入,经验的积累上,实际上大的突破并不多。这个可能跟行业属性有密切的关系。

员工2381人。薪酬2亿多。收入30多亿,人均贡献收入150万,也不是很高。公司的高管费用达到1600万每年,这个绝对值不低,比较看起来也不低,这种高管薪酬对于民营企业而言,总体上是正向的加分项。

总结来看,公司的毛利率还可以,体现出一定的技术实力,但各种板块之间的业务协同应该是没有发挥出来。费用管理普普通通,有一定的提升空间。毛利率,费用率受到商业模式,资产结构的重大影响,要系统全面地去看待,评价。

五、战略分析-竞争力、轻重资产、系统发展

1、核心竞争力的变化

公司的年报是写得比较认真的,能看出公司是用心了。我看到很多上市公司,写得很不认真,体现就是核心竞争力这些核心的东西敷衍了事,有的上市10年了核心竞争力还是老生常谈,没有变化。

维尔利的核心竞争力有多次变化,我们从这些变化中可以看出公司的战略方向在不断调整的。

2011-2014,四个竞争力,分别是技术,资本,客户,品牌。

我们看到公司上市前4年,列出来的核心竞争力分别是技术,资本,客户,品牌。体现的是技术为本,资本助力的情况,客户多说明企业的经营比较辛苦,品牌应该是在客户中有一定口碑。

2015年,技术,客户资源,品牌,资本。

2016年,技术研发创新,客户品牌,团队管理,资本平台

2017年,技术研发创新,项目经验品牌,团队管理,业务模式多样化

2018,2019年,2020年,技术研发与创新,质量品牌,团队,管理。

2021年,5大优势。技术,质量品牌,业务系统,团队,管理。

2015年公司将资本的位置后移三位。2016年,将客户品牌合并,提出团队和管理。提出研发创新概念,2017年之后不再提资本优势,开始提业务模式多样化。不再提客户资源。2018年之后不再提业务模式,将管理,和团队单独提出。

稳定3年后,2021年提出了业务系统。经过多年的布局与发展,公司的业务范围已由单一的渗滤液处理服务拓展延伸湿垃圾处 置、沼气及生物天然气业务、工业节能及VOCs治理业务等多个业务,覆盖“城乡有机物废弃 物资源化”与“工业节能环保”两大板块,形成了多业务板块有机组合、上下游产业链协同发展 的战略布局。

1,资本的前期重视以及后期弱化。任何一家上市公司实际上都有了所谓的资本平台,但这应该不是特殊优势。同时资本是双刃剑,并不是简单的优势。公司大的动作实际上是3次融资,3个收购。公司的成长一大半是来自资本运作的,两次增发20亿现金,占企业的净资产50%以上,3笔并购的利润也占公司总利润的40%以上。虽然说资本不是优势,但资本在公司的发展过程中起到十分巨大的作用。企业不将其列为优势,可能觉得这个本身没创造价值,但令人尴尬的是,公司其他优势都没有资本创造得多。

2,公司不断优化,将项目优势,客户渠道优势,逐步地归结为品牌质量优势。许多小企业会觉得自己有些客户就是优势了,但这些客户其实粘性很差,没有品牌质量做保证,客户说没就没,前期开发成本再高,实际上也谈不上什么优势。维尔利有一部分产品和设备,有些品牌和质量优势。

3,公司不断重视管理和人才,但管理、人才的优势要想真正的体现,就需要有规模体量的扩充,有盈利能力和销售增长的支持。一个公司运作得好,团队的视野和格局要跟得上,经营管控效果要好。企业高管的薪酬给得不低(一年1600万),这个可能支撑企业不断地调整方向,并且能够相对管控风险。许多企业高管薪酬很低,就会很僵化,不能适应市场调整,同时遇到重大问题的时候管控风险能力大幅下滑。

4,关于业务系统的优势。公司2017年提过,2021年又进一步捡起来了。实际上就是个小企业的整合问题,一个企业拥有多个领域的技术是不是好事,我是觉得只有企业足够大才会有协同,企业规模不大,协同的作用是发挥不出来的,总体上还是单打独斗为主。要是有协同效应,一个应该是体现在大项目的中标上,一个体现在企业利润的提升上。企业后一点没有体现,这个优势不大。

5,企业一直把技术优势放在首位,有时增加了研发创新。企业一直觉得自己是一家技术性公司,从公司的毛利角度看,大体也可以这样说,确实有些技术,这个是很难得的一个优势,很多工程企业是没有技术的,维尔利是有技术的工程公司。在技术这一点上,看得出公司下了很多功夫,值得称赞。

总体上看,企业在一个细分领域形成了一定的优势,在行业爆发的时候能够抓住机遇。但缺乏稳定的超额盈利能力,其技术管理品牌这些优势受到市场影响较大,很难摆脱行业和业务模式的属性。行业就是垃圾渗滤液,沼气餐厨这些领域的局限,商业模式就是以工程为主的轻资产模式。

如果不能摆脱这个模式,就会受到行业波动的影响,然后一进一退,需要大量的冗余,发展缓慢。

2、轻资产与重资产的抉择

BOT累计投资不足20亿,每年贡献6亿收入,2亿毛利,应该是不错的结果。

公司是否可以加大重资产的比重呢?从公司的资产结构上看,还是有空间的。

公司投资金额不大,导致工程自建利润比重比较低,总体上还是对外业绩为主,相对不稳定。工程波动极大,同时工程业务从各种角度侵蚀利润。收购的设备板块,以及轻资产运营板块,相对稳定,但占比不大。

要扩大资产管理规模,本质上就是净资产收益率要高,分红后要能融资,负债率要合理。我们参照北控的发展模式,环保企业还是资产推动企业的发展。资产通过权益融资和债务融资放大,单纯靠轻资产做大,在环保行业中很难。你可以选择做一个小的,有核心竞争力的的企业 ,花个20年的时间,打造一个百亿市值的企业。也可以选择快速地做大到百亿,那么就需要各种重资产推动。重资产有重资产的管理,管理上,融资上,投资上要求都比较高。一旦资产重了,就可以享受长期的通胀带来的资产增值,可以被动的享受到一个稳定的资产利润,甚至是超额利润。我们知道一个企业做到基本的资产收益率也是很难的,如果资产能够自带一部分稳定的利润,那么企业的经营利润压力就小很多。而且有了资产之后,相对更容易积累一些核心的竞争力,管理的效率,长期看更加稳定。

重资产的核心问题,一个是通过资本放大,权益的放大要看股价,负债的放大要看资产。资产收益率这个是核心,就是具备把资产变成盈利的能力。

技术的升级,装备与技术包,整体运营实力的提升,以及工程的不可控性,公司具备了一定的重资产运营的基础。从这个角度看,公司还是应该进军重资产。工程可以冲量冲业绩,可以促进设备销售,技术发展,拿好的资产,但如果仅仅是靠工程,还是不靠谱的。

维尔利现在是轻资产多,重资产少,风险不大,但经营业绩压力还是比较大的。企业当然希望自己风险小,盈利能力高,但实践中总是有取舍,精力能力都是有限的。适当地加大重资产比重是个值得企业思考的选择。

一旦加大重资产的比重,公司需要储备对资本运作和对财务深刻理解的人。公司的资本运作几次都是侧重股权融资的,需要加强项目贷款,短期债券融资能力的建设。

3、如何看待系统优势,产业布局

公司坚持以技术为主,形成了不错的主业。主业也相对清晰,餐厨,渗滤液,沼气。冗余也有,包括几个其他领域的投资,基金的投资,参股的投资,并购的投资。但总体上有点低效。

主营盈利能力可以,也赶上一波增长,但幅度有点大,造成了一些波动性损失。

并购做得很一般,从公司主体角度看不成功,从上市公司角度看还可以,现金流管控得不错,风险不高。

但公司没有很好的转型,多个业务协同有,但没有体现。这是许多细分领域公司碰到的问题,行业的规模很快就到达了一个天花板,这个时候一种思路是做强产品,形成核心优势,但这个时间耗得比较长,速度比较慢,许多人不愿意做。可以说是一个空旷的赛道,但要耐得住寂寞。

还有就是看到相关赛道有机会,虽然自己水平一般,但客户有需求,要不要去进入。考虑到之前进入熟悉的行业也是这么做的,那么进入一个新的领域好像也顺理成章。但实践中有些领域可以切进去,许多领域还是交了学费的。

这时候面临的问题,就是做精企业的工匠精神,还是做工程师,系统性解决客户的需求。很多企业选择了后者,这样可以不断成长。当然选择后者,不是前者就不要了,前者也可以慢慢精进。

有些德国企业选择了前者,他们在某个细分领域做得很精,但很难做大,同时客户资源也浪费了。当浪费的客户资源小于被动吸引的客户资源达到一个平衡才行。

这里面就涉及到一个长期的问题,要是想做大,就要多扩张业务,什么业务有机会就要做什么,要是做精,就是把自己现有的产品做好,做出品牌实力,但需要一个时间。中国大多环保企业还是希望快一些,赶上窗口期,结果产品没有做精,大部分公司还因为扩张而失败了。

因此对于一个细分领域的企业而言,要是过度扩张,就容易出现各种不可控的风险,这种风险既有一些管理的风险,也有一些外部环境的风险。

可能公司还是要耐得住寂寞,做些长期准备,好机会来的时候适当把握,而不是充分把握,更不是全力拼抢,这样形成一个可持续的后劲。

好的企业都要思考未来5年的发展情况,这样对短期的增长保持自然的关注就好,不会刻意的投入大量的资源去倾斜,这是一般企业不具备的视野和格局的。

我们看到维尔利的基础利润没有做好,主要是做工程的资产利润不断被竞争削弱,同时业务不稳定,同时缺乏长期增值的可能性。管理利润表现的算是一般,波动利润几波抓得都可以,尝试着做超额利润,但没有见到效果。

能否真正地聚焦主业,打造超额利润,提升技术品牌。管理利润有待进一步提升,但这个还是受到工程的限制,没有长期资产的增值,难度很大。我们知道资产有增值,如果不利用资产增值,利用工程利润,做到平均利润率还是很难的。

我们有时会认为,系统就是大棋局中每个点都布局一下,或者随机布局下。但那不是系统,那是个体的叠加,系统是有权重有先后的,布局要考虑各种底层逻辑和关系,要研究出哪些先做哪些后做。很多闲棋是有长期价值,很重要的意义,只是需要布局的时间长些。闲棋应该是外界看不懂,自己知道很重要。

就像我自己没事练练英语,这个短期用不到,但长期看,要想提升认知,学习全球通用语言是必须的,这就不是闲棋。而你学个小语种,可能就是无用的闲棋。当然闲棋开始无法判断,需要交一些学费,这个也很正常。

公司布局有点大,这个也是个问题,布局太小了,就容易受到行业周期的影响,布局太大了,就收不住。公司目前的布局算是还可以,有一定聚焦,但闲棋有点多。我们要辩证的看闲棋,不是说闲棋并不是因为闲,而是因为其有价值,只是短期表现得闲些,当然有些闲棋本身要博一些概率,这样看即便这个棋子短期没用,长期也没用,也不能说他没有价值。

怎么把握这个度是个问题,总体上看维尔利做得还是比较散,棋铺得有点大。企业主业散点布局容易,但系统发挥作用难。许多投资行为是零散的,不具备系统的思考。当然这个相对复杂,只能凭借个人经验来判断,最好是能做到形散神不散,实践中大部分企业做不到。

六、从历史看未来

回到2020年,企业业绩高速增长,我们当时是怎么判断的?

今天如果没有新的信息,我们是否会重新做出判断?

2022年我们获得了更多信息,该怎样调整自己的判断?

2020年的维尔利,业绩高速增长,收入持续增长,公司的利润达到3个多亿,刚刚发行了低息的可转债,资金相对也充足。公司几个业务板块齐头并进,具有很强的协同协同性,在有机行业内,已经俨然是龙头企业了。

企业的管理,技术,品牌优势都有,而且形成一定的系统性,维尔利是不是要大展宏图呢?

这个时候用我的超额利润逻辑判断一下。首先企业的资产利润,经营利润都是有的,行业一波周期可能带来的是周期利润,企业总体风险可控,应该没有超额利润。至于是否有超额利润,企业的说法是有品牌和技术,这些可能是超额利润,有一些特许经营权,算是有限市场。因此企业应该有一点超额利润,这样看来,企业可能有一定的周期属性,但长期还是看好的,3个多亿利润,看到60-70亿还是可以的。

两年后,企业的利润出现了下滑,主要是各种毛利的下滑,然后工程收入也下滑了。这个时候我们发现我们当初判断的周期,经过疫情的放大,出现了较大的波动。而公司几个长期布局的业务并没有充分体现,因此在收入下滑的时候,就出现了更大幅度的下滑了。

这个给我们一个修正的信息,就是我们要更重视周期性,同时对于企业高速增长的还是要考虑有个回归风险的。

今后会怎样呢?首先维尔利的工程许多都形成了合同资产,因此只是个确认问题,未来的业绩有些保障,维持在20-30亿的量级是可能的。公司的运营利润在上涨,这个可能会有些持续。公司的成本可能会有所上升,如果公司的费用再控制下,还是可以形成不错的净利润。如果能慢慢消化掉商誉和一些在建工程,把企业稳定在30亿-50亿的体量也是有可能的。

未来会不会逆袭呢?公司有一定基础,不排除。企业具备韧性,团队不会太差,主业具备一定的竞争优势。风险在哪里,没有有效地利用资本,受到工程冲击过大,企业各种投资相对低效。

我们现在不能说企业没有核心竞争力,但肯定不是很强。整体上看,品牌团队技术大体可以支撑这个体量,但可能需要一个时间进一步消化。

我们要修正之前过高的估计,同时也要对今天的业绩下滑,不宜过度悲观,企业的成长有很多不确定性。

关于公司股价的问题,小企业的股价意外比较多,目前跌破净资产还是有些意外,适当回归还是有机会的。小型环保企业的股价受到大盘影响最大,我们看到维尔利前期的波动几乎跟创业板指数是拟合的。另外一个跟业绩相关系数很大,只有有足够的业绩,并有一个趋势,股价翻倍也很容易。至于各种概念,应该不会起到什么作用。

企业未来的预测不宜完全根据所谓的在手订单,BOT资产这些看起来很扎实的预测依据,实践中会发生各种变化,导致预测长期失效。我们看到券商研究员喜欢这种预测方式,但效果都不好,结果不是要不断地调整,就是一次性打脸。

我们需要从以下几个角度,大行业的发展,企业的商业模式,团队形成的各种积累,以及企业的资产负债结构来分析。我们可以确认的是,未来行业可能会趋于稳定,企业自身的商业模式一定程度依赖于技术的混合模式,会使企业表现得还不错,但也不至于太好。企业的团队看起来还不错,有一定经验和素质,企业的资产负债结构还算合理,有些无效资产,也有些冗余。大体如此。

七、小结-民营企业的缩影

维尔利是个复杂的企业,有好的一面,也有没做好的一面,也有很多我们无法评价其利弊的一面。不同人心中有不同的哈姆雷特,但我们把他展示出来,让读者自己从中学习,品味。

总体上看维尔利体现了许多民营企业的优点,虽然也有各种不足。他是中国广大环保民营企业的缩影,是其中的优秀代表,总体上还是应该鼓励为主。江东弟子多才俊,卷土重来未可知。

这个案例的研究时间比较长,总体上也比较精彩,可以学到很多东西,同时也有很多争论。验证了一些自己的观点,同时也有些新的启示,文章太长,希望读完的朋友有所收获。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。