时间:2018-05-25 15:56

来源:长江环保

剖析长江流域及江苏上市公司危废产能分布

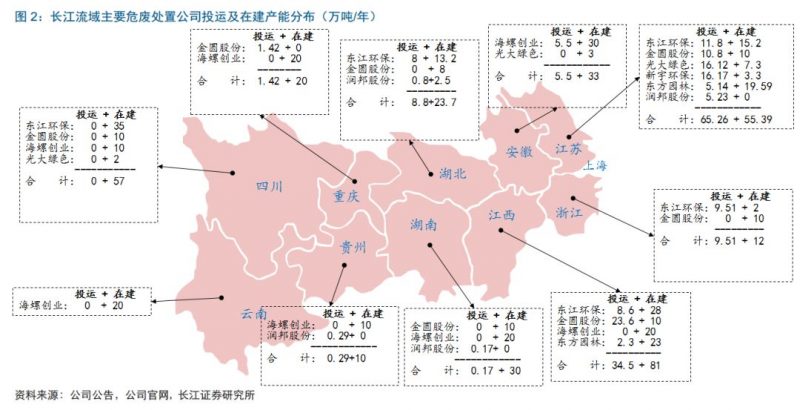

目前市场主流危废企业包括东江环保/金圆股份/海螺创业/光大绿色环保/新宇环保/东方园林/润邦股份,我们对这些企业在长江流域附近已投运和筹/在建项目进行梳理。

整体资质角度,六家公司合计已投运产能约为125.45万吨/年,在建产能约为342.09万吨。危废产生量较多的江苏省已投运产能最多(约65万吨/年),其次为江西省(约34.5 万吨/年)和浙江省(约9.5万吨/年);在建产能最多的为江西(约81万吨/年),其次为四川(约57万吨/年)和江苏(约55.4万吨/年)。但整体上几家主流上市公司资质占全省资质比重不高,反映出行业目前分散的格局。

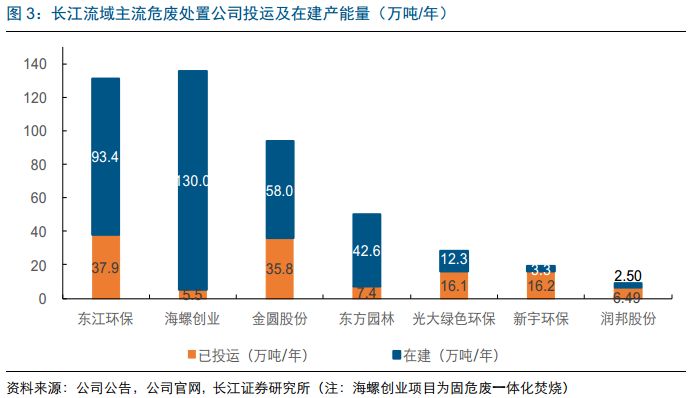

分公司来看,东江环保已投运产能最大(约37.91万吨/年),海螺创业在建产能最大(约130万吨/年),但其中包括部分一般固废处置;2018年预计将投运的项目产能合计约134.6万吨,其中海螺创业、东江环保和东方园林占据绝大多数。项目(含在建)省份分布最多的为金圆股份和海螺创业,均为7个,其次为东江环保(5个)。

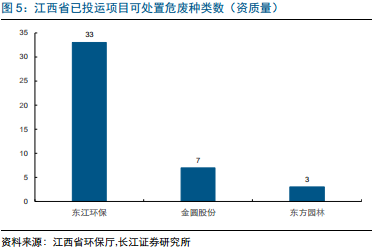

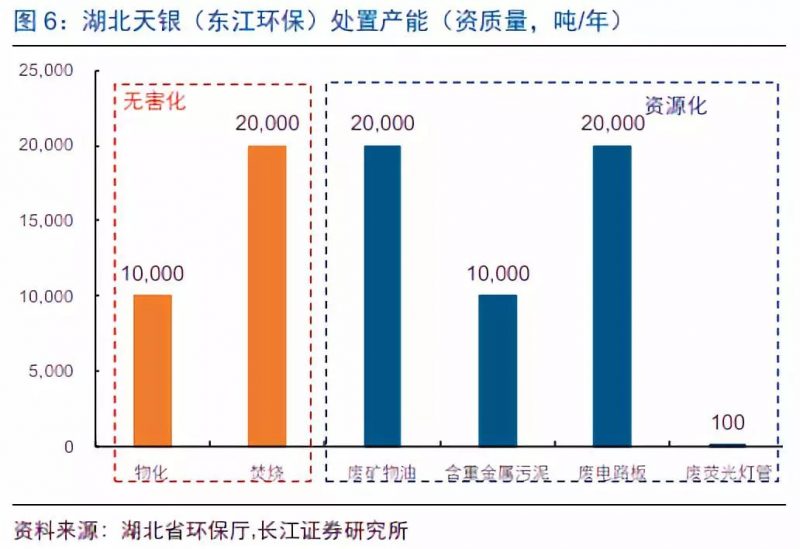

分省份来看,江苏省项目分布最多,这可能和当地危废产生量最大、华东地区危废处置价格整体较高相关,业务竞争最为激烈;湖北、浙江中东江环保具有先发优势;江西省金圆股份控制的新金叶资源化产能较多(23.6万吨/年),而无害化市场主要为东江环保(5万吨/年);安徽省海螺创业为先行者;四川、湖南、云南、贵州暂无这几个主流公司的项目投产,但在建产能较多,预计较快完成产能投运的公司将占取一定的优势。

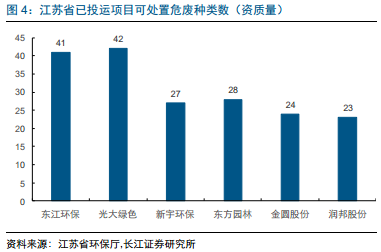

就江苏省内来看,各个城市投运危废产能最大上市企业分布,苏州是光大绿色环保(4万吨焚烧投运+2万吨焚烧在建);常州是光大绿色环保(3万吨焚烧投运);南通是润邦股份(2.5万吨焚烧+0.3万吨医废投运);盐城是新宇环保(8.7万吨焚烧投运+3.3万吨焚烧在建);连云港是光大绿色环保(3.2万吨焚烧运营),南京是光大绿色环保(3万吨在建),镇江是新宇环保(3.47万吨投运),徐州是光大绿色环保(0.96万吨焚烧投运),宿迁市是新宇环保(4万吨焚烧运营)。

投资建议:推荐东江环保+港股水泥窑龙头

危废整治为江苏等地化工企业复工条件,随着清废2018及环保督查“回头看”展开,行业进入量价齐升的高景气阶段,长江流域危废合格处置需求存在翻倍空间,战略性看好危废2018年投资机会,推荐东江环保及港股水泥窑处置危废龙头。东江环保作为危废行业龙头,人员/技术储备位居行业前列,目前走出广东布局全国的趋势明确。目前其在长江沿线11个省份投运产能37.9万吨(江苏/浙江/湖北/江西分别为约11.8/9.51/8/8.6万吨),占其总产能的28%左右;在建及拟建产能93.4万吨(江苏/浙江/湖北/江西/四川分别为15.2/2/13.2/28/35万吨),占其在手产能的57%左右,有望受益长江清废行动。预计公司2018-2020年实现扣非归母净利润5.9/7.6/9.6亿,扣非增速为25%/27%/28%,对应的PE分别为25x/19x/15x,维持“买入”评级。

编辑:刘影

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。