时间:2016-10-25 14:41

来源:广发环保

作者:郭鹏

1、“十三五”设施建设空间高达2000亿,新增市场以焚烧为主

1.1“垃圾围城”依旧严峻,未来新增处置需求依然庞大

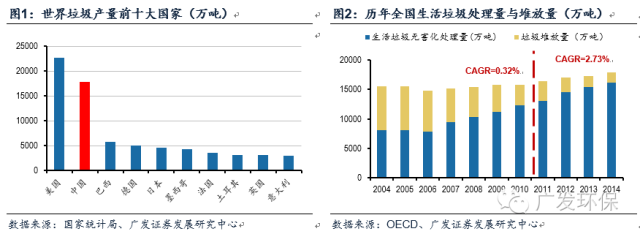

全国垃圾产量1.8亿吨/年,超5亿吨存量未处置。现有数据显示,2014年全国生活垃圾产量已达到1.79亿吨,仅次于美国的2.28亿吨。在过去全国生活垃圾清运量始终高于无害化处理量,大量城市生活垃圾未经处理直接堆放,虽然垃圾堆放量已经开始逐年递减,2014年未处理垃圾仍有1700万吨,十年里垃圾累积堆放量超过5亿多吨。

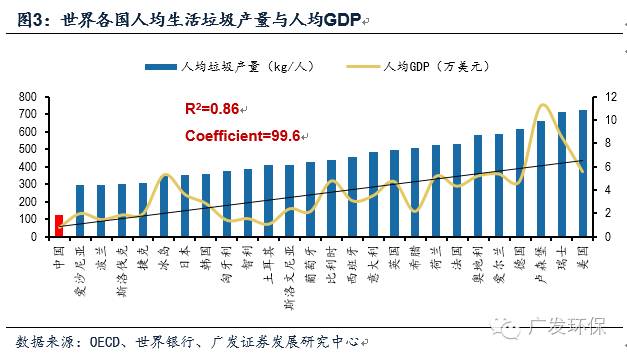

人均垃圾产量不足发达国家的30%,GDP增长将继续带动人均垃圾产量的提高。我国人均垃圾产量仅为131kg/人,与大多数OECD国家相比仍然处于低水平。以英国、日本、德国、法国等成熟的发达国家为例,目前已经稳定在500kg/人上下,美国、瑞士甚至达到700kg/人以上。我们将我国和以OECD为主的26个国家进行回归分析后发现,人均GDP对人均垃圾产量之间的可决系数也高达0.86,人均GDP每增长1万美元,人均垃圾产量将增长99.6kg/人。预计随着我国人均GDP和居民生活水平的提高,人均垃圾产量将进一步提高。

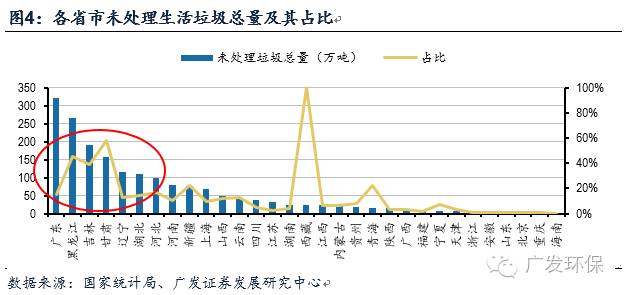

部分区域垃圾处理能力严重不足,如黑龙江、甘肃等地。从地方省市情况来看,共有18个省市生活垃圾清运量与无害化处理量之间的缺口超过20万吨,其中广东、黑龙江、吉林、甘肃等地缺口甚至分别达到321.79万吨、265.24万吨、190.03万吨以及157.45万吨,这意味着这四省的垃圾清运量中分别有15.38%、45.59%、39.15%和57.71%的比例的垃圾只是堆放,并没有得到无害化处理。

1.2“十三五”设施建设空间高达2000亿,新增市场以焚烧为主

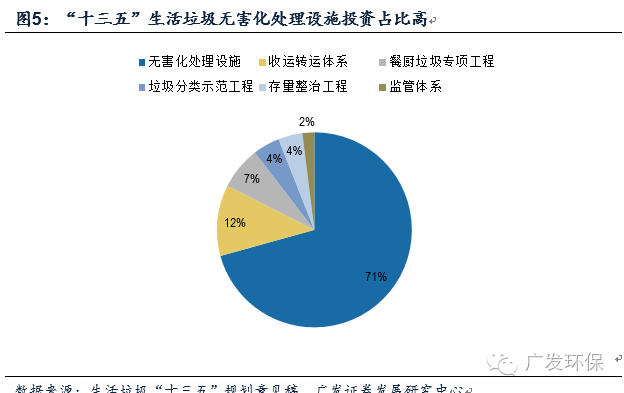

9月22日,发改委和住建部联合发布《“十三五”全国城镇生活垃圾无害化处理设施建设规划(征求意见稿)》。“十三五”期间,全国城镇生活垃圾无害化处理设施建设总投资约1924亿元;其中无害化处理设施建设投资1360亿元(占比达71%)占比最高,其次为收运转运体系建设投资227亿元,餐厨垃圾专项工程投资136元。

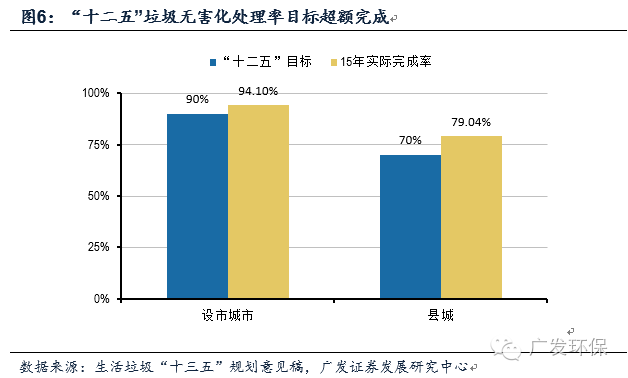

“十二五”末,全国城镇生活垃圾无害化处理率达到90.21%,其中设市城市94.10%,县城79.0%,“十二五”规划确定的无害化处理率目标已超额完成。与此同时,我国城镇生活垃圾清运量仍在快速增长,大部分建制镇的生活垃圾难以实现无害化处理,垃圾回收利用率有待提高。

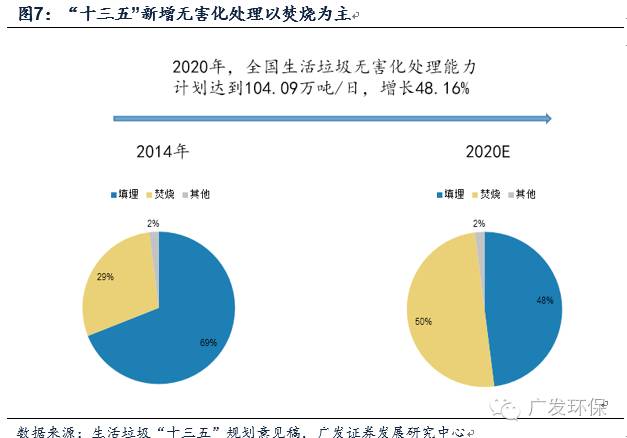

规划明确垃圾无害化处理设施新建项目仅考虑焚烧和填埋两种技术路线(其他方式不是主要发展方向):

14年底全国城镇生活垃圾处理能力达70.16万吨/日,其中填埋占比69%,焚烧占比29%;

2020年,全国处理能力计划达到104.09万吨/日,增长48.16%,填埋增长2.24%,焚烧能力增长将达到159.42%,未来焚烧占比将进一步提高到50%。

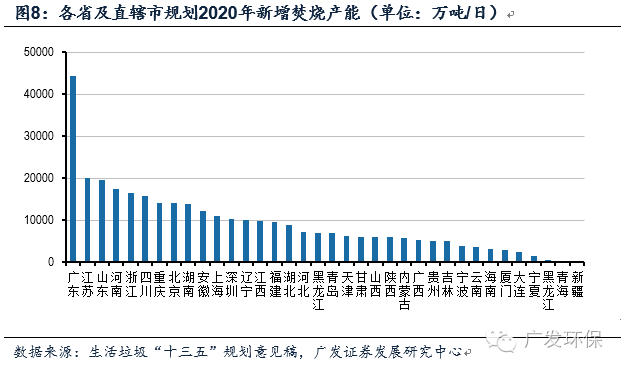

中东部地区焚烧市场需求较大,广东规划新增处理能力4.44万吨/日。规划要求,东部地区焚烧占比要达到60%以上,我们以文件披露的14年底各省份和直辖市的焚烧处理能力和2020年的规划能力进行计算分析,发现新增需求在1万吨/日以上的省市共计14个,以中东部地区为主。其中,广东省规划目标排名第一,达4.44万吨/日。

2、垃圾焚烧迈入稳健成长期,未来5年日处理能力CAGR为17.21%

2.1十年高速增长,选择焚烧处理已成共识

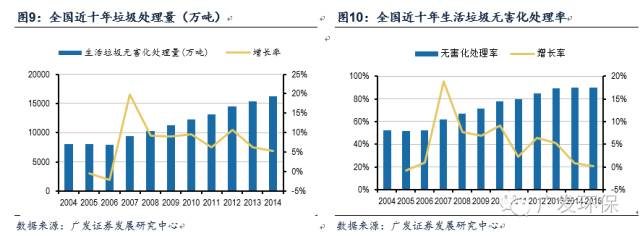

我国城市生活垃圾处理行业于20世纪90年代后期开始起步,相对较晚。2000年以后发展速度加快,垃圾处理市场持续扩容,年复合增长7.19%,无害化处理率也从52.1%增长至“十二五”末期的90.21%。

焚烧发电行业经历十年高增长,从无到有,从小到大,逐渐凝聚多方共识,成为未来垃圾处理行业的发展方向:

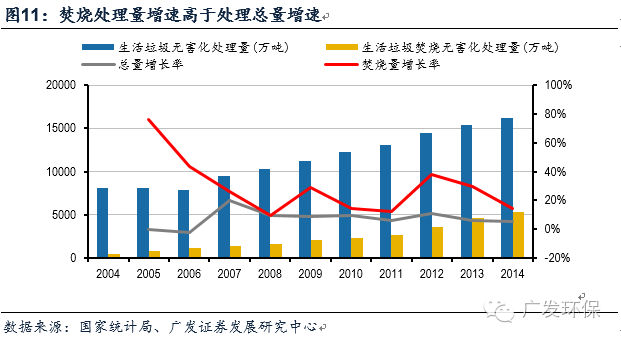

焚烧处理量增速大于整体增速。垃圾焚烧无害化处理量以近十年来两位数增长率的超高速增长,已经从2004年的449万吨达到目前5300万吨,年复合增长率达24.13%,而同期垃圾无害化处理总量的年复合增长率仅为7.19%,垃圾焚烧处理量的增速已经远远高于总体垃圾处理量,成为固废领域增速最快的子行业。

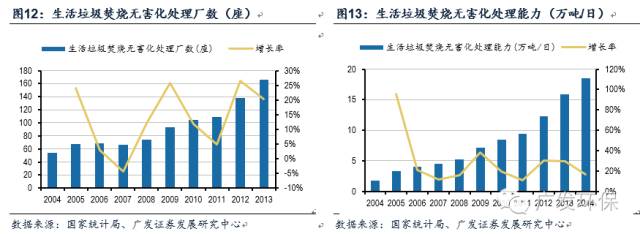

垃圾焚烧处理能力快速增长。根据国家统计局公布的数据来看,全国垃圾焚烧处理能力已经从2004年的1.7万吨/日增长至2014年的18.5万吨/日,年复合增长率达23.08%。(注:发改委征求意见稿2014年数据为20.06万吨/日)

2.2焚烧处理标准高商业模式清晰,较填埋处理优势明显

垃圾焚烧行业经过近10年的增长,在政策上不断完善,同时商业模式清晰,相比之下,垃圾焚烧处理方式除了污染控制标准已与国际接轨,经济效益也优于卫生填埋方式。

监管趋严,排放限值国际接轨。在2014年5月对《生活垃圾焚烧污染控制标准》进行第二次修订,并于同年7月1日起实施,该标准号称“史上最严”新国标,明确将二噁英类排放限值提高为0.1ng-TEQ/m3,与欧盟标准一致,其他排污如颗粒物、汞、NOx等均与欧美一致,而铅、HCl、SO2等污染物排放限值大幅收严。随着行业监管力度不断加强,应用技术不断成熟,使得行业发展从“野蛮生长”进入更加平稳的轨道。

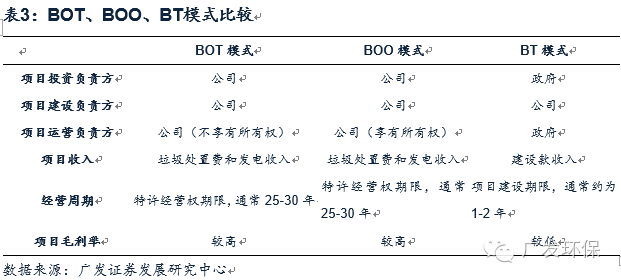

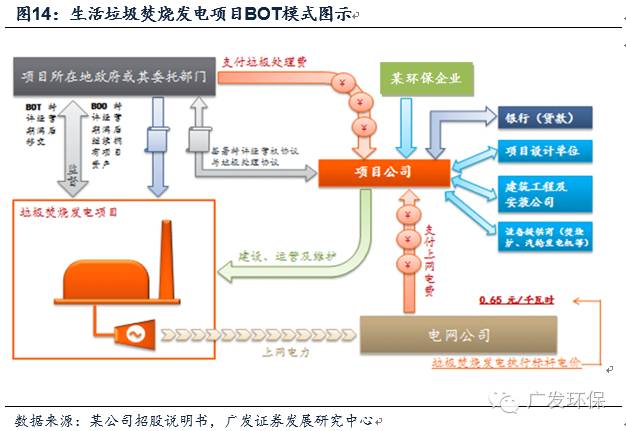

多采用BOT模式,商业模式清晰。我国已投产的和在建的垃圾发电厂大多采取政府特许经营权市场化招标BOT或BOO的商业模式,部分也采取BT模式,政府补贴价格由各企业竞标结果确定,并根据中标价格和项目服务期间垃圾处理量给予政府补贴。

目前绝大多数项目均采用BOT模式,商业模式成熟。对于政府而言,可以拉长支付周期,减轻财政压力,有效地加快公共基础设施建设步伐,满足社会对公共工程和基础设施的需求。

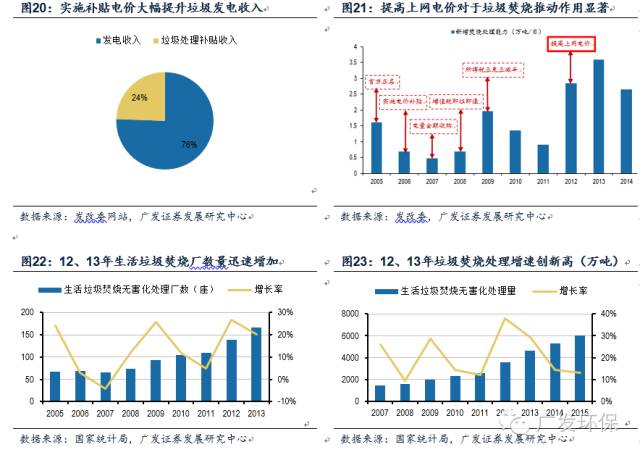

垃圾焚烧项目的主营业务收入主要有两部分:一部分为项目所在地政府环卫部门或当地财政局支付的垃圾处理补贴,由项目所在地政府支付,在项目定标时确定单价;另一部分为向电网公司售电收取的售电收入,包括电价补贴。一般售电收入占70%-85%左右,垃圾处理费收入占15%-30%。

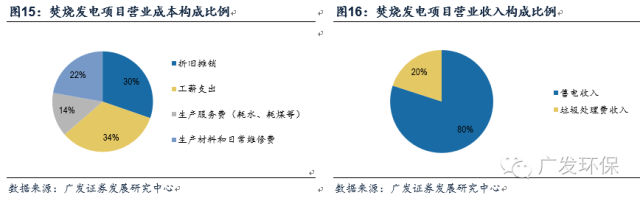

主要运营成本一般有折旧摊销(30%左右)、工薪支出(30%左右)、生产服务费(15%左右)以及生产材料和日常维修费(25%左右),各部分支出相对稳定。

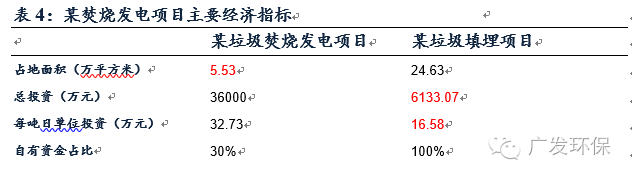

占地小效益高,相对填埋优势明显。垃圾卫生填埋技术相对简单,投资规模较小,但其占地面积大,选址难度加大,使用寿命短,处理规模也小,难以消化大幅增长的城市垃圾产量,而垃圾焚烧项目能够有效弥补前者的主要缺陷。我们以某焚烧发电项目为例,其占地面积,处理能力,内部报酬率等均好于一般的填埋项目。

2.3回顾“十二五”:订单驱动股价上行,龙头公司瓜分市场

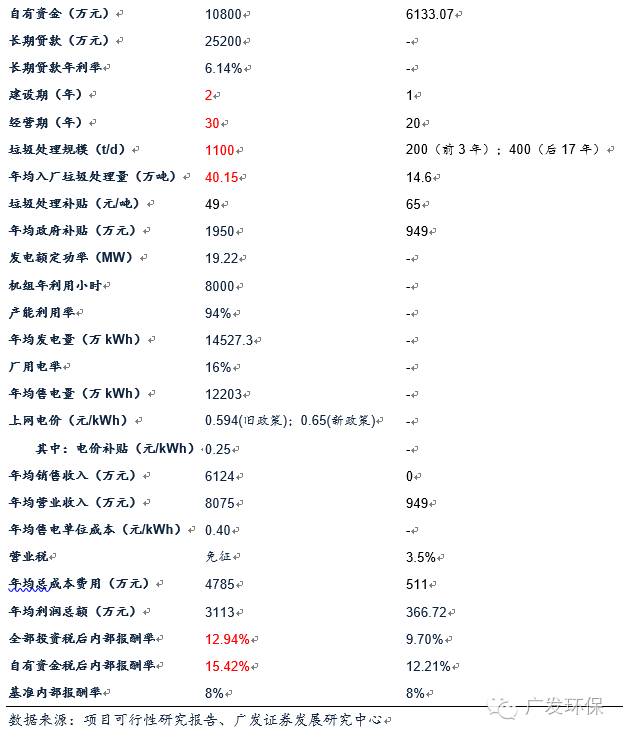

5年落地投资超582亿元,渗透率由20%提升至35%。2010年我国主要的垃圾处置方式是填埋,占比78%,垃圾焚烧占比仅为20%。垃圾焚烧具有减量化、无害化、资源化的特点,相对于填埋有较为明显的优势。根据“十二五”规划,各种垃圾处理方式中,垃圾焚烧获得支持力度最大。从近几年的实际情况来看,垃圾焚烧处理能力已经由2010年的8.96万吨/日提升至2015年的23.52万吨/日,处理能力较2010年增加163%,按照40万元/(吨*日)的单位投资测算,垃圾焚烧实际投资额超过582亿元,而垃圾焚烧的渗透率也提升至35%。

催化剂:上网电价补贴上调,推动行业订单快速释放。12年3月发改委出台《关于完善垃圾焚烧发电价格政策的通知》,规定每吨垃圾折算上网电量为280千瓦,发电一般上网电价补贴价格0.65元/KWH(之前各省执行补贴电价多在在0.49-0.69元/KWH之间)。按照1000吨/日的垃圾焚烧厂、每吨垃圾发电280KWH、85%上网率、垃圾处置补贴50元/吨测算,垃圾发电企业收入中发电收入占总收入的76%,上网电价补贴大幅提升垃圾焚烧发电厂的盈利能力,推动行业订单快速释放。

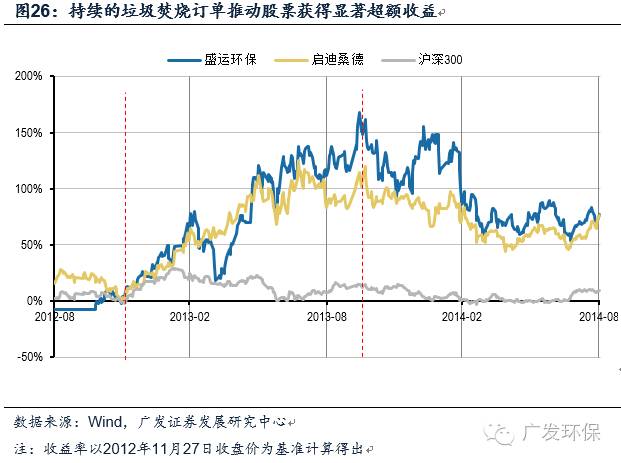

启迪桑德、盛运环保12、13年垃圾焚烧处理连续斩获大单。巨大的市场空间、较低的市场渗透率,在政策鼓励下垃圾焚烧行业订单快速释放,对应上市公司订单快速增长。启迪桑德、盛运环保在12年、13年垃圾焚烧订单合同金额不断增加,获得显著超额收益。

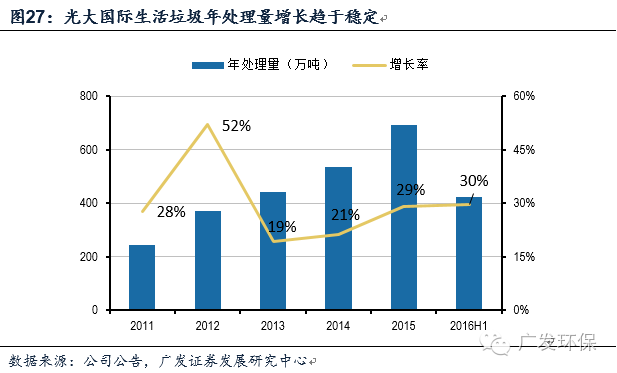

目前垃圾焚烧行业利好政策已经相继释放,企业盈利模式清晰。行业整体订单放量趋于平稳,同时,市场对于业内公司的成长预期较为充分。我们预计单靠政策驱动带来的超额收益区间将收窄,行业将逐渐步入稳步发展阶段。以光大国际为例,在12年经历过大幅增长后,近3年年处理量增速趋于平稳。

3、全产业链布局孕育环保巨头,固废一体化优势明显

3.1海外经验:行业集中度高,固废全产业链布局,孕育环保巨头

固废管理业务协同效应明显,全产业链布局增强竞争优势。美国的固废处理以填埋为主,垃圾填埋业务具有规模效应,单位处理成本随处理量增加而减少。日垃圾处理量200吨的填埋场,单位处理成本38美元/吨,日处理量1200吨的填埋场,成本可降至21元/吨。通过切入环卫领域,终端处置企业可获得持续稳定的垃圾来源,降低处置运营成本和经营风险。拥有终端处置能力的环卫企业在参与环卫项目竞标时,具有更大的成本优势,提高环卫业务竞争力。相对于行业内业务类型单一的企业,固废全产业链布局公司通过对收集、运输、处置环节垃圾流的全程控制,可建立显著竞争优势。美国最大的3家环卫公司WasteManagement、RepublicServices和WasteConnections均为固废全产业链布局。

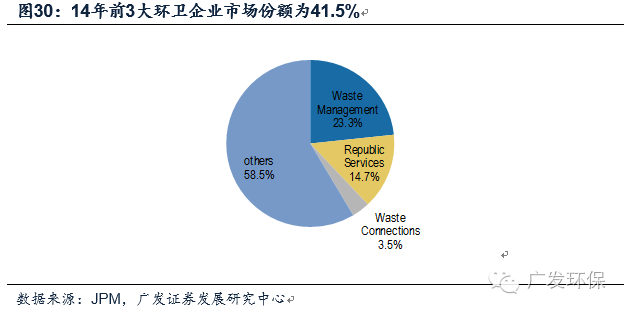

显著规模效应+强竞争壁垒=高市场集中度。固废管理标准持续提升导致的成本增加超出小企业的承受能力,小企业主动要求被并购,大企业希望通过资本整合充分发挥规模优势及业务协调作用。19世纪90年代开始,行业掀起一波巨大的并购整合浪潮。同时美国环卫服务具有3个特点:1)合同期限长,西海岸地区多为30年;2)行业普遍采用“自动展期(evergreen)”合同,初始服务期满后,合同自动展期1-3年;3)合同附有“竞争权利条款”——现有环卫服务提供商面对竞争时,将被保留与对手进行价格竞争的权利。美国环卫行业建立起较高的竞争壁垒,行业集中度较高,14年美国前3大环卫企业占据约40%的市场份额。

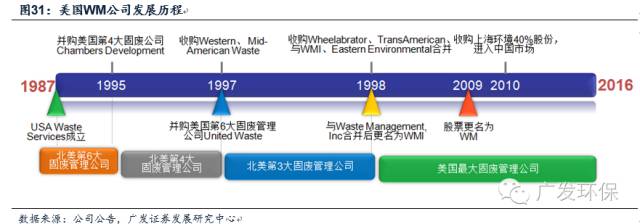

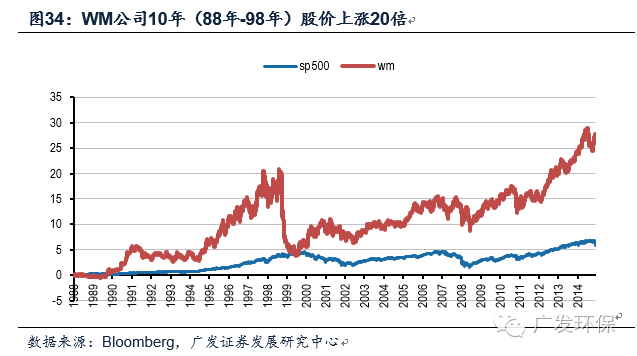

环卫巨头WM成长之路:外延扩张做大规模。WM前身为成立于1987年的USAWasteService,90年至97年公司完成上百次的固废管理资产收购,并与5家上市公司完成并购,成长为北美固废管理行业的龙头,业务涵盖固废收集、运输、中转站、回收、填埋、垃圾焚烧发电、危废收运及填埋、放射性废物、医疗废物等固废全产业链内容。98年因被曝出子公司以前会计年度财务造假事件,导致公司股价大幅下跌。为完善管理,99年公司开始执行新的战略,将部分北美难以整合的业务进行剥离,并通过盈利能力改善的内生增长方式代替外生增长,是美国最大的固废管理公司,占据美国市场23%的份额。

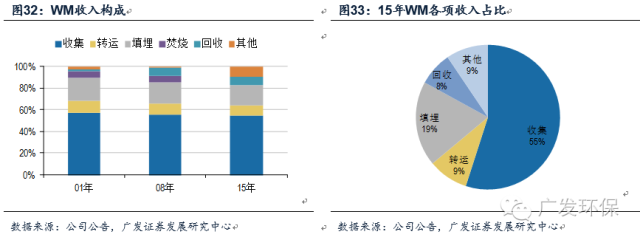

覆盖固废全产业链,环卫业务占比超过55%。WM业务覆盖固废全产业链,01年至15年垃圾收集、转运和填埋三项业务占WM总收入比重一直在80%以上。15年WM拥有转运站279个、垃圾填埋场249个,回收中心126个,垃圾收集业务收入占比55%,转运收入占比9%,填埋收入占比为19%。

3.2固废一体化优势明显,提供协同和增值服务或成产业趋势

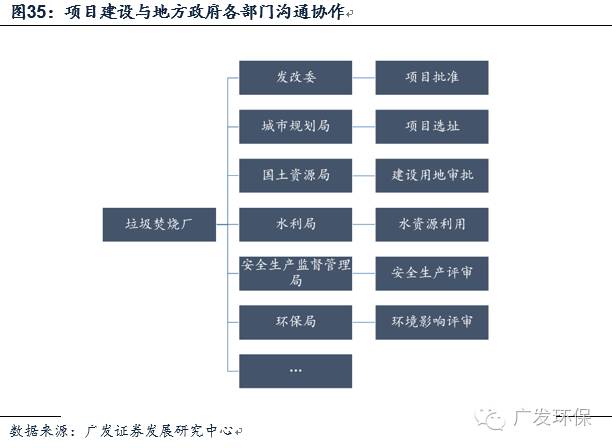

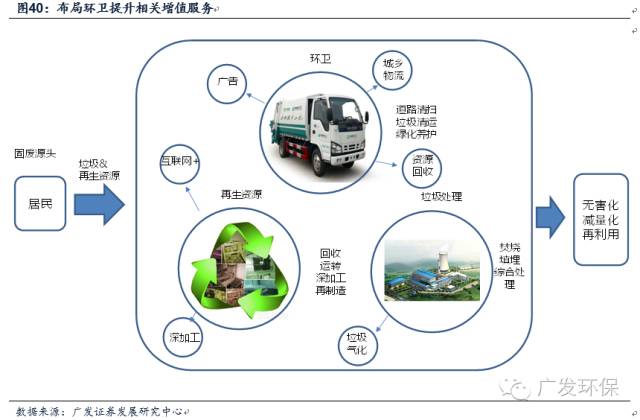

我们认为,固废行业已经在第一轮跑马圈地中,熟悉了如何与地方政府各部门沟通协作,利于向行业上下游延伸,同时全产业链布局能起到协同效应,提高效益并带来相关增值服务,固废处理向全产业链布局优势明显:

固废行业已经熟悉设施建设时期如何与地方政府部门沟通协作,更有利于向行业上下游延伸。无害化设施建设,需与地方政府多个部门沟通协作,才能保证项目按照进度顺利实施。固废行业已经完成第一轮跑马圈地,熟悉与如何与各部门沟通协作,未来不论是环卫设施建设还是餐厨垃圾处理和再生资源等细分行业的衍生都具有更多优势。

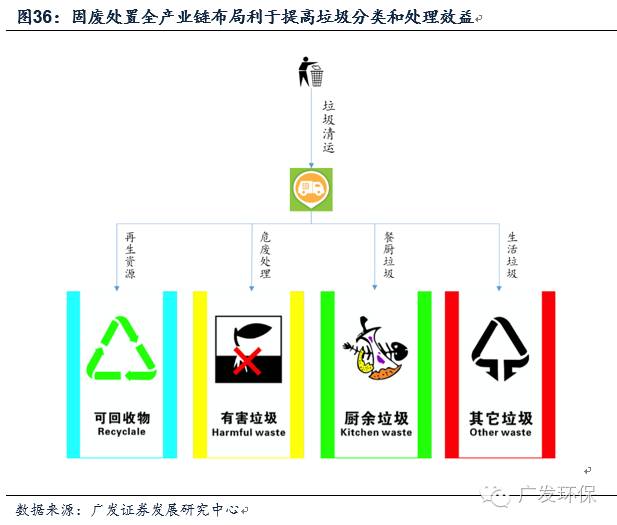

有利于垃圾分类,提高收运、协同和处置效率:由于中国垃圾分类还处于起步阶段,餐厨垃圾、有害垃圾和再生资源等往往随同生活垃圾一起收运处理。以餐厨垃圾为例,随着焚烧处理模式逐渐成为垃圾主要处理方式,含水量大餐厨垃圾单独收运处置将减少焚烧垃圾的脱水和发酵时间,有助于提高垃圾焚烧效益。

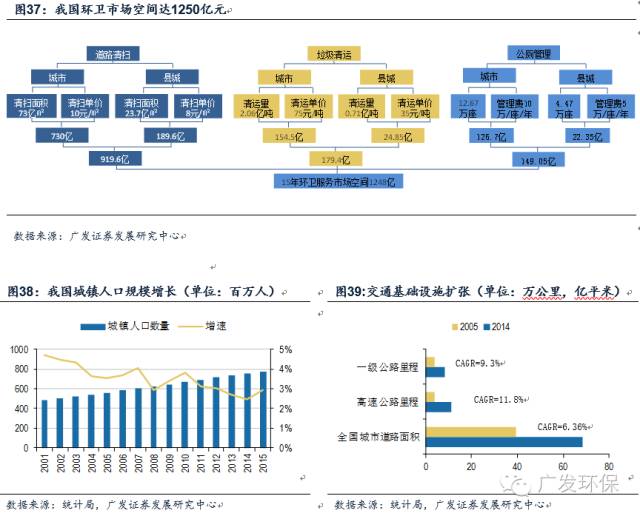

环保行业细分市场空间较小,全产业链布局将成为必然趋势。如上文所述,收运转运体系建设投资和餐厨垃圾专项工程投资等占比较低,未来随着垃圾焚烧建设的逐步完成,布局生活垃圾其他细分领域并提升相关增值服务是行业发展大势所趋。以环卫服务市场为例,除现有的1250亿服务市场空间外,未来可以通过城乡物流、广告、再生资源深加工等实现增值服务。

4、关注全产业链布局的龙头公司——启迪桑德

垃圾焚烧行业经过十年的高速发展,15年渗透率已达35%,未来5年日处理能力CAGR为17.21%。建议关注固废全产业链布局,积极拓展环卫市场的启迪桑德。

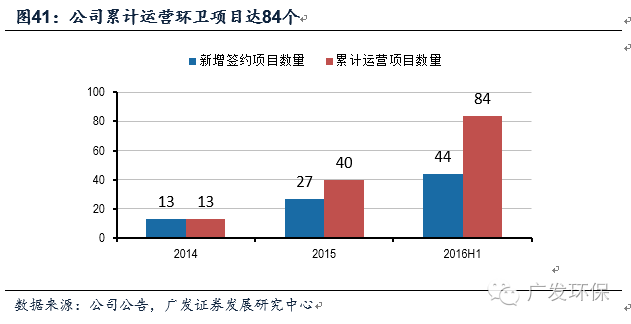

公司环卫项目扩张迅速。公司在环卫领域布局迅速,2014年全年签约项目13个,2015年签约项目27个,2016年上半年新增项目数量44个,截至2016年上半年,公司环卫业务已在河北、广东、安徽、山东等16个省实现布局,已投入运营的环卫服务项目84个,洽谈中具备实施条件的意向性项目约260个左右。

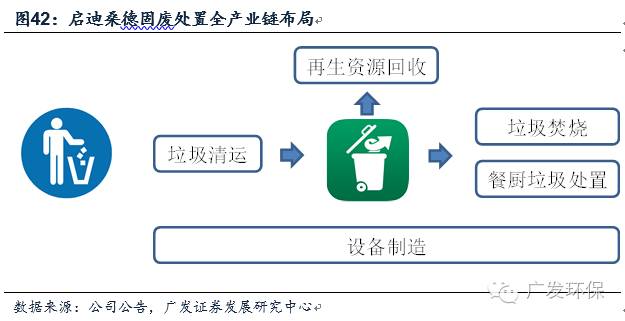

固废全产业链布局。公司在垃圾终端处置已经全国性布局,目前通过BOT等方式取得的运营类垃圾焚烧发电项目26项(不含EPC工程施工项目),餐厨垃圾处理项目13项,合计投资金额112.52亿元。再生资源方面,公司新设立及收购9家再生资源企业(累计有18家),目前拆解产能超过1100万台/年,位于行业前列,再生资源板块外延并购依旧值得期待。加之公司在环卫领域的快速拓展,公司有望实现从固废产生源头的收集清运到包括再生资源回收、垃圾焚烧、餐厨处置等终端处置的固废全产业链布局,实现强大的协同效应,有望打造国内的WasteManagement。

清华系大手笔参与定增,为环卫快速扩张提供强大资金支持。公司拟非公开发行募资95亿元,其中控股股东启迪科服一致行动人认购55.5亿元、桑德控股认购20亿元、员工持股计划认购1.5亿元、其他机构投资者18亿元。募集资金用于环卫一体化平台及服务网络建设项目(59亿元)、环卫车改扩建(9.8亿元)、垃圾焚烧(6.2亿元)、餐厨(3.2亿元)、补流(11.8亿元)及偿债(5亿元)等项目。根据公司业务发展计划,公司95亿元再融资中59亿元用于环卫一体化平台及新增基础环卫运营项目230个,将为公司环卫业务迅速扩张提供强大的资金支持。

原标题:【广发环保】“十三五”垃圾无害化规划解读:新增需求以焚烧为主,看好固废产业一体化

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。