相信对垃圾焚烧发电领域和近一两年动态有一定了解的朋友,看到这家拥有全国最大垃圾焚烧发电处理规模的企业在招股说明书中将“继续保持运营规模第一的地位”放在未来发展目标的首位时,一定会会心一笑。在如今的垃圾焚烧发电行业,强敌环伺的竞争状况和资本大战的激烈程度,让坐在垃圾焚烧发电的头把交椅上,一点不比Game of Throne中人人觊觎的铁王座舒服和轻松。

此次锦江环境上市,本文正好借此机会通过这家让人熟悉又有些陌生的领头羊进行分析,来看看垃圾焚烧发电最新的市场格局和行业趋势。

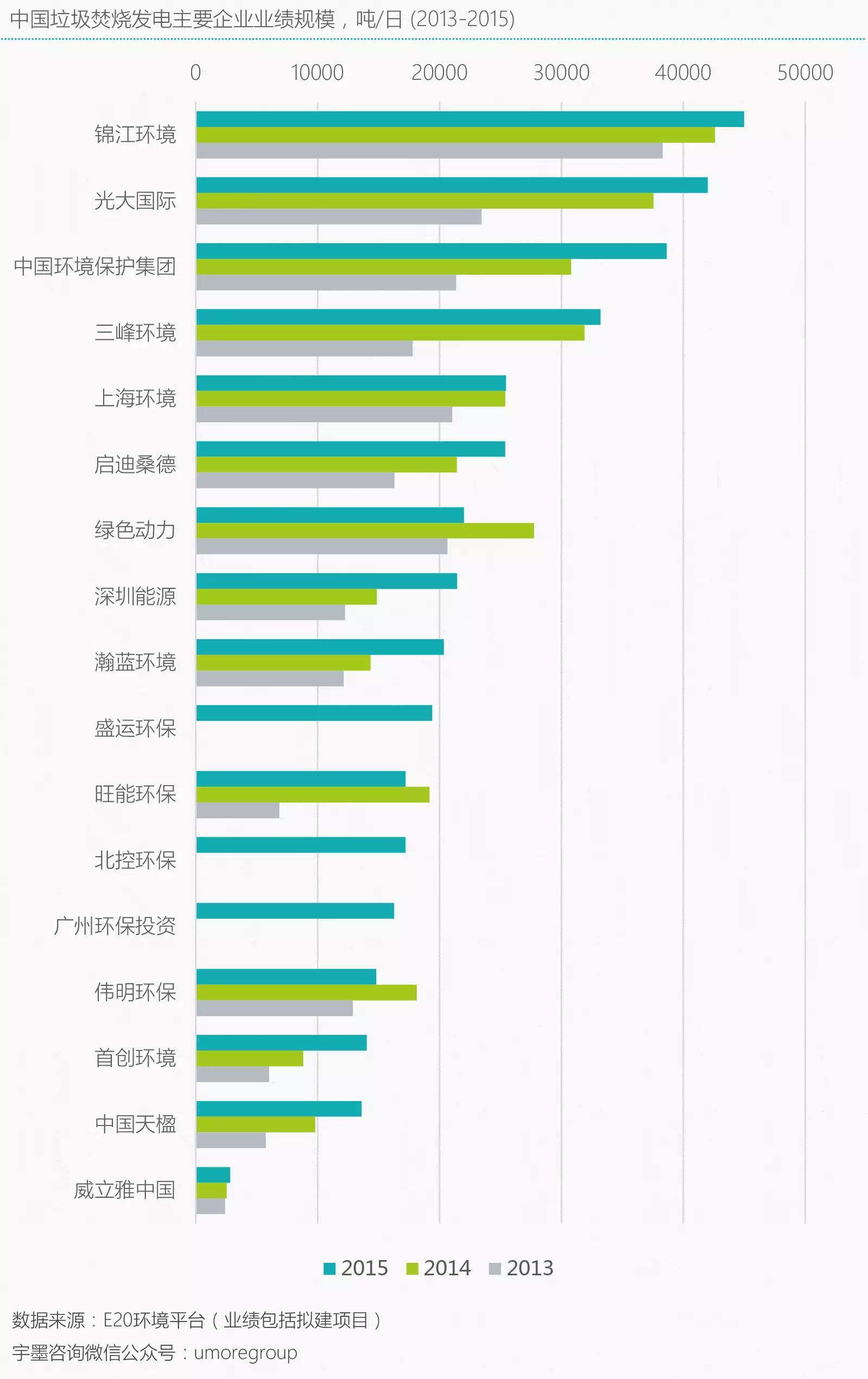

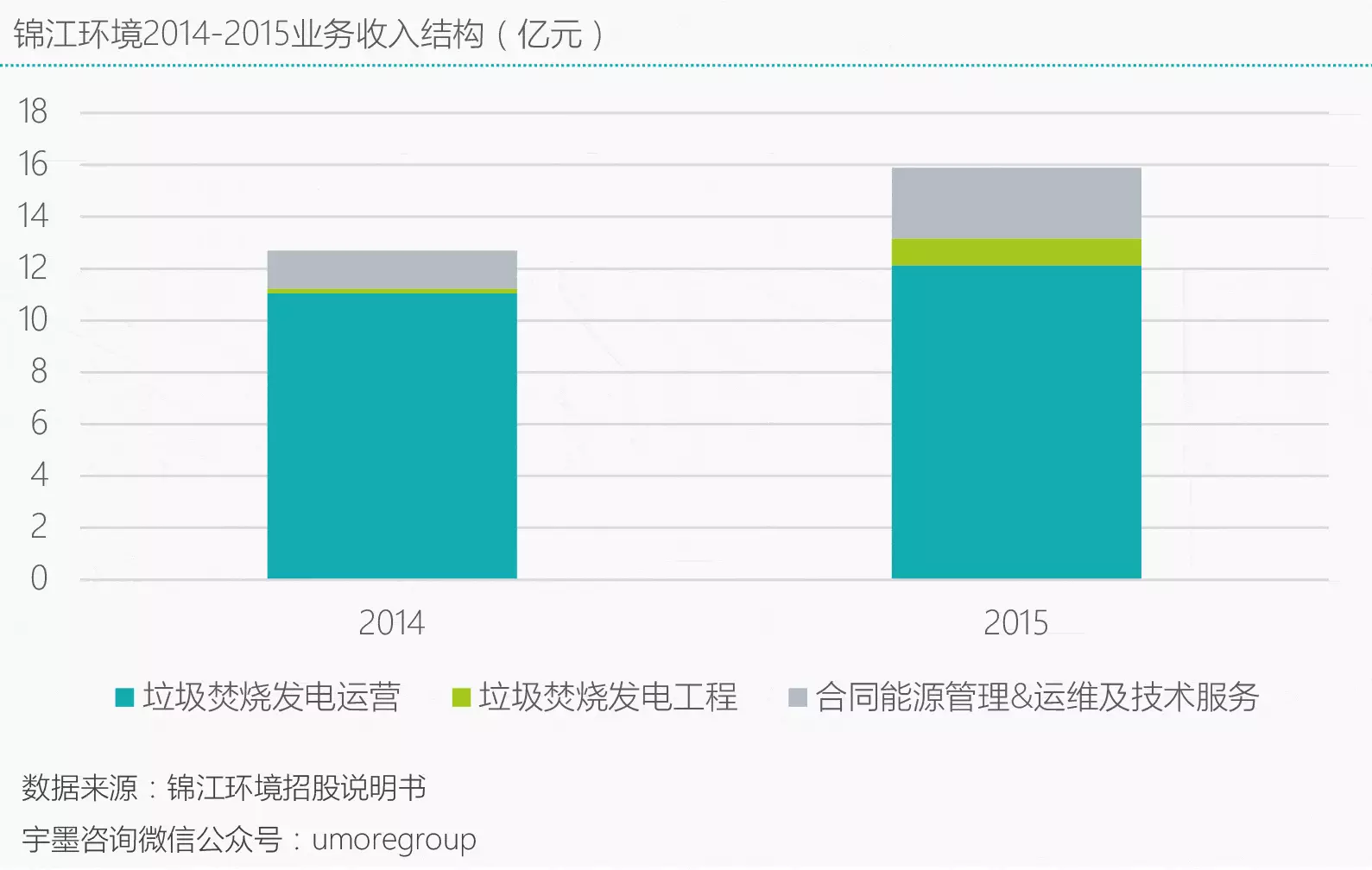

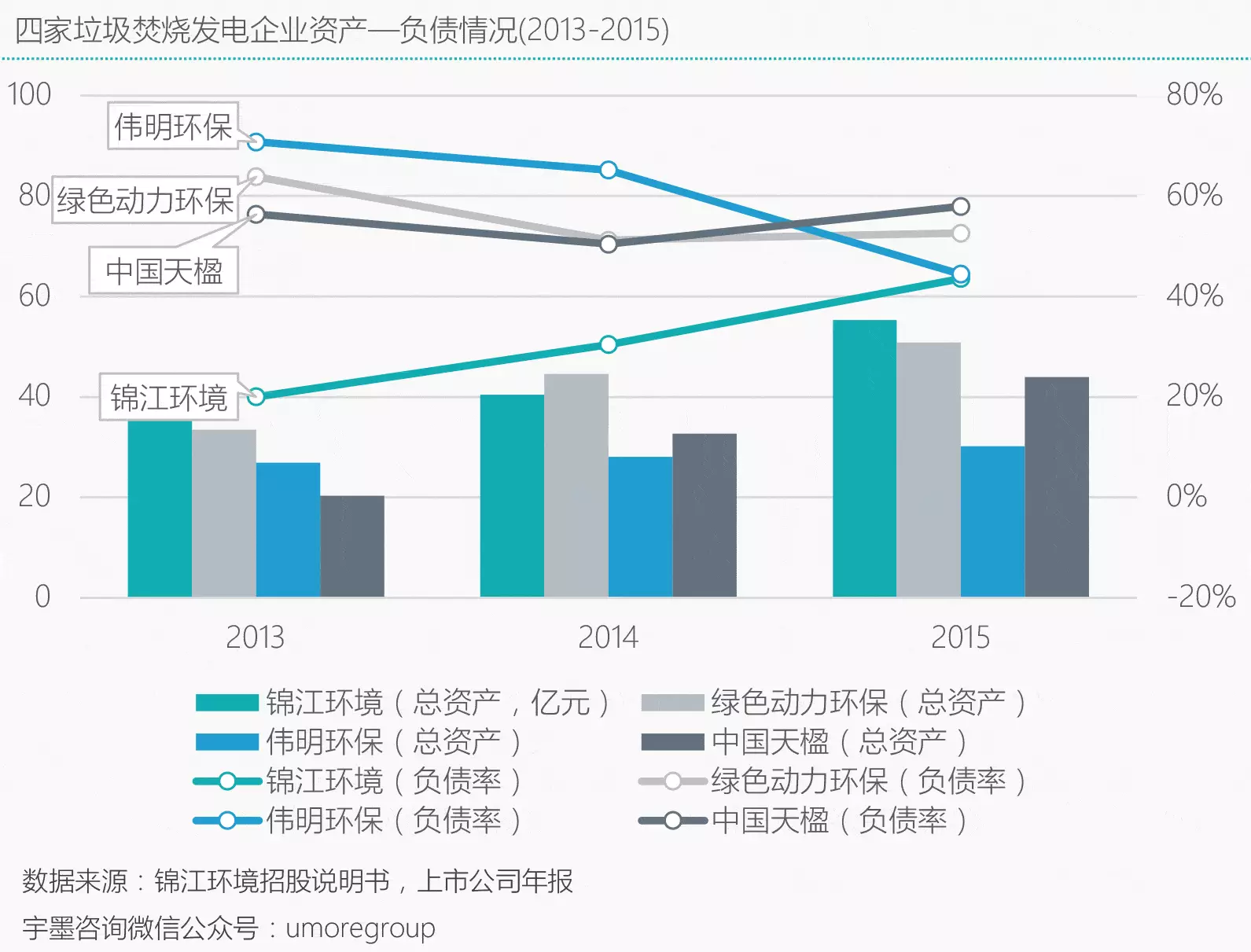

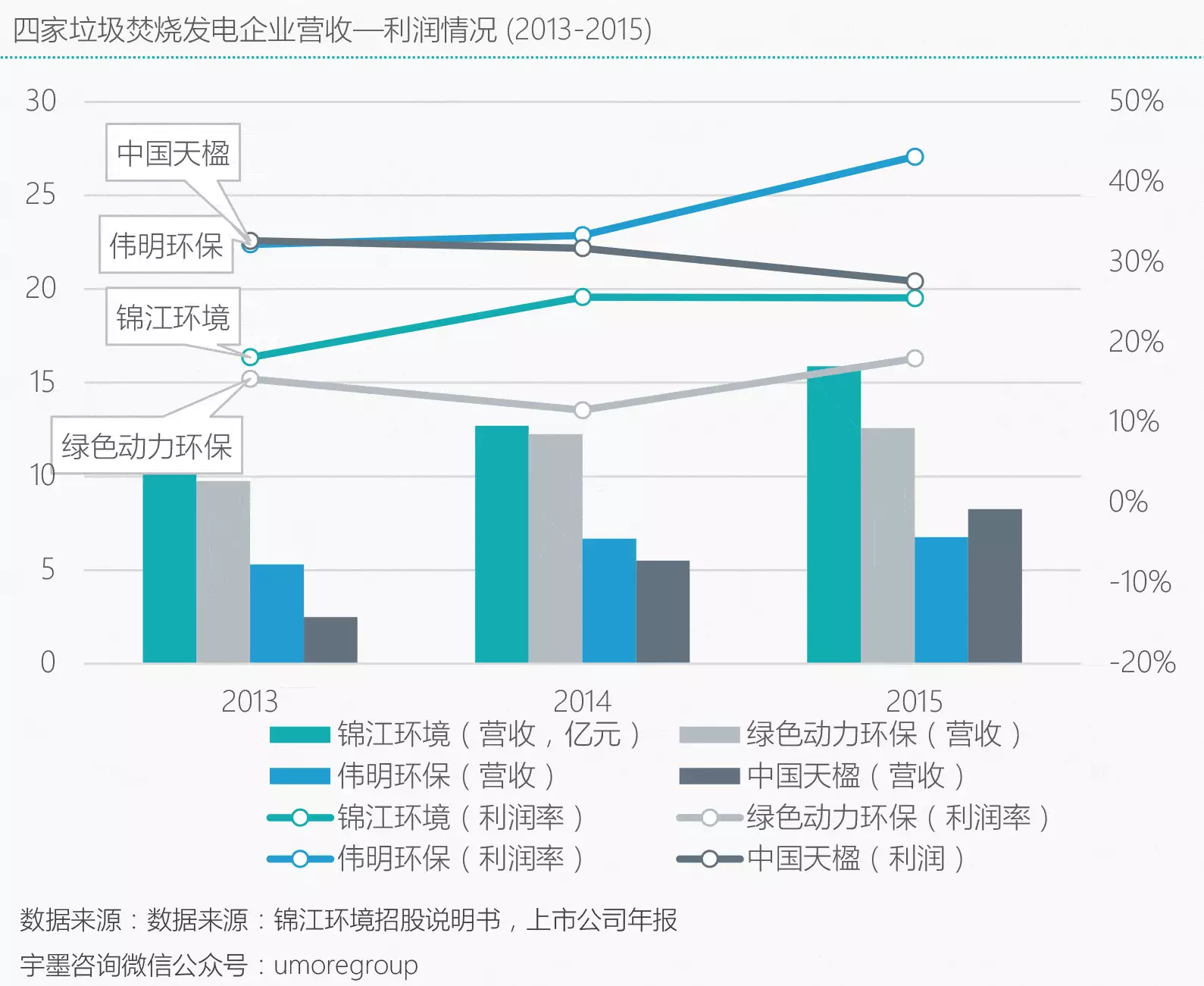

上市背景和细节 锦江环境全称为中国锦江环境控股有限公司,此次拟发行约15%的股本,融资1.73亿元新币,约8.5亿元人民币。 事实上,上市的主体锦江环境本身成立于2010年,是一家比较新的公司。而锦江集团经营垃圾发电业务已有18年之久。此前锦江集团的环保业务经营主体为杭州绿能,早在2013年,锦江集团就有将垃圾处理业务上市的计划。当时锦江拟通过与北控集团旗下的固废业务公司北京发展合并来实现上市,但双方未能谈妥,计划搁浅。在三年之后的今天,锦江集团终于如愿将这一业务板块打包上市,相关资产已划归至上市主体锦江环境旗下,而杭州绿能成为了锦江环境的子公司。 项目业绩格局 一眼就可看出,锦江环境在项目规模上的领先地位并不稳固。锦江环境和榜单上绝大部分的其它企业在项目规模方面都没有量级上的显著差别。在锦江环境的项目规模逐年仅小幅增长的情况下,光大国际、中国环境保护集团公司于近几年快速追赶,与锦江环境的数据已十分接近,可谓步步紧逼。 业务布局 锦江环境收入来源除最主要的垃圾焚烧发电之外,还有EMC合同能源管理以及运维及技术服务两块次要业务。2014-2015年间,各业务的增长情况如下:2014年内几乎无新项目投建,因而垃圾焚烧发电工程性收购几乎可忽略。在2015年,随着新项目开工建设,这一块收购明显增加。而随着昆明项目上网电价的提升,运营收购也相应增长。而在EMC和运维及技术服务则以近乎翻倍的收入年增长成为企业的有力增长点。 财务数据 从主要企业中选出三家垃圾焚烧业务占比较高的上市公司与锦江环境的财务数据进行对比,可得出下图: 如图所示,几家垃圾焚烧发电的企业资产规模大体相当——都在50亿元上下。而在企业负债的角度,锦江环境2013年的资产负债率仅20%,之后两年负债额快速提升,2015年达到了50%左右。与除它之外的四家上市公司相差不多。可见无论是为上市准备还是为企业的快速发展,在近几年间锦江环境的资产杠杆率显著提升,发展思路由保守转为相对激进。值得注意的是,虽然锦江环境的资产规模较这几家企业小幅领先,但和数百亿量级,业务更加多元化的企业(以光大国际为典型)相比,其资本实力还是处于弱势。 营收方面,锦江环境与几家专营垃圾焚烧发电的企业相比,其优势更为明显一些。其年营收接近16亿元。但在利润上,锦江环境并不突出,25%左右的净利率逊于伟明环保和中国天楹。 技术实力 无疑,对于以投资运营为主要商业模式、且技术成熟的垃圾焚烧发电行业而言,技术并非企业长项。但近年来随着行业竞争的加剧,和政策层面环保要求的提高,技术实力对于提升运营效率、降低环境风险以及开拓新业务开始变得空前重要,因此近期出现众多站在资本金字塔顶端的大型环保企业热切地寻求与技术型中小企业的合作和股权收购,以期补足技术短板。而锦江环境未来发展计划的第二条就是加强技术研发,提升技术实力,算是顺应了行业大势。 在技术方面,锦江环境有两个比较明显的优势。一是其作为最早将流化床焚烧技术应用于垃圾发电的环保企业,在此工艺上有最为深厚的技术积累。子公司杭州绿能共有8项有效专利,2项处在审核状态,而绝大部分授权专利都与循环流化床的运行和维护相关。第二则是处在杭州,与一线高校浙大有非常深的合作,根据其招股说明书,锦江环境拥有超过40位来自浙大的专家作为技术支持外脑。 此外,招股说明书中还给出了锦江环境的6个技术研发方向: 1、 废物渗滤液处理技术——厌氧+好氧-缺氧膜生物反应器 2、 污泥干化技术——WTE流程中的排热利用 3、 无轴螺旋给料技术——平衡喂料,减少喂料故障率,提高燃烧稳定性 4、 优化焚烧结构——在循环流化床水冷壁的料斗旁安装回环来优化空气分布,空气预热器中装置嵌入式管道,达到提高焚烧效率的目的 5、 水冷罐式冷渣机——用于提高锅炉的稳定性减少堵塞 6、 除灰装置——利用压缩空气使加热表面达到高频振动从而去除焚烧产生的灰渣 从此可以看出,研发的重心依然在提高焚烧发电的运行稳定性和效率上。而污泥干化技术方向则或许是其发展污泥处理业务的伏笔。 并购收购与国际化 宇墨咨询在《图解环保产业的资本时代》一文中给出了这样一个数据:2015年中国的环保企业在固废领域的投资额总量较上一年增长了73%,远超过水、气等其他领域。的确,近两年来,不断刷新着交易金额记录的并购案几乎都发生在固废行业。而更值得关注的是,相当多的天价并购交易为海外并购。这一现象的原因不在此展开分析,宇墨咨询将其简单归纳为这类并购潮是中国投资运营型企业的收入稳定、利润可观(相较于污水处理)、业务国际化等多重需求的体现。可以说,并购已经成为所有涉及垃圾焚烧业务的环保企业都无法忽视的一个发展关键点。 宇墨咨询整理了9家对标企业近几年在垃圾焚烧发电方面的并购案例。可以看到本文的主角锦江环境在此方面毫无领袖气质,其并购总额在几家企业中垫底,尚不如资产规模小得多的粤丰环保,更别说北控和首创的超大手笔了。 虽然锦江环境不是上市公司,但毕竟背靠实力雄厚锦江集团,其融资能力并非短板,在并购方面的极少作为只能以管理层并未选择跟随行业中外延式增长的大趋势来解释。那么一个问题活生生血淋淋地摆在了锦江环境的面前:也应该去做大笔收购吗?一笔笔投资的投入产出比和风险收益比还有待时间检验,现在还无法从经济的角度给出答案。但在战略上,如果不跟随此风潮,在一个个实力不俗,甚至更强的追赶者们拿下一个个项目和企业的紧逼之势下,锦江环境在规模上的领先地位可谓岌岌可危。 或许正是基于这一考量,锦江环境似乎已经开始调转方向:此次融资的部分收入正是用来进行收购——将用来收购诸暨八方垃圾焚烧发电厂和温岭绿色能源公司。而在国际并购方面,招股说明书中也已显山露水:公司第四条未来发展计划即拓展国际市场,文本中还提到尤其对东南亚市场及其他发展中国家市场感兴趣。(实施上,由于有新加坡等国际资本的参与,锦江环境在国际化方面的基础实际非常好) 可以想见,随着行业领头羊正式加入买家团,中国及国际垃圾发电领域的并购大戏还只是一个开始。 分析总结 综上,我们可以套用SWOT分析模型对锦江环境做一个素描。 优势: 从业时间最长 位于浙江这一国内最大的垃圾焚烧发电省级市场 循环流化床技术积累及运营经验优势 集团母公司实力不俗 劣势: 并购战略迟缓 业务较为单一,环境综合服务能力不足 机遇: 实现IPO 开启并购和国际化战略 行业前景较好 挑战: 竞争者威胁巨大 经过对新上市的行业龙头方方面面的分析,可以看出我国垃圾焚烧发电产业已经走到了资本化、国际化、竞争空前激烈的新阶段。在这一阶段,没有哪一家企业可以依靠一两项优势在行业中高枕无忧。在种种机遇和压力之下,企业生存及竞争的关键因素已经拓展至方方面面。领先者虽然领先,但在资本运作、国际布局等等战略上有所迟疑,就可能直接被取代。就像在Game of Throne的世界中,各大家族、及种族势力间彼此拼杀博弈,想要在其中生存、成长直至稳坐铁王座,武力、权谋、人缘、忍耐力、运气等种种能力都缺一不可。而也正因此,这场大戏才如此精彩呀。

编辑:张伟

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。